这一天终于到来:2/10年期美债收益率曲线倒挂 投资者需要担忧吗?

在过去几个月,华尔街交易员对于2/10年期美债收益率是否会出现倒挂,提心吊胆了很久。而隔夜,这一被业内普遍视作经济衰退警报信号的指标,终于拉响了警报。

备受关注的美国2年/10年期国债收益率曲线周二短暂出现倒挂,为自2019年9月以来首次,债券投资者押注美联储激进的紧缩政策可能会在较长期内损害美国经济,在俄乌冲突和油价急升令经济前景面临的风险陡增之际,债券市场无疑正发出越来越多的警告。

行情数据显示,2年/10年期美债收益率差在隔夜盘中一度触及负3个基点,尾盘报正2.3个基点。2年期美债收益率当天最终上涨3.7个基点报2.377%,指标10年期美债收益率则下跌6.4个基点报2.401%。

较长期美债收益率低于较短期美债收益率表明对未来增长缺乏信心,而10年期美债收益率低于两年期美债收益率则被广泛视为衰退的前兆。

在此之前,20/30年期美债收益率曲线早在去年就已经出现倒挂,而7/10年期、5/10年期、3/10年期也在今年早些时候相继陷入了倒挂。此外在本周一,周期跨度更大的5年/30年期曲线也自2006年2月以来首次呈现倒挂。

自此,在2年至10年期的中期国债(T-Notes)以及20年期和30年期的长期国债(T-Bonds)区间内,美债收益率曲线倒挂现象已比比皆是!

以史为鉴:曲线倒挂几乎相当于宣判美国经济“死缓”?

美国短债收益率近来一直在迅速飙升,反映出市场对美联储将升息的预期,而较长期美债收益率的升势则往往没有那么激进,因市场担心政策收紧可能损及经济。其结果是,美债收益率曲线的形状一直在趋平,并最终出现了上述倒挂的局面。

从历史上看,投资者眼下的确有理由对美债收益率曲线尤其是2年/10年期收益率曲线的倒挂现象感到担心。

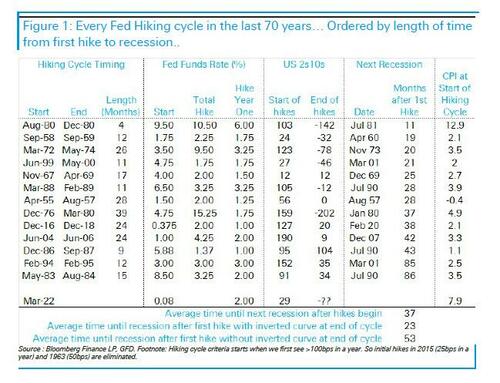

根据旧金山联储在2018年发布的一份报告,自1955年以来,2年期和10年期美债收益率曲线在每次衰退之前都会出现倒挂,经济衰退大致发生在倒挂出现的6-24个月之后。在这段漫长的岁月长河里,美债收益率只发出过一次错误的倒挂信号。

类似的统计在德意志银行分析师Jim Reid近来的研究中也同样被提及。Reid发现,虽然并非每个美联储加息周期都会导致衰退,但所有使得收益率曲线倒挂的加息都将在1到3年内触发经济衰退。

最为神奇的是,上一次2年期和10年期美债收益率曲线反转发生在2019年。而次年,美国经济便陷入了衰退——由新冠疫情大流行所引起的。显然,没有谁能意料到新冠疫情的突然大爆发,但美债收益率曲线却似乎如“先知”般地预见到了这一点!

“很多人眼下正关注这一点,可能会存在自我实现的预期,他们看到2年/10年期收益率曲线倒挂,相信将出现衰退并可能因此改变行为,”杜克大学福库商学院金融学教授Campbell Harvey称。

Harvey曾率先使用收益率曲线作为经济衰退预测工具。他表示,“因此,如果你拥有一家公司,你就会削减资本支出和雇佣计划。”他补充说,“为衰退做好准备不是一件坏事……当它发生时,你将能因此幸存下来。”

道明证券(TD Securities)高级利率策略师Gennadiy Goldberg也表示,“这背后肯定会存在心理因素。收益率曲线在过去发挥了作用,因为它一直是经济周期即将结束的信号。”

事实上,即便人们眼下抛开相对较为复杂的收益率曲线不提,单单只关注2年期美债收益率的变动,眼下也已经有足够的理由保持警惕。

如下图所示,2年期美债收益率在过去一年多时间里走出了惊人的“V型反转”。目前,这一与美联储利率预期关联度最为紧密的美债收益率,正在测试自上世纪80年代以来的下降趋势线,而在历史上该趋势线的触及,每每都伴随着经济危机事件的发生,其中最著名的就是世纪之交的互联网泡沫和08年的次贷危机。

与2019年发生倒挂时类似,市场目前越来越担心美联储收紧政策会遏制消费者支出和商业活动。而与上次发生的情况又有所不同的是,美联储正与几十年来最严重的通胀率作斗争,市场预期政策利率将被大幅调整进而带来痛苦后果。

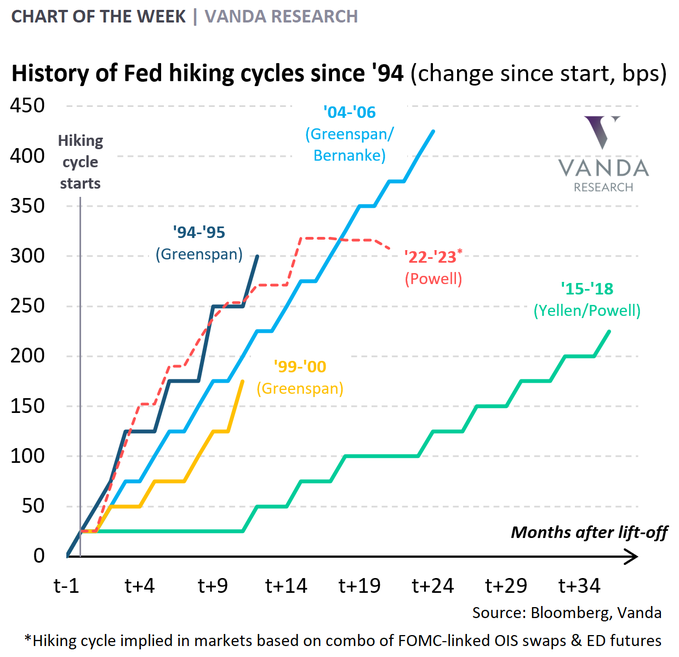

利率期货市场目前预计,美联储5月加息50个基点的可能性已高达75%,且年内余下时间累计加息的幅度很可能将超过200个基点。有业内人士指出,如果这成为现实,将是自1994年以来一个日历年内最大规模的政策紧缩。

警示信号下仍需理性:倒挂并不等于宣判市场“死刑”?

当然,尽管2/10年期美债收益率倒挂触发的警报信号如今已经闪烁,但许多业内人士眼下也表示,投资者当前可能依然无需过于恐慌,保持适当的警惕就好——尽管经济衰退前几乎都会有倒挂现象出现,但并非所有的倒挂都会导致经济衰退。

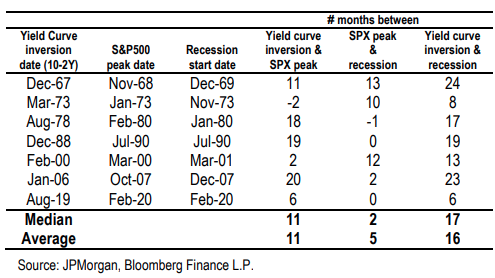

此外,即便衰退真的发生,从倒挂出现到衰退平均也需要一年多的时间,这一段时间里市场的表现反而较为出彩。

Medley Global Advisors LLC全球宏观策略师Ben Emons就表示,从历史上看,每次经济衰退都伴随着收益率曲线倒挂,很有可能这将是未来经济衰退的一个预测指标。然而,具体衰退到来时间还不清楚,很可能需要两年时间。

高盛上周也预计,2年期和10年期美债收益率曲线将在今年第二季度发生倒挂,并持续三年,但这不会产生任何可怕的经济后果。70年来几乎没有例外的核心衰退指标“这次可能会不一样”。

摩根大通策略师Marko Kolanovic也认为,尽管鹰派美联储和美国国债收益率曲线倒挂吓坏了投资者,但股市还是可能继续上涨。根据小摩的统计,通常在2年/10年期收益率曲线倒挂的平均11个月后,标普500指数才会触及峰值下行,而经济衰退的平均触发时点,更是在16个月之后。

Kolanovic和他的团队近期在致客户的一份报告中坚持偏好风险的立场。他们表示,历史上在货币政策紧缩周期开始时,股票和信贷市场表现都不错。此外,尽管名义债券收益率和利率上升,但“实际政策利率还处于极度负值,因此仍具刺激性”,现在将倒挂当成衰退风险信号为时过早。同时,并非所有央行如今都在收紧政策,股市看起来可能会受到这些国家财政刺激措施的支持。

事实上,近几周来尽管债市遭遇疯狂抛售,但欧美股市却一路走高,标普500指数在上个月确认进入回调区间后已大幅反弹,将今年迄今的跌幅收窄至3%左右。

还有一些市场人士表示,在预测经济衰退时,2/10年期美债收益率曲线也仅仅只是众多预测指标之一。本月,3个月/10年期美债收益率差仍然较大,这可能是表明经济扩张的一个指标。该收益率差周二一度走阔至191.4个基点,盘尾报180个基点。周一曾达到198个基点的2016年12月以来最阔。

美联储目前也并不怎么看重2年/10年期国债收益率曲线发出的衰退信号。美联储主席鲍威尔在议息会议后的新闻发布会上曾表示,关注短端收益率曲线更为合理,3个月期美国国库券的18个月远期隐含收益率与当前3个月期国库券收益率之差仍在不断扩大,这表明经济衰退风险很低。

而就美债收益率变动本身的逻辑而言,美联储过去两年史无前例的债券购买计划推高了10年期国债的价格,在一定程度上也人为压低了收益率。一旦美联储在未来几个月开始缩减资产负债表,美债收益率曲线很可能重新趋陡。

无论如何,在5年/30年期和2年/10年期美债收益率曲线本周先后陷入倒挂状态之中后,投资者有理由对未来美国乃至全球经济的运行前景保持高度警惕,但眼下还不必对市场过于悲观。我们既不应无视收益率曲线指标释放的警示信号,也不应无限放大乃至“魔化”其影响。

归根结底,哪怕是百之百一致的历史统计,它也仅仅只是历史统计而已,何况如今,这一统计并非没有例外情况发生!

(文章来源:财联社)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处