普源精电上市首日破发跌34.66% 连亏两年IPO超募9亿

今日,普源精电科技股份有限公司(以下简称“普源精电”,688337.SH)在上交所科创板上市,发行价格为60.88元/股。今日,普源精电开盘即破发,报45.00元。截至今日收盘,普源精电报39.78元,跌幅34.66%,成交额5.93亿元,振幅20.29%,换手率54.72%,总市值48.26亿元。

公司自成立以来专注于通用电子测量仪器领域的前沿技术开发与突破,以通用电子测量仪器的研发、生产和销售为主要业务,主要产品包括数字示波器、射频类仪器、波形发生器、电源及电子负载、万用表及数据采集器等,是目前唯一搭载自主研发数字示波器核心芯片组并成功实现产品产业化的中国企业。

截至上市公告书签署日,控股股东普源投资直接持有公司股份4320.00万股,占本次发行前总股本的47.48%。本次发行后,控股股东普源投资合计持有公司35.61%的股权。公司实际控制人为王悦。王悦合计控制公司48.62%的股份。

普源精电于2021年11月4日首发过会。科创板上市委2021年第82次审议会议提出问询的主要问题为:

请发行人代表:(1)说明自研芯片的研发方向、技术先进性及对外购芯片的可替代性;(2)说明采用自研芯片对发行人材料采购及储备、生产计划及产品定价等方面的影响;(3)结合国外高端示波器产品在技术及市场等方面占据优势等情况,说明发行人持续投资自研芯片和高端示波器产品的技术可行性、商业逻辑及市场前景。请保荐代表人发表明确意见。

普源精电本次在上交所科创板上市,发行数量为3032.7389万股,均为新股,无老股转让。保荐机构(主承销商)为国泰君安证券股份有限公司,保荐代表人为张彬、薛波,联席主承销商为大和证券(中国)有限责任公司。

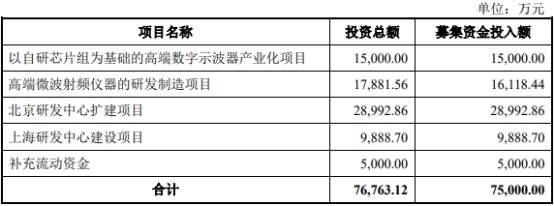

普源精电本次发行募集资金总额18.46亿元,扣除发行费用后,募集资金净额16.66亿元。普源精电最终募集资金净额比原计划多9.16亿元。公司于2022年4月1日披露的招股说明书显示,普源精电拟募集资金7.50亿元,分别用于以自研芯片组为基础的高端数字示波器产业化项目、高端微波射频仪器的研发制造项目、北京研发中心扩建项目、上海研发中心建设项目、补充流动资金。

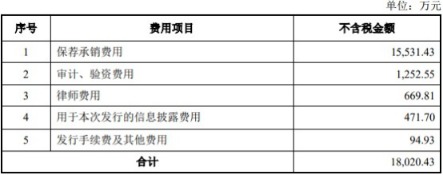

本次公司公开发行新股的发行费用合计1.80亿元(不含增值税)。其中,国泰君安证券股份有限公司、大和证券(中国)有限责任公司获得保荐承销费用1.55亿元。

保荐机构安排依法设立的全资子公司国泰君安证裕投资有限公司参与本次发行战略配售,国泰君安证裕投资有限公司本次跟投的股份数量为98.5545万股,占本次发行总量的3.25%,跟投金额为59,999,979.60元。国泰君安证裕投资有限公司承诺本次跟投获配股票的限售期为24个月,限售期自本次公开发行的股票在上交所上市之日起开始计算,限售期届满后,战略投资者对获配股份的减持适用中国证监会和上交所关于股份减持的有关规定。

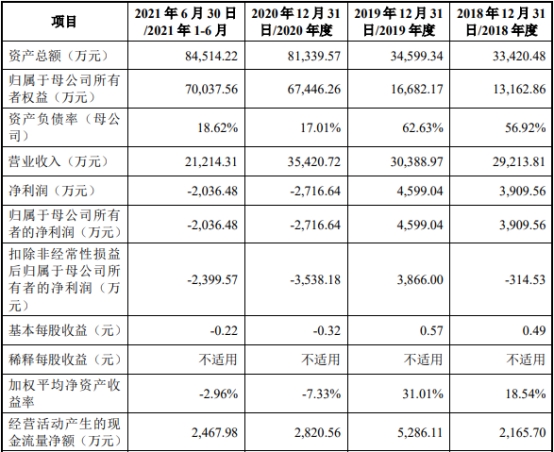

2020年,普源精电净利润亏损。2018年、2019年、2020年,普源精电的营业收入分别为2.92亿元、3.04亿元、3.54亿元;归属于母公司所有者的净利润分别为3909.56万元、4599.04万元、-2716.64万元;扣除非经常性损益后归属于母公司所有者的净利润分别为-314.53万元、3866.00万元、-3538.18万元;经营活动产生的现金流量净额分别为2165.70万元、5286.11万元、2820.56万元。

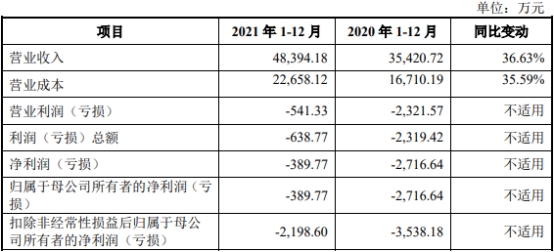

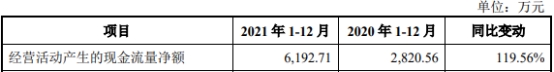

2021年,公司实现营业收入4.84亿元,较上年度同比增长36.63%;实现归属于母公司所有者的净利润-389.77万元;实现扣除非经常性损益后归属于母公司所有者的净利润-2198.60万元;经营活动产生的现金流量净额为6192.71万元,同比增长119.56%。

公司预计2022年1-3月实现营业收入1.20亿元至1.22亿元,较去年同期变动29.46%至32.17%;预计2022年1-3月实现的归属于母公司股东的净利润-160万元至-30万元,亏损额同比减少1057.67万元至1187.67万元;预计实现扣除非经常性损益后的净利润-570万元至-450万元,亏损额同比减少765.63万元至885.63万元。

(文章来源:中国经济网)

本文采摘于网络,不代表本站立场,转载联系作者并注明出处