发生了什么?神秘“帮忙”资金魅影闪现!刚“满月”就被抛弃 这只新基金遭大额赎回

“刚刚满月”的惠升领先优选混合被一笔大额资金“抛弃”了。

就在一个月前,该只基金踩着2亿份的底线完成产品设立。一个月内,该基金净值表现十分稳定,几乎没有建仓。基金打开赎回后,这笔大额资金或以0赎回费率撤退。

中证金牛座·中国证券报记者发现,惠升领先优选混合出现赎回并不是个例。今年以来,多只基金在基金开放赎回后即出现巨额赎回。

基金刚“满月” 大资金就撤离

近日,惠升领先优选混合基金遭遇了一笔大额赎回。

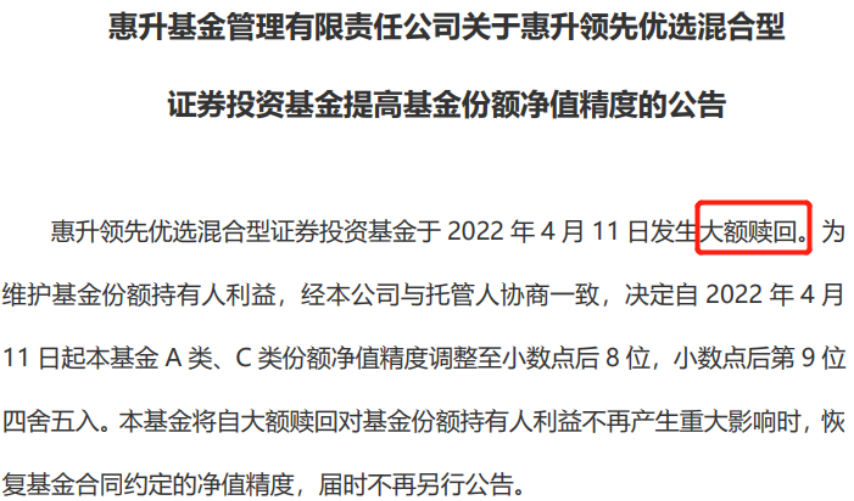

4月12日,惠升基金发布公告称,因惠升领先优选4月11日发生大额赎回,决定自2022年4月11日起本基金A类、C类份额净值精度调整至小数点后8位,小数点后第9位四舍五入。

业内人士介绍,一般来说,基金净值保留的位数多,基金被赎回的比例会较大。惠升领先优选混合的净值保留到小数点后八位数,公告称“发生大额赎回”。

来源:基金公告

3月7日,惠升领先优选混合正式发行。3月9日,基金公告称:“本基金募集的基金份额总额和认购户数均已达到基金合同生效的备案条件。”当日,惠升领先优选混合正式成立。

据基金合同生效公告,在两天的时间里,该基金募集到了2亿38086份,有效认购总户数为214户。而对于一只新基金来说,普通的开放式基金合同生效的条件是募集总额需要不低于两亿份,金额不低于2亿元,持有人数不低于200人。

2天、2亿多一点、214户,惠升领先优选混合迅速以“刚刚及格的募集成绩”成立了。

能够被大额赎回的前提是,基金开放赎回。惠升领先优选混合在4月7日“即将满月”时开放赎回。按照惠升领先优选混合基金合同的规定,基金封闭期不得超过3个月。

此外,如果投资者持有惠升领先优选混合C超过30天,则赎回费率为0.该基金成立以来,净值表现十分稳定,即使4月11日被大额赎回,净值也未表现出剧烈变化。Wind数据显示,截至4月13日,该基金净值为1.0004元。基金合同显示,该基金股票投资占基金资产的比例为60%-95%。由此可以推断,基金成立后并未进行大规模股票建仓。

惠升领先优选混合成立以来净值变化

来源:Wind

基金踩着2亿份的底线成立后,一个月净值稳定,基金几乎没有建仓,短期持有即能获得的优惠赎回费率……大额资金在基金开放后立即赎回。惠升领先优选混合的产品募集、设计的种种蛛丝马迹,与这笔大额资金的“闪退”有些过于巧合。

对此,惠升基金向中证金牛座·中国证券报记者回应称:“确实有赎回,不然的话不可能调整净值精度,行业当中有好多家这样做的。”

玄机何在?

惠升领先优选混合的情况并非是个例。

4月12日,一家基金公司旗下某基金发布的《关于提高基金份额净值精度的公告》中提到该基金A类份额于2022年4月11日发生巨额赎回。值得注意的是,该基金于3月21日起公开发售,当天即结束募集,3月22日基金成立。基金合同生效公告显示,该基金募集有效认购总户数259户,募集期间净认购金额2.39亿元。成立第7天,3月28日,该基金开放日常申购、赎回、转换、定期定额投资业务等,且只要持有期大于等于7天,赎回费率就为0.4月11日,该基金就发生了大额赎回,距离成立仅21天。

发生类似情况的还有今年3月4日成立的一只基金,3月11日即发生大额赎回;惠升基金旗下另一只基金惠升品质优选A,今年1月25日成立,2月24日发生大额赎回。

上述基金刚成立不久就突然发生的大额赎回,在业内人士看来很大程度上指向了“帮忙”资金。

业内人士表示,此类资金用于“帮助”新基金在发行时达到最低募集规模的要求,或在迷你基金面临清盘风险时,使其维持一定的规模,在机构定制化的公募产品也多有出现。在市场低迷,新基金发行艰难之际,“帮忙”资金有时对中小基金公司新发产品达到2亿最低规模底限至关重要。

为了保证新产品发行成功,或为了能够完成规定的任务目标,一些在资金渠道上“有路子”的基金公司会去寻求相关资金助力,比如银行、券商等渠道资金。若无“帮忙”资金的出现,新发基金产品不仅面临发行失败的问题,同时在季度或年度与同行拼规模时将面临规模增长停滞甚至缩水的尴尬。

“即使是‘赔本赚吆喝’,该发的新产品还是要发的。”有基金公司人员透露,“基金公司不能一直没有新产品。长时间没有新产品发出去,就没有未来的生存空间,那是不行的。”

另一业内人士认为,新基金出现大额赎回在一定程度上是银行销售基金过程中的“赎旧买新”所致。对银行、券商等渠道来说,获取中间业务收入的动力十足,销量的背后是中间业务收入,更是与理财经理的绩效和奖金直接挂钩。基金频繁的买卖能产生更多的申赎费用,而且新基金销售时赚取的认购费,普遍高于老基金带来的尾随佣金,银行、基金公司对新基金发行通常均有规模的考核任务。

动了谁的奶酪?

无利不起早。“帮忙资金”一般也不会“白帮忙”。

有人形象地把用“帮忙”资金冲规模的基金比作吹出的“美丽肥皂泡”。“帮忙”资金出于成本及其资金安全要求,在基金池中留存时间较短,带着“美丽泡泡”的基金很快就会“破裂”,对于基金公司和基民中长期利益而言均是不利的。

“帮忙”资金的存在,除了造成规模失真外,大额“闪退”还会影响基金经理的操作节奏,巨额资金进出可能会影响基金投资的持续性和稳定性,并可能引起基金份额净值异常上涨或下跌。一旦“帮忙”资金撤离,甚至可能出现清盘的风险。

有业内人士透露,“帮忙”资金有很多是券商资金,这类资金或以交易量为对价,基金公司最终可能以交易佣金的方式将“帮忙”的代价返给券商,“羊毛出在羊身上”。此外,基金公司在“帮忙”资金身上投入的成本,其实可以用于提升投研能力、团队建设,进而提升持有人体验,额外的渠道成本不仅会直接拖累基金公司实力的提升,也间接地影响普通投资者的利益。

(文章来源:中国证券报)

本文采摘于网络,不代表本站立场,转载联系作者并注明出处