平安证券袁红波:关注低估值高分红标的

平安证券袁红波在节目上表示,今年关注低估值、高分红、高股息的标的,看好资源股、金融股和香港市场,同时可以适当配置性价比较高的的高股息板块或贵金属板块。

以下为文字精华:

主持人:对于目前的经济环境,您如何看待接下来的行情?

嘉宾:国内外的情况是略微有所区别的,国外是处于滞胀的状况,国内是处于稳增长的状态。国外的滞胀,对全球市场的影响,呈现结构性的分化的特征。国内主要是通过财政货币政策来托举经济,那么对地产基建和金融板块会有一些刺激作用。

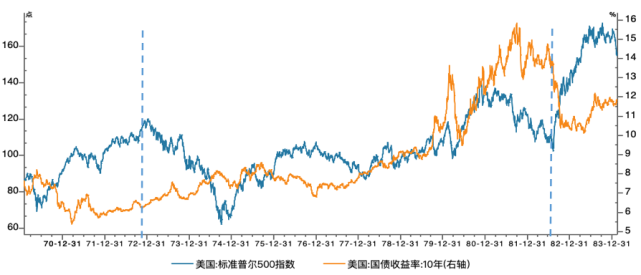

我们认为国外的滞胀可能长期存在,一旦开始加息,其实美国已经在3月份已经开始加息了,那么就类似于1973年,美股可能会出现幅度比较大的调整。历史上看,73年美国加息之后,美国股市从120点跌到65点,调整幅度的话将近达到一半。

图1:1969-1983美国股票和债券收益率走势图

加息缩表,会导致美债收益率的上升,就像我们在3月份和4月份看到的这样,终将会对全球的高估值的板块形成压力。美股尤其是纳指,它的调整可能是一个开始,同时A股高估值的板块,像半导体或者新能源,也会受到压制,其实这两天我们都看到这种影响了。

再进一步的来讲的话,就是创业板或者是科创板的走势的话也会出现一些反复,不排除还会有一些创新低的动作。其实从美债收益率上行的影响,就可以解释今年A股的高估值板块,新年之后为什么跌跌不休。

部分机构过重的配置了这些板块,同时他们对国外的滞胀,对美债收益率的突然的大幅的上行准备和认识不足,所以在美债收益率上涨导致高估值板块下降的过程中,所投资品种受到较大的损失。

而在美联储加息的初期,会对低估值的板块或估值较低的市场形成支撑。A股里低估值的板块,主要是资源股、金融地产股和一些公用事业类的股票,会形成利好。所以我们今年看到分化很明显,高估值板块出现了比较大的调整,而低估值板块走势是非常顽强,基本上都出现了正收益。

同时全球估值比较低的香港市场,今年的走势更为强劲。从香港红利指数的表现来看,走势也相对更强一点。港股在全球角度来看,是一个高股息和高分红的市场,它在美国刚开始加息时,一贯表现还是不错的。

总之今年A股是高低估值分化的一年。与去年相反,高估值板块面临持续的压力,低估值板块会持续上行,所以低估值高分红的标的,如果跌下来我们认为就是机会。港股的类似板块,机会更加确定。

对于投资者我们建议,今年采用防御或者低估值、高分红、高股息的策略;战略上来讲,我们看好资源股、金融股和香港市场;今年可以适当配置一些性价比较高的、机会相对确定的高股息板块或贵金属板块。

主持人:您刚才提到的经济的滞胀它是如何形成的?为什么会长期存在?该如何指导我们的投资?

嘉宾:滞胀的定义和形成看,我们说的滞胀主要是指欧美的经济情况。经济停滞,通货膨胀,两者同时出现就叫滞胀。具体来说,商品供不应求,再叠加美欧央行的大放水,容易形成通胀。

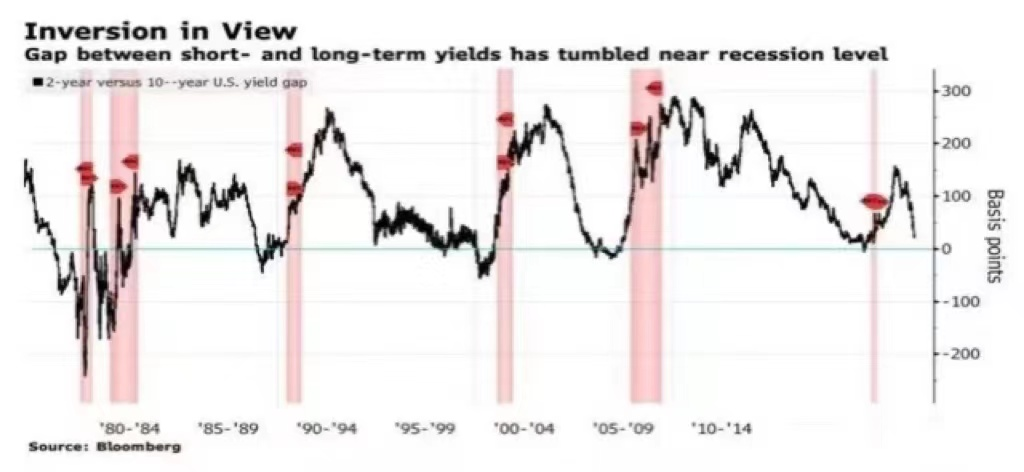

同时我们也看到,美国2年期和10年期的国债收益率一度出现了倒挂,一旦出现倒挂会形成衰退的预期,就是经济停滞。

目前通胀和衰退的状况我们都在经济现象里面都看到了,滞胀已经确认。我们认为滞胀目前刚开始,会存在一段时间。

具体就是供应链中断,劳动力不足以及能源危机,导致商品供不应求;之后再叠加持续的放水,通胀的局面就形成了。

西方经济出现的物价和工资螺旋:物价涨了,所以工资涨;工资涨了,所以物价涨。这种物价工资螺旋是滞胀的典型特征。再一个就是2年10年期的国债收益率倒挂,我们可以看一下这个图片,一般预示着美国经济大概率在一年内就会陷入到衰退。

图2:2/10年美债收益率刚倒挂,倒挂程度会不断加深

滞胀将长期存在。我们认为它会长期存在,初步来看三五年甚至更久。西方的大投行,最近对滞胀的看法的话,也开始逐步趋向长期化。

因为滞胀的形成,它不仅是因为2020年3月份以来的大放水;而是美国的危机一直没有解决,从08年以来持续14年放水下来,终于导致通胀显现难以遏制,经济状况恶化。

技术红利耗尽,新技术革命遥遥无期。经济增长的根本动力在于技术进步和技术革命,但是这一块的红利耗尽,新的又看不到,所以未来生产力难以提高。同时成本在上升,西方国家的体制成本在上升,人口在老龄化。

为什么认为未来经济是滞胀而不是萧条?与1929年不一样,因为当时货币是黄金,黄金是无法印刷的,而目前是信用货币,那么可以印出来的。所以如果出现比较大问题的话,不会是萧条,可能是一个大的滞胀。

近期的外部地缘事件,它就相当于70年代的第一次中东石油危机。当时原油价格从3美元一桶一下子涨到10美元。我们现在的地缘事件,导致原油、粮食价格持续上行,高位易涨难跌。地缘事件就是在滞胀的背景下发生的,它的结果又进一步加深了滞胀,这个现象比较难以解决和消除。只有极大幅度的加息才能打断通胀的螺旋

在82年,沃克尔作为美联储主席,把利率加到15-20%,才把当时那一轮滞胀打下去。目前美国的CPI已经到了8.5,利率要加到8.5以上或者10左右,才能够打消滞胀。

现在显然不太可能。在美国高债务、高资产泡沫和高杠杆的情况下,目前不可能大幅加到10%的程度。所以目前美联储的加息远不足以遏制滞胀,滞胀会长期存在。

政治问题和军事问题都起因于经济问题。在欧美经济走弱同时贫富差距这么大的情况下,要长期让老百姓来承担通胀和购买力下降的代价,那么内部矛盾必然会比较尖锐。而西方不得不把这些内部矛盾向外转移,所以未来我们会看到,在国际上一些国家不择手段无下限的争夺利益,结果会导致供应链中断,导致通胀进一步加深,导致粮食匮乏,贸易全球化变成贸易区域化。同时储备货币会多元化,人民币会受到追捧;作为终极货币的黄金,地位会进一步的提升。

在高杠杆率的情况下,美欧的央行或者西方央西方的国家,除了放水洗债别无他法,只有长期高通胀出清债务之后,才有大幅加息的可能。

滞胀的后果方面,长期的通胀,会导致货币的购买力持续缩减。像8%的通胀,那就相当于货币的购买力减少了8%。如果每年都减少8%的话,有个5-10年,购买力就缩减了一半以上。这时候大宗商品会成为大类资产投资的主角,只有大宗商品才能够对冲通胀。

一些西方投行认为由于长期的投资不足,全球商品持续处于低库存状态,易涨难跌,大宗商品多头旗手认为目前的商品还可以再涨30-40%。

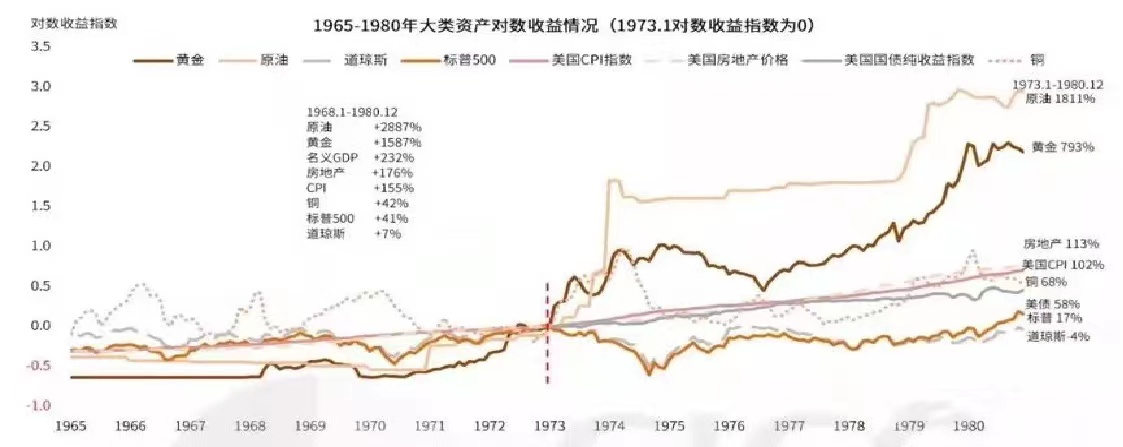

参照上一轮1970年代的美国大滞胀,1968-1982年黄金价格涨了16倍,原油涨了29倍,我们可以看一下图片,上世纪70年代的滞胀,它远远超过了名义GDP的涨幅。滞胀的第一个后果,法币购买力下降,钱不值钱了。

图3:1965-1980大类资产收益情况对比

在国际主导货币信用受损的情况下,会导致国际金融体系发生动荡。一般是50年代发生一次,像上世纪的20年代,还有70年代,以及现在。

上世纪20年代,美元崛起与当时的主导货币英镑是并驾齐驱的。上世纪70年代就是布雷顿森林体系解体、美元和黄金脱钩;这一次预期就是美元信用会下降,结算货币会多元化,人民币的地位上升;以黄金为代表的一篮子大宗商品它的地位会突出,未来可能会有一些货币与商品相挂钩。

其实我们已经看到了,就像卢布结算天然气,并且卢布与黄金相挂相挂钩,这会损伤以美元为主导的现存的国际金融体系。

对股市而言有何借鉴意义?参照1968-1982年的滞胀期间,美国股市里面,大宗商品对应的资源股和金融股跑赢大盘,而消费和科技股落后大盘。我们投资时要把握住滞胀期间的股市运行特征,向跑赢的板块里面配置。

在当前国外滞胀确定和持续的情况下,应该多关注资源股,像煤炭、钢铁、有色、能源、化工和贵金属,还有金融地产股,一些公用事业,像电信、港口高速等等,应该是会大概率在今年或者未来持续跑赢大盘的。

同时关注低估值、高股息、高分红的板块,采用高股息策略,也可以配置一些红利ETF。

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处