多重信号显现 知名私募“空翻多”!公募基金总经理发声:抱紧优质公司

周一A股走出独立行情,强势登上微博热搜。

多位知名投资人明确发声看多A股。半夏投资创始人李蓓此前一直对市场保持谨慎看法,股票上几乎维持0的净仓位,但开始罕见唱多,她直言:“做多A股,买入中国制造。”

此外,二十多年老将朱雀基金总经理梁跃军也发声:“市场处于底部区域,抱紧优质公司筹码。”

种种迹象表明,A股正处于底部区间,具体来看,包括股债性价比处于高位,机构股票仓位整体处于低位,权益基金发行陷入冰点,多只基金创下历史最大回撤等。

多项指标反映出股市正进入底部区间。

第一,从估值角度来看,以股票债券性价比(股市市盈率/10年期国债收益率)作为衡量标准,以中证800指数为例,当前股权风险溢价在正1倍标准差左右,处于较高水平,表明股票的相对配置价值较高。

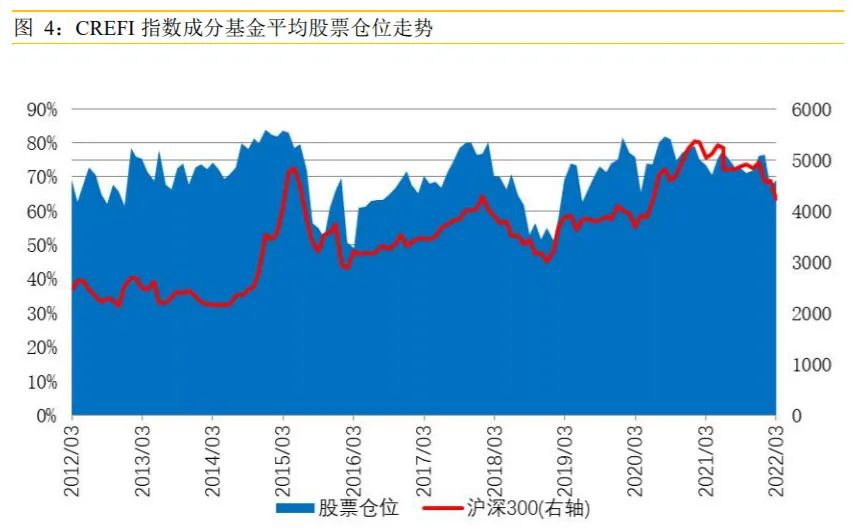

第二,从机构仓位维度来看,均处于较低水平。首先,公募基金仓位较为稳定。天风证券测算发现,截至5月6日,普通股票型基金仓位中位数为88.3%,相比此前一周上升0.1个百分点,偏股混合型基金仓位中位数为85.2%,相比此前一周估计值下降0.1个百分点。普通股票型基金和偏股混合型基金当前仓位估计值在2016年以来仓位估计值序列中的分位点分别为42.9%和49.2%。

李蓓表示,公募基金已经不再主动择时,目前专业机构中,择时的主要是私募基金和保险机构。

从私募仓位来看,华润信托数据显示,截至3月末,华润信托阳光私募股票多头指数成分基金的平均股票仓位为58.93%,较上月末下降10.18个百分点;股票持仓超过五成的成分基金比例为67.52%,比上月末下降11.58个百分点。

在李蓓看来,4月显然是私募大幅减仓的一个月,大概率私募基金仓位已经下降到50%左右,也就是历史最低水平附近。

除此以外,数据显示,保险公司的权益类持仓占比也位于历史低位。

第三,从公募基金产品角度来看,多项数据更甚于2018年。具体而言,统计发现,一方面,在熊市尾声,投资者对权益型基金的购买热情大幅降温,转而寻求收益稳定、风险较小的固收/固收+品种,如2018年熊市底部月内权益基金与固收/固收+基金的募集份额比仅为0.27,与启动阶段的1.35相比,降幅达到80.24%。从本轮调整的数据来看,当前时点该比例降低至0.2,低于18年的0.27,降幅更是高达93.38%,权益基金当前募集进入冰点期。

另一方面,从基金最大回撤来看,在所统计的9500多只基金中,有7447只基金发生历史最大回撤,最大回撤发生率高达78.27%,已经超过2018年熊市绝对底部73.82%的最大回撤发生率。

第四,从“聪明”资金角度来看,多路资金进行布局。Choice数据显示,今年以来公募基金、券商资管、银行理财、私募基金等资管机构合计自购超50亿元。同时,ETF素有“机构风向标”之称,截至5月9日,股票型ETF净申购份额超1000亿份,创下年度申购记录,2018年以733.76亿份净申购份额排名第二。

此外,国盛证券策略首席张峻晓也对股民情绪做了分析,他发现,从短期策略信号来看,当前股民情绪指标正处于“低迷区”且开始向上反弹,现在正对应短期级别的买点。而从长期情绪周期角度来看,股民情绪仍处于自2021年11月以来的“探底”期,从时间维度上看,当前尚未到达真正意义上的“筑底”期,这也意味着未来市场仍有反复探底的可能;但从空间来看,当前情绪周期数值已经接近历史级底部,对于长期资金,左侧区间已经出现。

值得注意的是,上述多项指标也是知名投资人重点关注因素。李蓓表示,当前A股已经进入第四阶段,即大部分投资人信心依然脆弱,盈利依然下行,但市场不再趋势下跌,转为震荡企稳。“机构仓位已经降到历史最低附近,一大波股票的估值也来到了历史最低附近,A股可谓干柴烈火,一触即发。”

在她看来,爆仓止损引发的被动杀跌基本完成,市场的下跌动能几乎被耗尽。历史最低的估值,又使得市场的赔率进入极佳状态。市场会转入易涨难跌的格局,只要略有一些正面因素,就容易出现较大级别的反弹。

作为从业二十多年的老将,梁跃军的看法也相对较为积极。他表示,为控制风险,部分投资者接连赎回权益投资头寸,也在一定程度上引发了市场情绪的宣泄。而情绪最极端之时往往对应市场的底部。从股债性价比角度,股权风险溢价已经接近2020年3月的极端水平。市场成交对应换手率已经接近历史低位,日成交量萎缩至8000亿左右,反映了投资者的观望心态,市场处于极度超卖状态。

对于未来关注的方向,梁跃军透露,依然坚持在高质量发展的方向上以双碳领域为抓手深入布局,因为双碳领域无论在短期还是中长期而言都有确定的需求增长。“在极端市场环境下,我们更关注投资标的在产业链中的竞争力,这些如果没有发生变化,短期的下跌反而会坚定我们持股的信心,抱紧优质公司筹码。”

(文章来源:上海证券报)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处