勤上股份拟定增募不超6.9亿实控人变更 股价提前涨停

中国经济网北京6月21日讯昨日晚间,勤上股份(002638.SZ)发布《非公开发行A股股票预案》的公告。截至今日收盘,勤上股份涨停,报2.31元,涨幅10.00%。

此前,6月13日,勤上股份股价涨停,收报2.10元,涨幅9.95%。6月14日,勤上股份发布了《关于筹划控制权变更事项的停牌公告》,公司于2022年6月13日收到控股股东东莞勤上集团有限公司(以下简称“勤上集团”)的通知,勤上集团正在筹划控制权变更相关事宜。相关方案包括但不限于控股股东及相关方向东莞市晶腾达企业管理合伙企业(有限合伙)(以下简称“晶腾达”或“交易对手方”)进行全部或部分表决权委托等。若上述事宜最终达成,将会导致公司的控股股东及实际控制人发生变更。公司自2022年6月14日开市起停牌,预计停牌时间不超过5个交易日。

据昨日晚间勤上股份《非公开发行A股股票预案》显示,本次非公开发行股票的发行对象为晶腾达,认购方式为全部以现金方式认购,认购资金全部来源于自有资金或自筹资金。本次发行后,晶腾达将成为公司的控股股东,根据《深圳证券交易所股票上市规则》的有关规定,晶腾达构成公司关联方,本次非公开发行股票构成关联交易。

本次非公开发行股票的种类为境内上市人民币普通股(A股),每股面值为人民币1.00 元,发行价格为1.52元/股,发行价格不低于定价基准日前20个交易日股票交易均价的80%(定价基准日前20个交易日公司股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量)。若公司股票在本次发行定价基准日至发行日期间发生分红派息、送股、资本公积转增股本等除权、除息事项,发行价格将作出相应调整。

本次非公开发行股票数量为4.52亿股,未超过本次发行前公司总股本的30%,最终以中国证监会核准的发行数量为准。本次发行对象晶腾达认购的本次非公开发行A股股票,自本次发行结束之日起18个月内不得转让。本次发行结束后因公司送股、资本公积金转增股本等原因增加的公司股票亦应遵守上述限售期安排。限售期结束后,按照中国证监会及深圳证券交易所的有关规定执行。

本次非公开发行股票募集资金总额预计为6.87亿元,扣除发行费用后将全部用于补充流动资金。

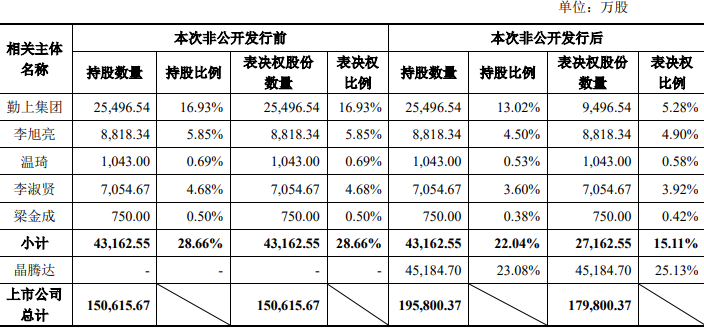

截至预案公告日,勤上股份的控股股东为勤上集团,实际控制人为李旭亮、温琦夫妇。本次发行完成后,李旭亮、温琦夫妇及其一致行动人合计持有上市公司4.32亿股股票,占本次发行后公司总股本的22.04%;本次发行完成后,李俊锋将通过晶腾达持有公司4.52亿股股票,占本次发行后公司总股本的23.08%。为协助李俊锋和晶腾达在本次发行完成后加强控制权,李旭亮、温琦夫妇和勤上集团承诺自本次非公开发行完成之日起36个月内不可撤销地放弃通过勤上集团持有的公司1.60亿股股票(占本次发行前公司股份总数的10.62%,占本次发行后公司股份总数的8.17%)对应的表决权。发行完成后,李旭亮、温琦夫妇及其一致行动人合计持有公2.72亿股有表决权股票,占有表决权股票总数的15.11%;李俊锋将通过晶腾达持有公司4.52亿股有表决权股票,占有表决权股票总数的25.13%,晶腾达将成为公司控股股东,李俊锋将成为公司实际控制人。

公司表示,通过本次发行,公司可以引入新实际控制人,扭转公司发展困境。由于勤上股份原有控股股东勤上集团、实际控制人李旭亮、温琦夫妇股权质押、冻结和相关诉讼等事项的影响,上市公司业务发展受到一定程度的制约。本次非公开发行后,上市公司将积极依托新老控股股东、实际控制人优质产业资源的全面战略支持,极力扭转公司发展困境,推动公司长期健康稳定的发展。

此外,公司还表示,通过本次发行,公司可以增强公司资本实力,提升上市公司质量,为后续业务发展奠定基础;拓宽融资渠道,构建多层次融资结构。

(文章来源:中国经济网)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处