上海票交所提示民间贴现风险:不受法律保护 极有可能面临资金损失

作为中小微企业的重要融资渠道,近年来票据业务发展不断规范,但风险事件时有发生,这主要缘于缺乏贸易背景的过度承兑与民间贴现。近日,上海票据交易所(下称“票交所”)特别提示了民间贴现的法律风险。

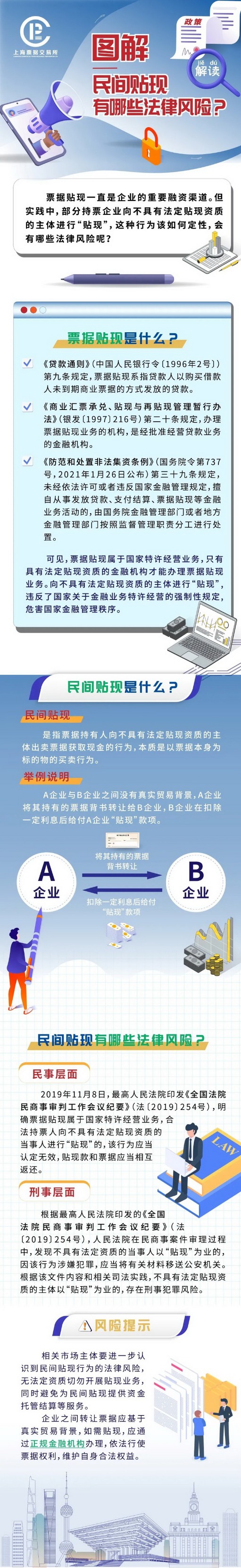

票交所表示,票据贴现属于国家特许经营业务,只有具有法定贴现资质的金融机构才能办理票据贴现业务。向不具有法定贴现资质的主体进行“贴现”,违反了国家关于金融业务特许经营的强制性规定,危害国家金融管理秩序。

以某财务公司为例,其为了达到融资目的,在明知无力兑付的情况下,仍通过签发无真实贸易背景的票据进行融资,并违规与票据中介合作,将这些票据转卖至众多企业,造成了巨额损失。

为了防范和化解此类票据融资风险,维护用票安全,2019年出台的《九民纪要》明确认定民间贴现行为无效。《九民纪要》要求,人民法院在审理票据纠纷案件时,要注意区分票据的种类和功能,正确理解票据行为无因性的立法目的,在维护票据流通性功能的同时,依法认定票据行为的效力。

其中,第101条规定:票据贴现属于国家特许经营业务,合法持票人向不具有法定贴现资质的当事人进行“贴现”的,该行为应当认定无效,贴现款和票据应当相互返还。当事人不能返还票据的,原合法持票人可以拒绝返还贴现款。人民法院在民商事案件审理过程中,发现不具有法定资质的当事人以“贴现”为业的,因该行为涉嫌犯罪,应当将有关材料移送公安机关。

根据《九民纪要》,不具有法定贴现资质的普通企业,在无贸易背景情况下买入票据,即属于无效的法律行为。“若以此为业,还违反了国家金融业务特许经营的强制性规定,涉嫌犯罪。一言以蔽之,单纯买卖票据,买入主体必须有贴现资质;无贴现资质的,企业间票据转让必须基于真实的贸易背景。”票交所相关人士称。

第一财经记者了解到,《九民纪要》发布以来,关于民间贴现的案件仍有百余起左右。法院对民间贴现的效力认识逐渐统一,仅以“贴现款和票据应当相互返还”为关键词检索裁判理由和依据,即可找到84份认定此行为无效的裁判文书。

华东政法大学教授曾大鹏也提到,目前市场上的票据贴现行为,存在部分持票企业与不具有法定贴现资质的主体进行单纯票据买卖、开展民间贴现的情况,该行为存在较大法律风险。

因而为了进一步防范民间贴现风险,票交所再次提示,开展票据贴现应当经过金融管理部门批准,无贴现资质的,企业间票据转让必须基于真实的贸易背景;需要贴现的,应当走“正门”,通过正规金融机构办理票据贴现业务,依法行使票据权利,维护自身利益。

票交所强调,受到严格监管的金融机构开展票据贴现,不但要履行相应的信贷审查批准程序,而且还要审核贴现申请人与其前手之间的贸易背景。民间贴现游离于监管之外,欠缺相关风险控制措施。

“对于普通企业而言,无特许经营资质切勿开展民间贴现。”票交所相关人士表示,否则会像一些公司一样,付出很多金钱、打了多年官司,却竹篮打水一场空,甚至还有可能面临“贴现”款项无法追回的风险,从而造成资金损失。

除了民间贴现风险外,票交所还提示了票据数据信息安全的风险。据悉,目前,少数民间“票据交易服务平台”通过诱导企业用户上传数据或安装外挂软件等方式,获取其网银中的票据要素、背书、兑付、质押等信息。相关信息除用于所谓的“挂牌交易”外,此类平台还对数据进行收集和加工,形成数据产品对外出售获利。

这些平台的违规行为不仅为存在法律风险的民间票据贴现提供了滋生土壤,而且给用票企业带来了一定的风险。用票企业的信息被上传后,法定代表人或财务负责人可能被票据中介反复“营销”;同时,票据信息可能被不法分子利用、传播并用于开展诈骗活动;票据信息附带的客户及贸易信息也容易泄露,导致该企业的商业秘密泄露和利益受损。

对此,票交所提醒各会员单位采取有效措施,引导企业做好信息保护,使用正规金融机构票据服务,提高网银安全功能,审慎与“票据交易服务平台”开展业务合作。

(文章来源:第一财经)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处