郑葵方等:下半年债券收益率将呈区间震荡态势

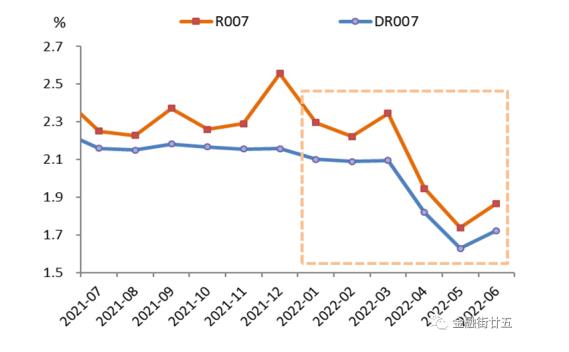

2022年上半年,资金利率中枢较2021年下半年大幅下行,银行间市场隔夜利率(R001)和7天质押式回购利率(R007)分别较2021年下半年下行28BPs、24BPs至1.75%、2.07%;存款类机构的隔夜利率(DR001)和7天质押式回购利率(DR007)的均值分别下行29BPs、26BPs至1.67%、1.91%。主要由于央行货币政策偏向宽松,央行通过降息、降准、创设再贷款工具和持续向中央财政上缴结存利润,向市场投放了大量流动性,资金成本大幅降低。

图1:DR007和R007的月度均值走势数据来源:中国建设银行金融市场部

上半年利率债收益率曲线陡峭化

截至2022年6月末,国债1年期收益率较去年末下行29BPs,下行幅度相对较大,其次是3年期下行1BP,5―10年期收益率上行4~6BPs.口农债1年期收益率大幅下行30BPs,下行幅度最大,10年期下行1BP,而3―7年期上行2~6BPs.国开债1年期大幅下行30BPs,10年期下行3BPs,而3―7年期上行1~11BPs.从上半年走势看,利率债短端收益率大幅下行,主要由于市场资金面较为宽松。但长端收益率的走势则呈区间震荡态势,对债市利空和利多的因素相互交织。

上半年信用利差分化,等级利差多收窄

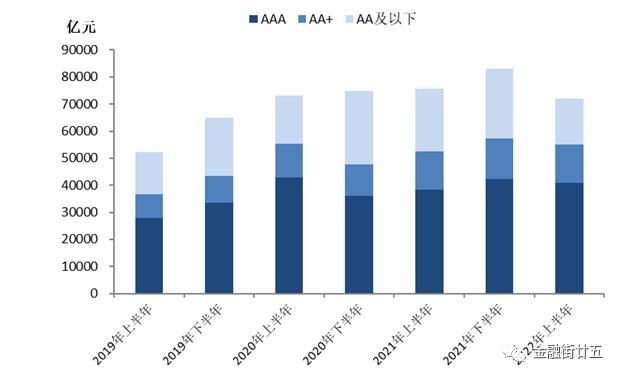

与2021年下半年相比,除短融以外,2022年上半年所有类别的信用债发行量呈现不同程度的减少。体现非金融企业融资的狭义信用债(广义信用债剔除了同业存单、一般金融债后)发行了7.1万亿元,较去年下半年减少1.2万亿元;净供给1.1万亿元,较去年下半年减少3503亿元。分等级看,高等级信用债净融资额增加,中低等级减少。

表1:2022年上半年广义信用债发行情况

数据来源:中国建设银行金融市场部

图2:各等级信用债发行情况数据来源:中国建设银行金融市场部

上半年国内疫情反弹,经济下行压力较大,实体经济融资需求较弱,信用债发行融资规模明显下降,但票息资产需求旺盛,“资产荒”格局显现。

同时,上半年高等级信用债收益率多下行。截至6月末,高等级AAA信用债1年、7年和10年期收益率较去年末下行8~33BPs,3年和5年期上行4~6BPs.信用利差分化。截至6月末,AAA级3年期信用利差较去年末拓宽1BP,5年期持平,1年、7年、10年期信用利差收窄3~10BPs。

资产荒行情下,市场加杠杆套息的动力较强,安全边际较高的高等级信用债备受投资者青睐,中短久期、中高等级品种交易拥挤,4-5月各期限信用利差大幅压缩至历史低位,进入6月后,机构止盈行为涌现,信用利差有所回升。

此外,等级利差多收窄。以AA级为例,截至6月末,1年、3年、5年、7年、10年期等级利差较去年末分别收窄5BPs、39BPs、21BPs、17BPs、15BPs.从等级来看,AA和AA-级信用债的利差收窄幅度明显大于AA+级。从期限来看,3年和5年期的等级利差收窄幅度显著大于其余期限。

资金利率中枢将从二季度低位有所上行

下半年,随着中国疫情形势的好转,以及5月23日国常会提出的6方面33条一揽子稳经济措施在地方的细化和落地实施,预计中国经济增速二季度有望筑底,三季度将明显反弹,经济基本面有望改善。

6月15日国常会强调,抓住时间窗口,注重区间调控,既果断加大力度、稳经济政策应出尽出,又不超发货币、不透支未来,着力保市场主体保就业稳物价,稳住宏观经济大盘。“又不超发货币、不透支未来”的表态,或意味着下半年货币政策的宽松力度将不及二季度。

但由于疫情持续多次反复,加之受外部风险影响较大,企业的信心和增加投资、扩大生产的加杠杆意愿都较弱,此轮经济修复的过程将长于以往。

从经济基本面看,由于全球经济滞胀风险上升,外贸需求走弱,净出口对经济的贡献率降低。在居民收入预期和就业恶化的背景下,加杠杆空间有限,国内消费和房地产市场或仍然低迷。因此,下半年经济增速反弹是弱反弹的概率更大。为稳定市场主体,夯实经济增长基础,预计货币政策将较2020年疫情暴发初期保持更长时间的宽松状态,以配合积极的财政政策加大对实体经济的支持力度。

目前,市场流动性仍较为宽松,且再贷款等政策也会向市场投放额外的流动性,无须使用数量型宽松的工具。如果经济恢复明显弱于预期,失业情况加剧,中长期贷款需求持续疲弱,不排除后续根据需要下调7天逆回购、1年期MLF等政策利率以刺激实体融资需求的可能。但由于6月DR007的均值低于7天期逆回购操作利率近40BPs,银行发行的1年期同业存单利率中枢为2.41%,低于1年期MLF操作利率2.85%近45BPs,因此,即使政策利率下调,也是在向较低的市场利率靠拢,对资金利率中枢影响不大。

综上所述,预计下半年资金利率中枢将从二季度低位回升,但仍处于较低水平。预计DR007的月度均值在【1.50%,2.00%】波动,R007的月度均值在【1.60%,2.10%】波动。

利率债收益率将有所反弹

比较来看,推动下半年债券收益率反弹的因素包括:一是下半年国内经济较二季度有所改善;二是货币宽松力度较二季度减弱;三是资金利率中枢可能较二季度回升;四是宽信用措施的落实,信贷规模扩大,将分流债市资金;五是境外机构对人民币债券需求减少。

推动债券收益率下行的因素则包括:一是货币政策保持宽松的时间或超预期;二是下半年利率债发行量将较上半年大幅减少,我们预计下半年利率债总发行量为8.62万亿元,较上半年减少2.93万亿元,净供给1.71万亿元,较上半年减少3.90万亿元;三是实体信贷融资需求如果恢复较慢,则金融机构仍面临资产配置压力;四是如果经济恢复慢于预期,可能下调7天逆回购、1年期MLF等政策利率,以推动LPR报价下降,刺激实体企业融资需求,将对市场释放强烈的宽松信号,提振债市做多情绪。

综上所述,预计下半年债券收益率将呈区间震荡态势,10年期国债收益率中枢波动区间在【2.50%,3.10%】。当经济恢复弱于预期时,国债收益率曲线将平坦化下行,长端的下行空间大于短端,期限利差将收窄。若经济增长好于预期,国债收益率曲线有望陡峭化上行,长端反弹幅度大于短端,期限利差可能拓宽。

高等级信用利差分化,等级利差多拓宽

目前,高等级信用债收益率已经从前期低点反弹,各期限高等级信用利差已经回到历史1/4分位数上方,安全边际有所修复。预计下半年高等级信用债供需矛盾缓解,信用利差保持低位震荡态势,但进一步压缩的动力不足。由于目前信用利差仍然偏薄,高等级信用债收益率受利率债收益率波动影响较大,各期限、各品种间利差可能出现分化走势。

信用债违约方面,2022年上半年违约总体情况较2021年下半年减少。2022年上半年累计有14家企业发生违约,较去年下半年减少3家,违约涉券规模245亿元,较去年下半年减少85亿元。新增首次违约企业8家,较去年下半年增加3家,涉券规模164亿元,较去年下半年增加8亿元。债券市场信用风险有所缓和。

表2:2022年上半年境内债券市场违约情况

数据来源:中国建设银行金融市场部

展望后市,两大因素可能导致违约风险上升,使下半年等级利差拓宽。一是房地产行业信用风险维持高位。房地产企业销售端、融资端两端受阻,导致现金流恶化,且短期偿债压力较大,易触发违约风险。二是关注城投平台的偿债压力。在严控地方政府新增隐性债务的监管趋势下,上半年城投债发行量和净融资额较去年同期明显收缩。同时,土地出让市场迅速降温,城投平台融资的区域分化、行政级别分化现象显著。不过,短期内政府支持意愿较高,城投债公开违约可能性低,但须关注非标风险事件对市场情绪的影响。

整体来看,下半年疫情受控与复工复产有望改善企业信用基本面,并促进市场风险偏好恢复。中央与地方层面的地产放松政策持续推进,房地产行业基本面有望在三季度逐步企稳。此外,随着固收基金和理财规模持续增长,机构对信用债的配置需求仍然较大,等级利差的拓宽幅度有限。

此外,预计同业存单发行规模上升,发行利率低位反弹,但反弹幅度有限。我们统计,下半年,同业存单的到期量为8.7万亿元,较上半年减少1.4万亿元,同业存单滚动续发压力减轻。但下半年货币政策总量宽松的力度有限,资金利率中枢有望逐步抬升,向政策利率回归。下半年随着宽信用稳步推进,实体经济信贷需求好转,银行发行同业存单弥补负债缺口的需求回升。同业存单指数基金扩容也有望支撑同业存单的配置需求。

(文章来源:中新经纬)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处