中金:6月金融数据再次明显超出市场预期

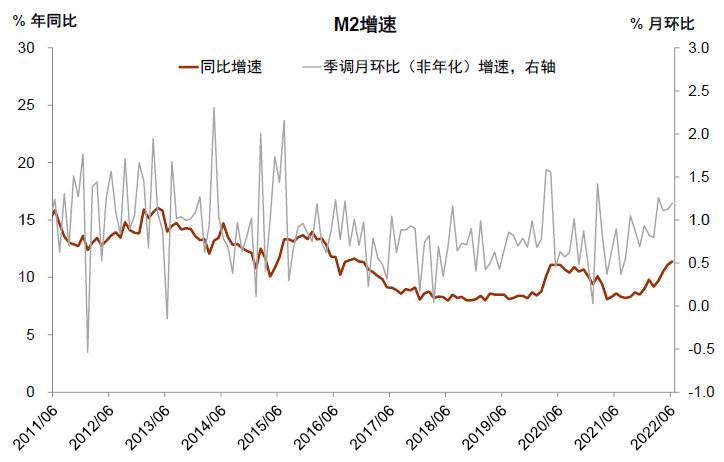

中金公司研报认为,继5月M2与社融明显超出预期之后,6月金融数据再次明显超出市场预期。6月新增社融5.17万亿元,同比多增1.47万亿元,高于调查中的最高预期;同时M2增速进一步上升到11.4%,已经超出2020年的最高点。从最近一个多月的情况来看,货币与(准)财政政策协同发力,正在继续将稳增长的政策落到实处。

以下为中金公司最新观点:

今年以来,虽然在1月、3月均出现过社融增长大幅加速、明显超市场预期的情况,但是在随后的一个月往往明显回落,2月、4月的社融同比增速还要低于2020年年底的水平。但是在5月社融与M2明显超出预期之后,6月新增社融5.17万亿元,同比多增1.47万亿元,高于Wind调查中的最高预期;同时M2增速进一步上升到11.4%,已经超出2020年的最高点。

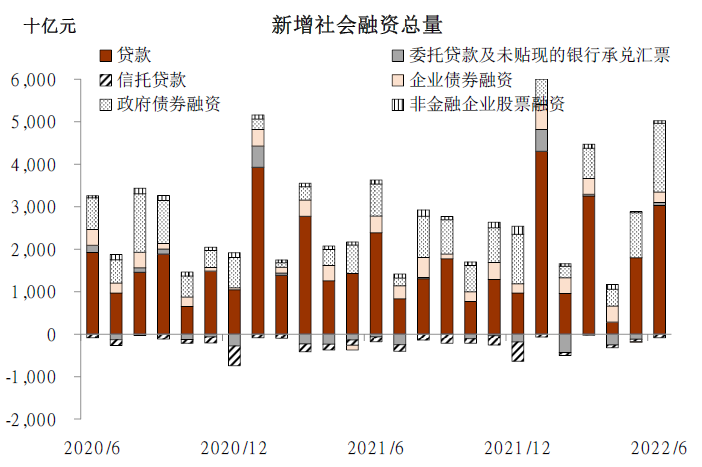

新增社融反弹的动力主要来自贷款和政府债的发行。国务院要求在6月底前完成专项债发行[1],政府债融资在6月大幅加速,6月政府债净融资1.62万亿元,相比去年同期多增8676亿元。如果说政府债融资的强势大体在市场预期之中,新增信贷的投放则是大幅超出市场预期。6月新增信贷2.81万亿元,相比去年同期多增6900亿元,是支撑社融同比多增的重要支持力量。

与此前几次贷款的反弹不同,6月中长期贷款投放出现明显改善。今年1月、3月新增贷款也曾明显超出市场预期,但是当时主要的动力是票据融资及短端贷款,中长期贷款并未明显多增,但是6月中长期贷款明显加速。具体看:

今年1-5月企业中长期贷款累计投放2.67万亿元,相比去年同期减少1.07万亿元;今年6月单月企业中长期贷款投放达到1.45万亿元,相比去年同期多增6130亿元,主要的原因可能是政策性银行以及基建项目的发力:5月后新增政策性银行贷款额度8000亿元。

此外,伴随着地产销售的改善,居民中长期贷款也明显反弹,6月新增居民中长期贷款4167亿元、环比反弹3120亿元,相比去年同期下降989亿元、同比降幅明显收窄:今年1-5月,居民中长期贷款累计投放1.1万亿元,相比去年同期下降1.8万亿元。房地产购房需求的回升也是本月M1回升的重要动力。

6月票据贴现为796亿元,同比少增1951亿元,银行在6月并未寻求通过票据贴现增加贷款投放,一方面说明本月准财政对贷款需求的带动幅度较大,另一个角度来看,银行也为7月保留了票据冲量的空间。

中国的流动性与增长组合进入切换期。我们在此前的报告中指出,截至5月LPR降息之后,中国的政策宽松力度已经与2020年大体相近。5月末之后,政策进一步发力,财政及准财政政策占主要地位,政策性银行的信贷投放(准财政)与其他类别的资金支持起到了重要的作用。5-6月社融与M2数据连续超预期,信贷结构也出现明显改善,这可能标志着中国的周期环境已经进入了一个切换阶段:二季度以来,中国的流动性宽裕、增长有企稳迹象但不明确;但向前看,增长企稳恢复迹象逐步明确,同时市场对流动性收紧的担忧也在上升。

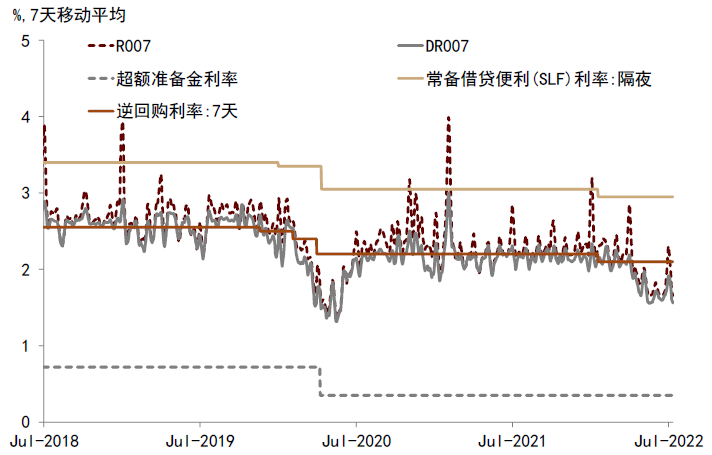

不过目前的经济数据尚未显示出经济已经强劲复苏,房地产市场的拐点总体上也刚出现,在这个背景下,货币正常化没有那么紧迫。实际上,7月初以来,短端资金利率仍然明显低于政策利率。向前看,如果中国内需恢复能够克服外需减速的压力,届时通胀也可能出现持续偏高的苗头,地产价格也存在明显反弹的可能性,央行收紧货币政策的必要性将会明显上升。

图表1:6月社融同比增速回升至10.8%

资料来源:同花顺,中金公司研究部

图表2:6月新增社融中贷款、政府债同比明显多增

资料来源:同花顺,中金公司研究部

图表3:6月M2同比增速继续上升,突破2020年高点

资料来源:同花顺,中金公司研究部

图表4:当前市场利率明显低于政策利率

资料来源:同花顺,中金公司研究部

(文章来源:财联社)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处