东吴证券:基建发力后谁接棒?

春节后稳增长发力靠什么?由于春节的数据显示经济复苏的动能依然疲弱,市场对春节后政策端的发力便有了更多期待。我们预计上半年稳增长政策加码将沿着基建托底-地产松绑-防疫政策调整的路径,在2022年两会后日渐明朗。

从春节后的情况来看,部委层面不仅延缓钢铁工业碳达峰的时间,也加大了对于保障性租赁住房的支持力度;地方上既有重大项目的集中开工,还有助力企业“开门红”的奖励政策。然而,现有稳增长政策在空间上更多是回补性的。即一方面源于对去年政策过度收紧行业的纠偏;另一方面体现为前期刺激政策的落地。基于这一政策调控的思路,关于这些政策空间的释放在效果上如何,就需要一段时间窗口去观察和评估。我们认为这一窗口期很可能会持续到2022年两会,届时如果既有的政策发力仍未能缓解经济下行风险,将会看到更大力度的政策放松。

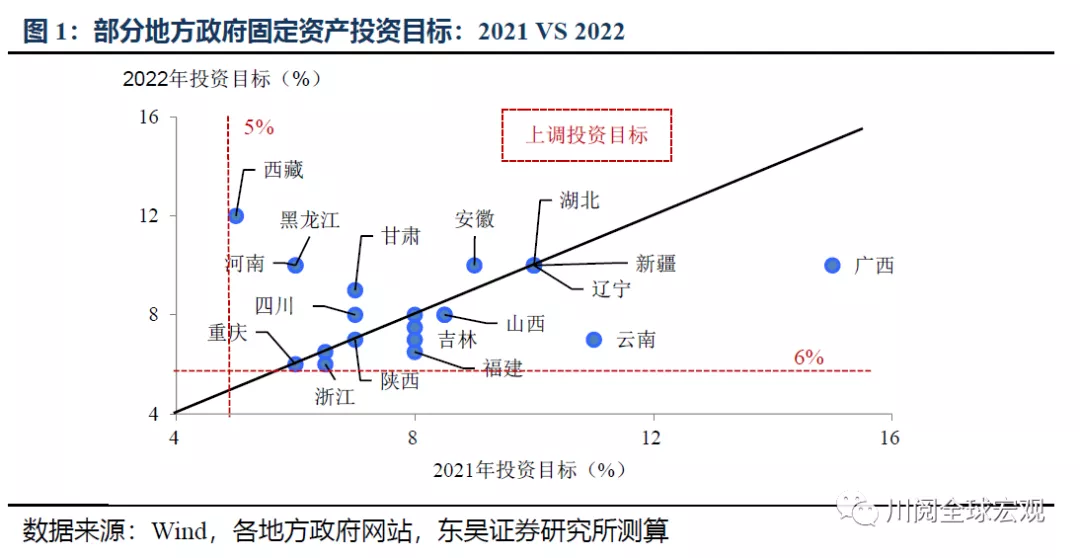

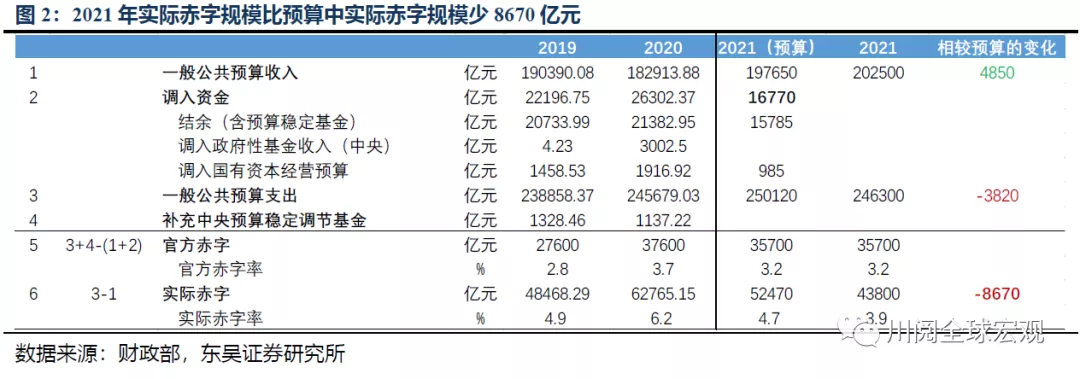

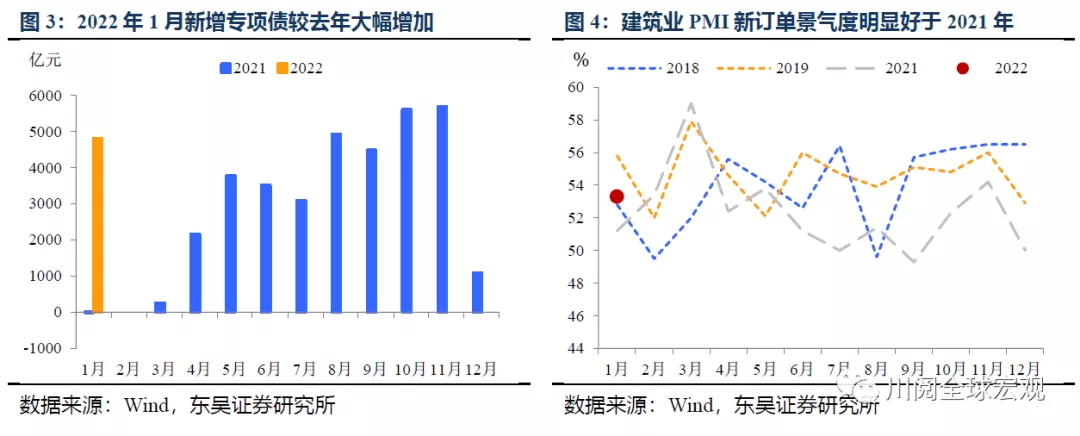

基建:从“翘首以待”到超前开工。2021年7月政治局会议之后,市场就对2022年“基建开门红”充满期待,2022年开年以来从政策意愿、资金条件、项目开工和部分经济数据中我们已经看到种种基建发力的迹象:政策意愿上,除了中央高层的定调外,2022年1月地方两会也纷纷展示稳经济、加大投资的意愿——2022年固定资产投资的目标较2021年更加积极(图1);从资金上看,2021年一般公共财政的实际赤字(一般公共财政收入减去一般公共支出)比预算规模少8670亿元(图2),这将充实财政结余(减少往年结余的使用或者增加当年结余),除此之外1月新增专项债超过4800亿元、明显高于2021年(图3),叠加国企上缴的可观利润和过去年份未使用的专项债资金,基建的“开门”发力有资金支持。从项目开工上看,2022年地方第一季度集中开工的时间更早,而且部分地方如上海、浙江等较发达地区,投资规模也明显更大(当然其中也包含一大部分产业投资,会反映在制造业投资中)(表1)。我们预计第一季度基建投资的增速将在10%以上。

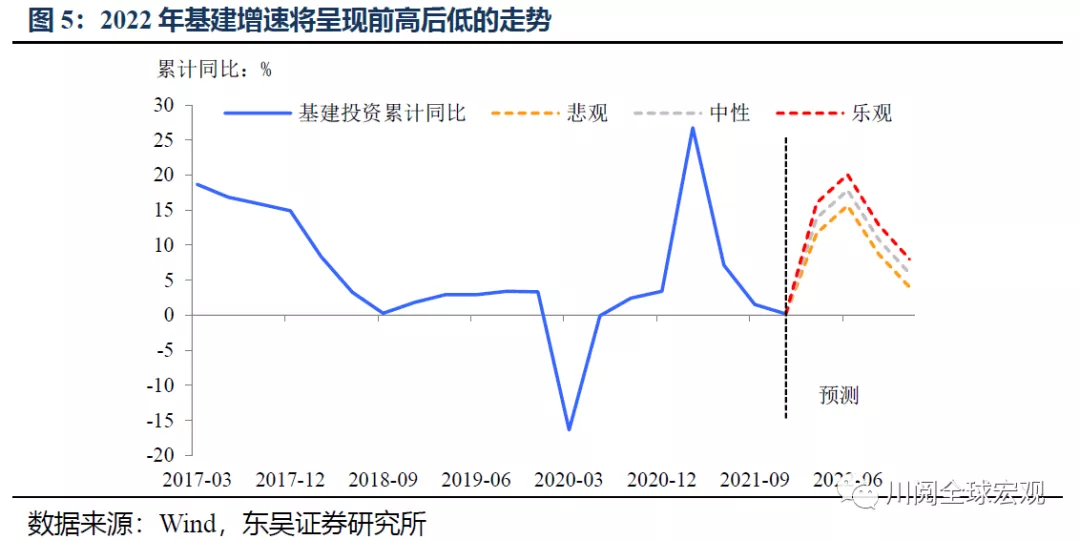

不过我们认为基建板块更多的是短期博弈品种,经济企稳后关注新基建板块的机会。我们在之前强调过在地方隐性债务严监管的情况下,基建投资的可持续性不强,2022年高层强调基建“适度超前”,我们预计基建增速呈现前高后低的特征,由于基数原因高点将出现在第二季度,增速可能在14%左右,随后逐步回落。从板块表现来看,基建板块(主要指传统基建,我们用基建工程指数作为代表,下同)往往用于交易稳增长预期,而一旦信贷和经济企稳,基建板块的超额收益反而会下降。值得注意的是,疫情之后新基建和传统基建的负相关性比较明显,这意味着经济确认企稳后,成长性更好的新基建板块上涨空间会更大(图5至7)。

房地产:从试探性放松到实质性松绑。去年底以来房地产调控的一大不确定性,在于中央经济工作会议关于房地产“探索新的发展模式”尚未成型。在此背景下,房地产政策的放松,无论是供给端还是需求端,仍处于试探性的阶段(表2),但这种试探性的放松显然无法扭转房地产市场的困境。因此,随着房地产销售的继续下滑(1月上市房企销售额同比增速-44%),只会倒逼房地产调控的放松进一步加码,直至转向全国层面的实质性松绑,比如全国层面对于预售资金监管的放松。

这就意味着房地产板块仍有上涨空间。房地产调控的放松已经使得地产板块自2021年底以来持续跑赢大盘(图8),但市场的预期并未计入进一步降息、预售资金监管回归常态、以及更多实质性松绑的需求端刺激政策,而这些又都是稳销售和稳预期所必须的。因此,政策的时滞下宽松的预期将在一季度进一步发酵,我们预计这一轮房地产板块跑赢大盘的局面有望持续到二季度。

疫情防控:“动态清零”的试点调整。虽然短期内全面放松“动态清零”的防疫政策并不现实,但我们认为在2022年两会结束后,防疫政策的调整将迎来窗口期。事实上,从2022年春运返乡的情况来看,国家卫健委的“五个不得”已经赋予地方在防疫政策上更大的灵活性,明显降低了疫情零星式爆发对春运人员流动性的影响。而近期香港疫情的发展,也相当于给“动态清零”政策的应变提供了一次压力测试。我们预计随着政府在每一轮疫情防控中积攒成熟的经验,两会后“动态清零”政策有可能结合地方的试点在一定程度上放松调整,虽然这种调整是渐进的,但有望在基建和地产之外助力稳增长。

风险提示:疫情扩散超预期,政策对冲经济下行的效果不及预期

(文章来源:财联社)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处