中金|欧洲经济:不可低估的风险

来源 中金在线

我们认为欧元区正在经历前所未有的“滞胀”困境。在供应链瓶颈、贸易条件恶化、输入性通胀的三重实体冲击(real shock)叠加下,经济衰退风险显著上升。过去两年欧元区经济复苏既不平衡也不充分。疫情对欧元区国家供应链的扰动持续存在,俄乌事件后,供应链瓶颈和原材料短缺进一步加剧。短缺导致进口价格上涨,贸易条件恶化,贸易顺差转为逆差。短缺还使通胀大幅上升,消费者信心受挫,需求扩张受到抑制。

作为欧元区最大经济体,德国在疫情后的复苏中表现乏力,拖了后腿。德国经济以制造业为主,优势产业包括机械电子、汽车、化工等供应链较长的行业,原材料短缺和供应链瓶颈对这些行业负面影响大。德国能源供给对俄罗斯的依赖度高,俄乌事件加剧天然气短缺,德国气价和电价大涨,PPI通胀率超过30%,拖累了复苏。展望未来,我们认为逆全球化或加快产业链重构,以出口为导向的德国经济还将面临更多结构性挑战。

欧央行加息“箭在弦上”,加息将使金融条件紧缩,增加经济下行压力。为应对高通胀,我们预计欧洲央行将于今年7月加息25个基点,并于9月再加息50个基点,接下来还可能连续加息。到2023年二季度,欧央行政策利率或升至1%以上。利率上升意味着金融条件收紧,M2和银行信贷增速放缓,经济增长面临额外压力。

我们下调欧元区经济增长预测,不排除今年底发生衰退的可能性。基准情形下,我们将2022年欧元区实际GDP增速降下调1个百分点至1.5%,2023年GDP增速或降至0%左右。悲观情形下,俄罗斯大幅降低对欧元区的能源供应,2022年欧元区GDP增速或降至0.5%,经济或于年底步入衰退,2023年GDP增速或降至-1%左右。

欧央行加息推高利率,欧洲政府债务可持续性降低,最坏情况是“滞胀”引发深度衰退,财政前景恶化,带来债务危机。2010年欧债危机后,欧洲国家进行财政整固,金融稳定机制得到完善,金融分化风险(Fragmentation)有所降低。但与2010年不同,当前欧元区面对的是实体冲击,经济“滞胀”程度更严重。如果欧央行为抗通胀而大幅抬高实际利率(r),同时经济增速(g)下滑,造成r大于g,那么政府债务可持续性将受到威胁。如果经济下滑引发深度衰退,财政前景也会恶化,发生债务危机概率也将更高。另外欧洲商业银行持有边缘国家政府债务比例上升,也是值得关注的风险。

欧元区“滞胀”加剧

供给冲击三重叠加

2020年以来,在新冠疫情和俄乌事件影响下,欧元区遭受了供应链扰动、贸易条件恶化、输入性通胀攀升三重供给冲击。这些冲击不仅拖累了欧元区经济复苏,也将增加未来6-12个月经济衰退的概率,加剧投资者担忧。

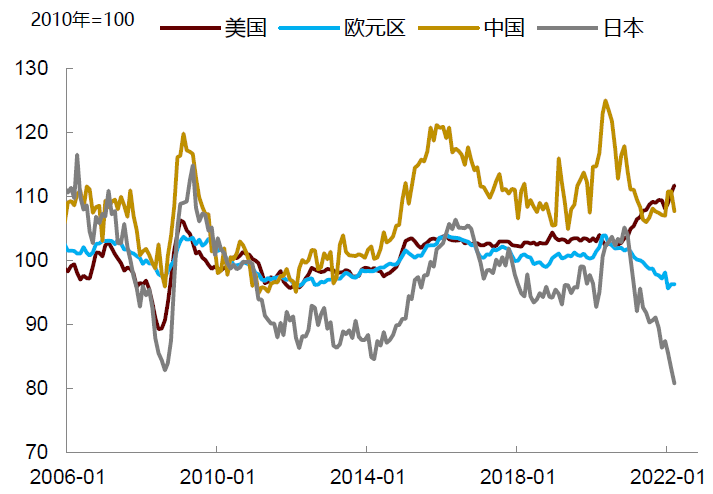

过去两年,欧元区经济复苏速度比于美国更慢,美国GDP于2021年二季度恢复至疫情前水平,欧元区则是在四季度。此外,直到目前,西班牙、德国等主要国家的GDP仍低于疫情前,这说明欧元区经济复苏既不平衡也不充分。

图表:欧元区经济复苏力度弱于美国

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:西班牙和德国在本轮复苏中“拖后腿”

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部我们认为拖累欧元区复苏的原因有几个:其一,疫情对供应链的影响持续存在。欧洲大陆人口密度较高,这使其更容易受到新冠疫情的影响,过去两年的数轮疫情中,欧洲普遍比美国更为严重,2020年四季度的Omicron病毒更是在欧洲广泛传播,带来较大影响。尽管大部分欧洲国家已经放开对疫情的管控,但到目前供应链瓶颈仍未解决,这意味着疫情对供应链的影响是长久而深远的。

其二,俄乌事件加剧原材料短缺和供应链瓶颈。相比于美国,欧元区与俄乌两国的经贸往来更密切,2021年欧元区对俄罗斯与乌克兰的贸易额(进出口之和)占对外贸易总额的7%,远高于美国的0.9%。由于西方的制裁措施,欧元区国家从俄罗斯的进口大幅下降,其中下降最多的是原材料,如煤炭、石油、天然气、金属原料等[1]。进口下降加剧供应短缺,加大供应链瓶颈,使得欧元区制造业持续处于困境当中。近期“北溪一号”天然气管道维修,市场担心俄罗斯降低对欧洲天然气的供应,如果最终“断供”成真,那么供应短缺影响还将更大。

图表:欧洲疫情比美国严重,且有卷土重来之势

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:欧元区与俄乌的贸易往来比美国更紧密

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部其三,进口价格上涨导致贸易条件恶化,贸易竞争力被削弱。贸易条件(Terms of Trade)又称贸易交换比价,通常指一国出口商品价格和进口商品价格之比。贸易条件能反映一国进出口价格对该国是否有利:贸易条件上升,该国可以用同样数量的出口商品换取更多的进口商品,从事贸易对该国有利;反之,对该国则不利。由于大部分欧元区国家是大宗商品净进口国,过去两年大宗涨价加上欧元汇率贬值,使得贸易条件出现恶化。与此同时,欧元区贸易账户从顺差转为逆差,这也是2011年以来第一次。由进口价格上升导致的贸易逆差不利企业利润,也会降低企业资本开支意愿。

图表:进口价格上涨令欧元区贸易条件恶化

资料来源:Wind,中金公司研究部。注:贸易条件为出口价格与进口价格之比

资料来源:Wind,中金公司研究部。注:贸易条件为出口价格与进口价格之比图表:欧元区贸易账户由顺差转为逆差

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部其四,进口价格上涨也带来输入性通胀压力。去年四季度以来,欧元区通胀呈现上升态势,今年6月的HICP通胀已上升至8.6%,为欧元区成立以来最高。与美国不同,欧元区通胀大部分由能源价格驱动,后者的贡献率超过60%,这说明欧元区面对的是输入性通胀,并非像美国那样因为需求强劲而产生通胀。分国家看,希腊HICP通胀率高达12%,比利时和西班牙分别为10.5%和10%,德国通胀率也达到8.2%,法国相对低一些,但也有6.5%。

物价上涨抑制消费者购买力,不利消费需求扩张。尽管在财政扩张的支持下,欧元区家庭部门净资产在疫情后上升,但上升的幅度不及美国。这意味着面对同样高的通胀,欧元区消费者的承受能力比美国更弱。另有数据显示,通胀上升后,欧元区消费者信心显著走弱,零售销售数据也出现放缓迹象。总而言之,生产和生活成本高企对企业和居民都不利,对经济增长的负面影响也将持续显现。

图表:欧元区消费者物价指数大幅上升

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:欧元区家庭净资产扩张力度不及美国

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部德国经济为何疲软?

作为欧洲经济的“火车头”,德国在本轮复苏中增长乏力,值得关注。如上所述,德国GDP至今仍未恢复到疫情前水平。数据显示,疫情后德国工业生产持续低迷,恢复程度也远低于欧元区的整体水平,具有一定领先性的德国IFO商业景气指数和制造业PMI指数也表现疲软。那么,德国经济为何表现如此低迷呢?

图表9:德国工业生产表现低迷

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表10:德国IFO与制造业PMI趋弱

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部首先,德国受供应链瓶颈影响较大。德国是欧元区最大的经济体,经济以制造业为主,传统优势产业包括机电产品(出口占比30%)、汽车及运输设备(21%)、化工产品(14%)等,而这些都是供应链较长的行业。疫情冲击及俄乌事件导致全球链供应链运转不畅,原材料供应短缺,加大了生产恢复的难度。供应短缺导致原材料价格上涨,企业利润受到抑制,扩大生产意愿降低。数据显示,德国5月PPI同比增速超过30%,为上世纪70年代末以来最高水平,对于一个制造业大国,如此高的PPI增速对企业是非常不利的。

图表:德国主要行业在出口中的占比

资料来源:Wind,中金公司研究部;注:时间为2019年疫情前水平

资料来源:Wind,中金公司研究部;注:时间为2019年疫情前水平图表:德国PPI通胀率超过30%

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部其次,德国遭受了前所未有的能源危机。德国对俄罗斯能源供应的依赖度很高,德国制造业的竞争优势一部分也来自于稳定的能源供给。俄乌事件发生后,俄罗斯“断供”风险不断上升,6月两次削减通过北溪1号[2]向欧洲输送的天然气产能[3],7月初又宣布准备暂时关闭北溪1号管道进行年度维护,引发市场对天然气供应中断的担忧。另一方面,德国在“碳中和”和绿色转型方面较为激进,对传统化石能源进行诸多限制,加剧了能源及天然气价格上涨。电力价格也水涨船高,截至7月初,德国的电价已上涨至两年前的6倍,企业生产与居民生活成本已大大提高。

图表:德国天然气价格大幅上涨

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:德国电价已涨至疫情前6倍

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部看远一点,后全球化时代,德国经济或面临更多挑战。德国出口占GDP比例高达47%,如果只考虑对欧元区以外的出口占比也高达30%,高于中国的20%和美国的12%,由此可见德国是全球化和欧洲一体化的主要受益者。俄乌事件后,去全球化风险上升,全球供应链面临重构,或给德国带来结构性挑战。此外,德国所处的地缘政治环境也在发生深刻变革,能源安全问题也愈发凸显,这些都可能带来更多不确定性。

货币紧缩带来额外压力

面对高企的通胀,欧央行将开启加息。我们的基准情形是欧央行于7月加息25个基点,并于9月再加息50个基点,接下来可能持续加息。基于利率期货隐含的加息路径,到2023年二季度,欧央行政策利率或升至1%以上,这也将超过2011年加息的高点。受其影响,年初以来德国2年期和10年期国债收益率显著抬升,意大利、西班牙等边缘国家国债与德债的利差也已走阔。

图表:欧央行将开启加息周期

资料来源:Bloomberg,中金公司研究部;注:红线部分为Bloomberg WIRP公式显示欧央行市场预期利率路径

资料来源:Bloomberg,中金公司研究部;注:红线部分为Bloomberg WIRP公式显示欧央行市场预期利率路径图表:德国国债收益率较年初显著上升

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部图表:欧元区边缘国家与德国利差走阔

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部利率上升虽有利于抗通胀,但也将加大经济下行压力。在6月会议上,欧央行已宣布结束资产负债表扩张政策,这意味着基础货币的扩张将告一段落。与此同时,加息导致利率上升,金融条件收紧,银行信贷扩张和广义货币M2增速也将放缓。也就是说,除了供应链扰动、贸易条件恶化、通胀攀升三重压力外,欧元区还要面对来自金融条件紧缩的影响,这样的宏观经济和政策组合意味着经济增长还将面临更多下行风险。

图表:欧元区M2和银行信贷增速回落

资料来源:Wind,中金公司研究部

资料来源:Wind,中金公司研究部下调欧元区经济增长预测

综合考虑上述因素,我们下调欧元区经济增长预测。我们曾在4月下调了2022年欧元区GDP增速至2.5%,但考虑到上述冲击叠加的影响,我们进一步下调增长预测。基准情形下,我们将2022年实际GDP同比增速预测下调1个百分点至1.5%,并预计2023年GDP增速在0%左右。

此外,我们还要考虑来自俄罗斯能源“断供”的风险。悲观情形下,假设俄乌冲突持续时间比预期更久,比如直至2023年,且欧元区的制裁手段也将更强硬且覆盖面更广泛,而俄罗斯也将进一步甚至完全削减对欧元区的能源出口。如是,我们或将看到:

►能源供应量大幅下降,油气价格大幅上升。鉴于欧元区对俄罗斯天然气供应的依赖度很高,如果发生“断供”,短期内很难快速找到平价替代,天然气价格或将大幅上升。类似的情况也可能发生在石油供应方面,任何替代性的供应与运输渠道都难以在短期内建立起来。该情形下,全球能源价格中枢或将维持在高位,且可能不断有冲高风险。另一方面,能源成本和化肥价格上升,加上俄乌冲突影响生产,导致粮食出口减少,也将推高全球粮食价格。

►能源短缺或引发限量配给,大幅压制生产。如果欧元区难以找到俄罗斯天然气的替代产品,那么就可能需要针对天然气进行限量配给,这将导致欧元区不得不削减生产,特别是在能源密集型部门。生产减少也将抑制欧元区出口,贸易账户或进一步恶化。

►经济和金融不确定性上升,金融条件恶化。持续的地缘政治紧张局势使企业生产和居民生活成本居高不下,消费者与投资者信心进一步恶化。市场对欧元区金融与债务风险的担忧增加,这将转化为国债与信用利差走阔,以及股票市场大幅重新定价。金融市场动荡也将加大经济下行压力,引发更多的悲观预期。

悲观情形下,我们预计2022年欧元区实际GDP增速至0.5%,2023年进一步降至-1%左右。上述两种情形下,欧元区于2022年底发生衰退的概率都将更高,这也意味着欧元区可能比美国更早进入衰退。

图表:市场一致预期对欧元区实际GDP增速的预测

资料来源:Bloomberg,中金公司研究部;数据截至2022年7月12日

资料来源:Bloomberg,中金公司研究部;数据截至2022年7月12日图表:不同情形下欧元区实际GDP增速预测

资料来源:中金公司研究部

资料来源:中金公司研究部欧债危机会重现吗?

欧债危机的始末与原理

谈到欧债危机,我们需要从“不可能三角”说起(又称“三元悖论”)。根据国际金融学理论,对于任何一个国家,固定汇率、资本自由流动和货币政策独立性不可同时完成,最多只能两者共存。建立欧元区意味着成员国选择了固定汇率(这里体现为统一货币)和资本自由流动,从而放弃独立的货币政策。正如欧元之父蒙代尔指出,货币联盟消除了财政主体间法币兑换带来的交易壁垒,但也剥夺了货币政策的独立性[4]。

成员国失去货币裁量权后,财政政策成为宏观政策的主要抓手,但由于缺乏统一的财政纪律约束,一些国家财政赤字过度扩张,政府债务大幅上升。在欧元区成立前,各成员国的政府负债率差距就已经很明显,德国与法国公共债务占GDP比重保持在60%以下,而希腊与意大利则超过了90%。欧元区成立后,成员国财政的分化并未得到缓解,由于存在隐性担保,边缘国家缺乏主动减少债务的激励。根据《稳定与增长公约》,欧盟承担对成员国进行财政监督的职责,尽管该公约暗示不会为个别国家的债务违约提供救助[5],但为了维护统一,欧盟实际上不可能坐视成员国违约。

欧元区的成立也加剧了成员国经常账户失衡。欧元区成立前,各国之间的经常账户差距不大,欧元的使用统一了汇率,使各国无法通过汇率调节经常账户,经常账户失衡开始扩大。分国家看,债务问题较严重的希腊、葡萄牙与意大利贸易赤字持续增加,而债务问题较轻的德国却积累了大量贸易盈余,这使得各国经济基本面进一步分化[6]。由此可见,欧元区的机制本身就具有一定系统性缺陷,但在成立初期政策当局并未意识到这一点[7]。

欧债危机的另一个原因是投资者对金融分化风险(Fragmentation)的错误定价。欧债危机发生前,各国长、短端国债利率的利差相当接近,且与各国主权债务信用评级的关系比较弱(比如弱于同期的其他非欧元国家)[8]。这说明投资者对欧洲一体化过度乐观,错误认为边缘国家与核心国家的风险是差不多的。

图表:危机前,欧元区各国主权债券利差接近

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部事实上,边缘国家除了公共债务和经常账户存在失衡,其内部金融部门也存在过度扩张。欧债危机前,希腊、西班牙等边缘国家信贷增速较高,房地产与金融部门扩张较快,而法国、德国信贷扩张则比较缓慢。造成这一现象的一个原因是,强势货币欧元取代了边缘国家的主权货币,后者的企业无需再承担原有的汇率风险与高额利率,其融资成本大幅降低,加速了信贷扩张和海外资本流入[9]。另一个原因是金融监管缺失,金融机构过度加杠杆,且欧元区各国相互交叉持有资产,加大了金融系统性风险[10]。

2010年,欧债危机爆发。在此之前,2008年全球金融危机波及欧洲,欧洲银行系统性风险上升,投资者风险偏好下降,资本从边缘国家回流[11]。2009年底,希腊政府宣布预算赤字为GDP的12.7%,远高于先前预测的6.0%,引发市场担忧。这一担忧很快演变为对于边缘国家的信任危机。由于担心边缘国家退出欧元区,投资者开始对其资产进行重新定价,希腊、意大利、西班牙等国的国债利差大幅走阔,利差与信用评级的关联度大幅上升且远超过非欧元区国家。

图表:危机时,各国主权债券利差显著分化

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部如果说危机前市场对边缘国家的债务违约风险定价过低,那么危机后市场“超调”,对违约风险则存在过度反应。这也说明主权债务问题存在自我实现的多重均衡。当投资者普遍认为债务违约风险提高,那么债券收益率将大幅上升,政府违约风险也将提高。这样的恶性循环最终可能导致债务违约成为现实,引发债务危机。

危机后的财政整固与稳定机制

欧债危机后,欧洲政策制定者采取了一系列措施来完善欧元区的财政货币体系,其中重要的两点是:1)边缘国家财政整固;2)完善金融稳定机制

财政整固方面,欧债危机后各国财政纪律加强,财政赤字下降,部分国家的政府债务率趋于稳定或有所下降。2012年后,接受援助的各国均实施了财政紧缩,一方面通过财政改革如削减福利支出、减少公务员人数及奖金、延长退休年龄等降低支出,另一方面通过增加税收等方式增加财政收入。大部分国家财政赤字率下降,国债久期也被拉长。一些国家政府债务率有所下降,财政前景得到了一定程度的改善。

图表:欧债危机后,边缘国家财政赤字率下降

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部图表:欧元区国家政府债券平均久期拉长

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部图表:欧债危机后,部分国家政府债务率下降

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部财政整固还体现在面临疫情冲击时,财政扩张更为统一有序。2020年新冠疫情后,欧盟推出了8069亿欧元的“下一代欧盟”复苏计划(Next Generation EU)及1.21万亿欧元的多年期财政框架(Multiannual Financial Framework 2021-2027),两者总额达2.02万亿欧元[12]。Next Generation EU将按照欧盟国民收入5%的比例,并利用欧委会的信用在金融市场筹集8069亿欧元,该工具将聚焦投资三大支柱:

►一是支持改革,主要包括7238亿欧元的复苏基金(Recovery and Resilience Facility,包括贷款3858亿欧元和赠款3380亿欧元)[13]、506亿欧元REACT-EU倡议,并强化公正转型基金(Just Transition Funds,109亿欧元)、欧洲农业基金(Rural Development,81亿欧元)等。

►二是调动私人投资,通过地平线欧洲(Horizon Europe)、投资欧洲(Invest EU)等拉动私营部门投资科技创新、绿色、数字等战略领域。

►三是强化危机应对,设立欧盟救助计划(RescEU,20亿欧元)加强卫生部门建设,并增加对公民保护机制、外部行动计划等的支持。

欧元区借助疫情的契机,在欧洲层面跨出财政风险分担的关键一步,通过统一规划的财政刺激措施,集中募资分摊风险溢价,且向基本面相对更弱、政府债务率更高的国家倾斜,这在一定程度上能降低市场对意大利、西班牙、希腊等边缘国家财政风险的担忧。

图表:欧盟复苏基金(RRF)重点支持高负债国家

资料来源:Bloomberg,中金公司研究部

资料来源:Bloomberg,中金公司研究部金融稳定机制方面,2012年后欧委会、欧洲央行和IMF[14]三方共同设计、管理和监督一系列援助计划和稳定机制。这些计划包括:

►欧洲金融稳定机制(European Financial Stabilization Mechanism,EFSM)由欧盟委员会设立的,2010年5月由欧理会立法通过,旨在向任何经历或面临严重金融困难的欧盟国家提供财政援助。与针对欧元区国家的ESM不同,EFSM的覆盖面更为广泛,包括了不在欧元区中的其他欧盟国家。如今,需要财政援助的欧元区国家有望求助于由欧元区成员国成立的欧洲稳定机制(ESM)。EFSM仍然存在,并可在需要时使用。

►欧洲稳定机制(European Stability Mechanism,ESM)由欧元区成员国成立于2012年10月,其前身是欧洲金融稳定基建EFSF,使命是为正在经历或面临严重融资问题威胁的欧元区国家提供财政援助,以此维护长期金融稳定性。获得ESM贷款的先决条件是实施欧委会、欧洲央行、IMF(合适情况下)共同制定的宏观经济改革计划。

►证券市场计划(Securities Markets Programme, SMP)由欧央行于2010年5月宣布,旨在通过此非常规货币政策购买那些面临严重市场压力的国家的债券[15]。该计划的主要目的是,通过解决某些关键的政府和私人债券市场部门的故障,保护货币政策传导机制的运作。然而SMP收效甚微,并没有起到大力压制风险溢价的作用[16]。

►直接货币交易计划(Outright Monetary Transactions, OMT)由欧央行于2012年年中宣布,旨在承诺“不惜一切代价(whatever it takes)”保护欧元[17]。欧央行承诺在必要时可以无限制购买单个成员国债券,以此遏制对欧元区分裂的担忧。这一计划向金融市场释放强烈信号,即一旦出现问题,包括债务重组和退出欧元区在内的违约将不会发生。不过,OMT并不是没有底线的保护伞,即使欧央行决定通过OMT购买债券,各国政府也必须按照各自ESM计划和IMF参与的要求,继续其改革努力,否则将没有资格参加OMT[18]。

疫情后,欧央行还推出了紧急抗疫购债计划(Pandemic emergency purchase programme,PEPP),旨在防止因为新冠疫情冲击而引发金融分化风险。2020年3月18日,欧洲央行管理委员宣布了PEPP,初始额度为7500亿欧元,用于购买成员国的国债,2020年12月,上限规模增至1.85万亿欧元。PEPP与此前常规购债项目(如APP)的不同在于,虽以各国在欧央行的出资比例(capital key)为基准,但欧央行表示其购买速度、资产种类以及购买各国国债比例均将保持灵活性。因此,PEPP是一个具有灵活性的工具。PEPP的推出有效平抑了疫情带来的市场恐慌情绪。2022年3月,欧央行已宣布停止PEPP净资产购买,但在2024年底之前,仍将对PEPP中到期的资金进行再投资[19]。

PEPP每月到期的本金仍可进行灵活的再投资,这有助于降低边缘国家的债务风险。2022年6月15日,欧央行召开临时会议,表示将灵活运用PEPP计划中即将到期的资金进行再投资,以降低金融分化风险。一种可能是欧央行将国债到期赎回的资金用于购买边缘国家的国债,这样做的好处是,既没有增加货币总供给,又能压低边缘国家的债券收益率,缓解对其债务风险的担忧。此外,欧央行还称正在针对金融分化风险设计新的政策工具。由此可见,当前欧央行对金融分化风险的重视程度和反映速度均远超欧债危机前。

图表:欧盟及欧元区层面的金融稳定计划

资料来源:ECB, EC, 中金公司研究部

资料来源:ECB, EC, 中金公司研究部利率上升或降低债务可持续性

引发上次欧债危机的风险因素似乎得到了缓解,但新冠疫情、俄乌冲突、通胀上升等一系列新风险因素来袭,可能会对欧元区债务可持续性带来新挑战。具体来看:

►为应对通胀压力,欧央行将开启加息周期,由此将带来实际利率(r)的提升。实际利率上升会降低经济增长率(g),如果利率上升过快过多,还可能导致实际利率高于经济增速(即r>g),从而降低政府债务的可持续性。也就是说,欧元区财政纪律和金融稳定虽得到改善,但通胀带来的利率上升还是可能带来债务问题。

►当前欧元区面临的主要威胁来自实体冲击(real shock),在宏观上体现为严重的“滞胀”。如果实体冲击进一步加剧,可能引发经济衰退,如果衰退程度较深,还可能导致各国财政前景恶化,进一步加大政府债务的不可持续性。

为了量化利率上升和经济衰退对欧元区债务可持续性的影响程度,我们模拟了两种不同情形,并对相应情景下南欧四国2022-2024年的利息负担进行测算。我们以欧盟委员会(EC)在2022年4月发布的《2021年财政可持续性报告》[25]中的利息支出测算作为参照系。在此基础上,我们假设两种情形:第一种情形下,各国利率有一定程度的上升,但经济增长未受影响。具体而言,我们假设四国国债期限利差均上升至欧债危机期间(2010-2012年)的一半水平,而实际GDP和CPI则继续按照IMF于2022年4月给出的预测水平。第二种情形下,各国利率大幅上升,且经济陷入衰退。具体而言,四国国债期限利差均上升至欧债危机期间的同等水平,2022年GDP与CPI增速按照IMF的预测,但2023和2024年GDP增速分别降至0%和-2%。

我们首先根据EC对各国债务率的预测以及IMF对各国GDP的预测,测算了各国2022-2024年的政府债务余额。根据欧央行(ECB)的定义,欧元区各国政府债务由货币和存款(currency and deposits)、债券(debt securities)以及贷款(loans)三个部分组成[26],我们假设这三个部分占总债务比重在2022-2024年间保持恒定。

关于货币和存款部分,由于南欧四国的货币和存款的公开数据有限,且在政府债务中占比较低,我们假设这部分债务不产生利息[27]。关于贷款部分,由于政府贷款缺乏公开的明细数据,我们使用欧盟财政援助计划所披露的对各国贷款的平均利率或政府披露的部分贷款的加权平均利率对贷款利率进行估算[28],并假设新贷款仍沿用以往的平均利率。

关于债券部分,我们搜集了各国政府截至2022年5-6月的国债明细数据(包括发行日、到期日、收益率、规模等信息),假设每年国债期限结构在2022-2024年间保持不变,并采用“旧债旧利率,新债新利率”的原则对每笔债券的利息进行计算和加总。对于少量浮息债券,我们使用各情景下相应久期的利率对利息进行测算。最后,通过加总每年贷款及债券所产生的利息,我们得到了各国在2022-2024年间不同情景下的利息总支出,并计算了利息支出占GDP的比重。

结果显示:在欧委会预测的情形下,南欧四国的利息支出占GDP比重均呈下降趋势。在我们假设的第一种情景下,由于利率上升,各国利息支出占GDP之比有一定程度的上升,但不及欧债危机顶峰时的水平。而在第二种情景下,由于利率大幅上升、GDP增速下降,西班牙利息支出占GDP比重将超过上次欧债危机时的水平,葡萄牙、意大利利息支出占GDP之比趋近于欧债危机水平,希腊利息支出占GDP之比虽不及欧债危机水平,但2023-2024年也将提升至5%以上。希腊债务负担下降较多的一个原因是其债务结构在2012年后得到了显著改善,政府债务的平均久期以及低息或无息贷款占总债务比例大幅提升,这有助于减轻希腊在负面冲击情形下的债务付息压力。

图表:南欧四国2022-2024年政府债务利息负担测算结果

资料来源:ECB Statistical Data Warehouse,European Commission,Bloomberg,中金公司研究部

上述结果表明,在不出现类似于上次欧债危机的极端情况下,南欧国家的政府债务风险可控。不过,虽然短期内付息压力尚可,但债务风险具有非线性特征,如果欧央行加息幅度过大,欧元区经济增长超预期走弱,也可能引发更大的债务风险。因此,投资者需要密切关注欧央行加息的进程以及相关国家经济在欧央行紧缩后的表现。

欧洲商业银行持有国债的风险

最后,我们讨论欧洲商业银行交叉持有主权债务的风险。由于资本的自由流动是欧盟单一市场的基本制度安排,资金可以在欧元区内部以较低的成本跨境流动。资金的迅速流动可能导致金融市场对区内国家风险的敏感性提高,甚至过度反应。在2010年欧债危机时,金融风险和悲观情绪就曾随着资本流动迅速蔓延,使得危机被进一步放大。

资本跨境流动的一个载体是商业银行交叉持有资产,其中,一个最主要的资产就是主权债务。根据欧盟的资本要求指令(Capital Requirements Directive,CRD),欧盟的银行曾享有对其持有的欧元区国家主权债务的零风险权重豁免权(The zero risk weight privilege),因此商业银行能通过投资风险较高国家的主权债务来积累过度的杠杆。2011年7月,欧盟通过了CRD IV,对银行提出进一步的审慎性要求,但在实际操作中,银行仍可以就其持有的欧元区成员国主权债务做零风险权重的处理。

风险权重的豁免权增加了商业银行持续主权债务的动机,从某种意义上讲,这是一种“金融压抑”(financial repression)。商业银行增加对主权债务的持有能够压低利率,有助于降低政府偿债负担,这在历史上经常出现。金融压抑的一个弊端是利率过低可能导致通胀,但欧债危机后欧元区经济低迷,不存在高通胀的基础,因此金融压抑可以持续下去。不过,随着时间推移,对风险权重豁免的批评也越来越多[29]。从2017年底开始,关于主权债务风险零权重的规定被逐步解除,到2020年,银行已被要求完全按照所持有主权债务对应的国家信用等级赋予其相应的风险权重[30]。受其影响,欧盟的主要商业银行持有葡萄牙、西班牙、意大利主权债务占该国主权债务的比例均有所下降,但总体水平仍较2011年更高[31]。

图表:欧洲主要商业银行持有南欧各国主权债务占该国主权债务比例

资料来源:EU Capital exercise,2021 EU-wide transparency exercise,ECB Statistical Data Warehouse,中金公司研究部。注:EU Capital exercise和2021 EU-wide transparency exercise涉及欧盟(EU)和欧洲经济区(EEA)国家主要商业银行的数据,样本数量为61家(EU Capital exercise)和120家(2021 EU-wide transparency exercise),样本银行均为被EBA认定的区内大型跨国商业银行。

商业银行持有的主权债务水平上升,可能加剧金融风险。如前所述,“滞胀”加剧可能引发欧元区经济衰退,加大主权债务风险。商业银行持有更多的主权债务意味着他们的风险也将随之上升。对此,我们也需要关注金融风险从政府债务向私人部门传导的可能。

参考文献

[1]https://www.reuters.com/business/energy/russian-diesel-exports-europe-drop-may-yet-nosedive-2022-05-31/

[2]北溪1号是欧盟最大的天然气进口基础设施,也是德国输送俄罗斯天然气的最重要管道,航线从从俄罗斯维堡起步,穿越波罗的海一直到德国格赖夫斯瓦尔德。

[3]https://www.reuters.com/business/energy/german-minister-accuses-russia-finding-excuse-cut-nord-stream-1-gas-2022-06-15/

[4]Mundell, R. (1961), “A Theory of Optimum Currency Areas”, American Economic Review, 51, 657–665.

[5]Lane, P. R. (2012). The European sovereign debt crisis. Journal of economic perspectives, 26(3), 49-68.

[6]Chari, V. V., & Kehoe, P. J. (2007). On the need for fiscal constraints in a monetary union.Journal of Monetary Economics,54(8), 2399-2408.

[7]https://www.piie.com/blogs/realtime-economic-issues-watch/european-union-must-change-its-supervisory-architecture-fight和欧央行Isabel Schnabel讲话“I will argue that the vulnerability to such fragmentation risks will only disappear with fundamental changes to the euro area’s institutional architecture.” https://www.ecb.europa.eu/press/key/date/2022/html/ecb.sp220614~67eda62c44.en.html

[8]Beirne, J., & Fratzscher, M. (2013). The pricing of sovereign risk and contagion during the European sovereign debt crisis. Journal of International Money and Finance, 34, 60-82.

[9]Lane, P. R. (2012). The European sovereign debt crisis. Journal of economic perspectives, 26(3), 49-68.

[10]Cimadomo, J., Ciminelli, G., Furtuna, O., & Giuliodori, M. (2020). Private and public risk sharing in the euro area. European Economic Review, 121, 103347.

[11]Milesi-Ferretti, G. M., & Tille, C. (2011). The great retrenchment: international capital flows during the global financial crisis. Economic policy, 26(66), 289-346.

[12]此处为现价欧元计价,如果以2018年价格计,复苏工具总额则约为7500亿欧元的“下一代欧盟”复苏工具(Next Generation EU)及1.1万亿欧元的2021年至2027年多年期财政框架(Multiannual Financial Framework 2021-2027),总额达1.85万亿欧元。.https://ec.europa.eu/info/strategy/recovery-plan-europe_en

[13]https://ec.europa.eu/info/business-economy-euro/recovery-coronavirus/recovery-and-resilience-facility_en

[14]这个非正式的联盟被称为“三驾马车(Troika)”

[15]https://www.ecb.europa.eu/mopo/implement/app/html/index.en.html

[16]https://www.bruegel.org/2012/09/the-smp-is-dead-long-live-the-omt/

[17]https://www.ecb.europa.eu/press/key/date/2012/html/sp120726.en.html

[18]https://www.ecb.europa.eu/press/key/date/2013/html/sp130902.en.html

[19]https://www.ecb.europa.eu/press/pr/date/2022/html/ecb.mp220310~2d19f8ba60.en.html

[20]同上

[21]ECB, 2010.6: Euro area money growth and the “securities markets programme”

[22]同上

[23]https://www.esm.europa.eu/about-us/history

[24]https://www.ecb.europa.eu/press/pr/date/2012/html/pr120906_1.en.html

[25]参见https://ec.europa.eu/info/publications/fiscal-sustainability-report-2021_en

[26]https://www.ecb.europa.eu/pub/economic-bulletin/articles/2021/html/ecb.ebart202103_02~6612ab7923.en.html

[27]货币和存款主要由政府发行的储蓄产品(savings products)以及非政府单位存放在财政部的存款构成,2019年占欧元区政府债务比重为3.3%。详见https://www.ecb.europa.eu/pub/economic-bulletin/articles/2021/html/ecb.ebart202103_02~6612ab7923.en.html。

[28]具体而言,葡萄牙使用EFSF对葡萄牙贷款的平均利率,希腊使用ESEF及ESM对希腊贷款的加权平均利率,西班牙使用ESM对西班牙贷款的平均利率,意大利使用EIB、CEB、SURE对意大利贷款利率及NGEU长期债券利率的加权平均值。

[29]参见Hauser, P. (2020). Critical Analysis of the Zero Risk Weight Privilege for European Sovereign Debt in Light of Art. 124 TFEU.The Economists’ Voice,17(1).

[30]参见Capital Requirements Regulation (CRR) Article 495和Article 114(6)

[31]参见2021 EU-wide transparency exercise

本文摘自:2022年7月14日已经发布的《欧洲经济:不可低估的风险》

刘政宁 SAC 执证编号:S0080520080007 SFC CE Ref:BRF443

吴晓慧 SAC 执证编号:S0080122030036

肖捷文 SAC 执证编号:S0080121070451

张文朗 SAC 执证编号:S0080520080009 SFC CE Ref:BFE988

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处