中一签亏5200元!虎年新股破发第一股,股民惨痛买单

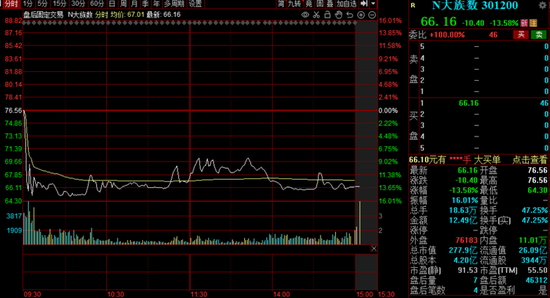

2月28日,A股三大指数探底回升,首日上市的大族数控(301200)却破发了,股民没有吃到“大肉签”,反而挨了一记“大闷棍”。

从走势来看,大族数控开盘就直线跳水,6分钟跌逾15%,没给股民丝毫出逃机会。截止收盘,大族数控跌13.58%,股价报66.16元/股,市值277.9亿元。

大族数控发行价为76.56元/股,以此计算,投资者中一签亏损5200元。盘后龙虎榜数据显示,4家机构专用席位净卖出6061.41万元,买入前三是拉萨天团。

虎年以来,尽管市场颓势尽显,但是新股表现尚可。财通社统计,此前上市的15只新股首日均收涨,西点药业的投资者中一签最高可获利2.423万元,最差的中触媒,一签最高也可获利3450元。

如今大族数控的中签者没有等来好运气,问题出在哪里呢?

发行市盈率高达108.4

大族数控作为“激光茅”大族激光分拆上市的子公司,主营PCB专用设备生产,从公司获得IPO受理到正式上市仅用时9个多月。本次公开发行新股4200万股,拟募集资金17.07亿用于PCB专用设备生产改扩建项目及PCB专用设备技术研发中心建设项目。

值得注意的是,大族数控此次的发行价定为76.56元/股,仅次于三元生物,是年内创业板第二高价股。对应的发行市盈率达108.4倍,是虎年以来创业板发行市盈率最高的股票。

截至 2022 年 2 月 10 日,中证指数发布 的“C35 专用设备制造业”最近一个月平均静态市盈率为 38.88 倍,公司发行市盈率远超这一水平。

再从大族数控公布的同行业可比公司来看,对应的平均市盈率为74.98,公司发行市盈率也处于高位。

在公司上市前,就有投资者在社交平台议论“发行估值太高,有破发风险”,部分投资者也选择弃购中签股份,根据公司发布的发行结果,大族数控遭网上投资者弃购金额为3754.63万元,弃购逾49万股。

根据相关规定,弃购金额由主承销商中信证券全部包销,中信证券首日亏损近510万元。

国产PCB设备龙头

公开信息显示,大族数控成立于2002年,已连续12年排名内资PCB设备厂商第一。

公司从机械钻孔机起家,依靠性价比、技术迭代速度和综合服务响应等优势逐步占领国内机械钻孔机市场,目前已经品类扩张至曝光、成型、通用检测等设备,可覆盖PCB行业设备支出40%以上的市场。客户包括臻鼎科技、欣兴电子、深南电路等国内外行业知名PCB制造商。

大族数控是大族激光的一块优质资产,盈利能力较强。公司预计2021年营收为 39.5亿元至41亿元,同比增长 78.71%至85.49%;净利润为6.9亿元至7.3亿元,同比增长126.96%至140.12%。同期大族激光营收163.17亿,净利润20.02亿。也就是说,大族数控贡献了大族激光近四成净利,从净利润率来看,大族数控也远高于母公司。

根据招商证券研报,Prismark预计PCB厂商资本支出占总产值的10%-11%,预计未来每年全球PCB设备市场约为300-400亿元,大族数控所在的钻孔、曝光、检测、成型等设备行业合计市场约120-160亿元,目前纯内资企业占总市场的份额约为20-30%,国产替代空间较大。

不过,公司的一些风险也值得警惕。大族激光的控股股东大族控股及实控人高云峰合计所持大族激光股份累计质押 1.8亿股,占大族激光总股本 16.89%,这一质押风险从2018年以来就备受关注。此外,公司应收款项占比高、存货余额较大。

分拆上市“马不停蹄”

尽管大族数控首日破发,但是“大族系”市值却从519.5亿增至近800亿。招股书显示,大族激光直接持有大族数控94.145%的股份。有业内人士指出,分拆上市有利于拓宽公司的融资渠道。

自2019年以来,大族激光欧洲研发中心项目多次引发争议,舆论压力之下,实控人高云峰曾对媒体发表“你是什么角色?你有什么资格来质疑我?”等不当言论,公司的白马形象一落千丈,股价也十分低迷。此外,激光设备行业上市公司自2018年以来新添一员猛将瑞科激光,赛道日益拥挤。

2019年12月证监会发布《上市公司分拆所属子公司境内上市试点若干规定》,让大族激光抓住了机会,通过分拆上市,推进“激光+X”战略,持续布局PCB、新能源、消费电子等多个产品线,以提升公司业绩增长。

中泰证券指出,大族激光未来在扁平化组织架构带动下,多业务降本增效作用亦将加速体现。

如今,大族激光除了分拆大族数控上市外,另一从事半导体封装设备业务的子公司大族光电也正在谋划上市,可谓马不停蹄。2月22日,大族光电公告拟引入高瓴裕润等战投,一年不到估值飙升逾12倍,从公告来看或计划以2026年为节点完成上市。

财通社不完全统计,自2019年底分拆上市若干规定正式发布以来,目前A股已有至少50家上市公司完成分拆上市,其中不乏上海电气(维权)、长春高新等行业龙头。

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处