“今年夏天布油最高将飙升至140美元!”这是高盛的完整分析

“今年夏天布油最高将飙升至140美元!”这是高盛的完整分析

来源:华尔街见闻 作者: 赵颖

高盛认为,结构性短缺尚未解决,长期短缺的加剧将需要市场在近期出现盈余。同时,在创纪录的低库存和欧佩克的闲置产能的帮助下,市场才能在短期内实现供需平衡并重建明年必要的缓冲库存。

近期,原油强势上涨,华尔街大行以及美国能源部纷纷上调油价预测,最大的原油空头之一花旗将今年二季度布伦特原油价格上调14美元至113美元/桶,美国能源部上调逾4%,多头旗手高盛更是喊出140美元。

即使OPEC+日前宣布超预期增产,市场也并不买单,油价以“涨声”相迎。目前,WTI、布伦特原油价格双双升至120美元/桶左右,达到3月以来最高水平。

原油价格为何创下新高?本周,高盛在最新的一份报告中指出,原油结构性短缺尚未解决,油价需进一步上涨,才能使库存最终实现正常化。高盛能源研究主管Damien Courvalin总结了以下四点支撑油价上涨的因素:

由于中国需求持续复苏和俄罗斯减产,短暂的库存盈余已结束;高油价下全球原油需求仍具弹性,原油需求强劲增长,而需求破坏才刚刚开始;各方原油供应对价格反应迟钝,供应难以增加;结构性短缺仍未解决,长期短缺的加剧需要近期盈余。

同时,在报告再次提高了布伦特原油目标价格,将其夏季峰值油价目标从125美元上调至140美元,同时预计第四季度目标价为130美元,此前预期为125美元;2023年上半年季度预计为130美元,之前预期为115美元。

短暂的库存盈余已结束

4-5月原油市场基本面走弱,由于俄罗斯出口下降幅度较小,美国释放创纪录规模的战略石油储备(SPR)和疫情相关限制,导致原油市场出现2020年6月以来的首次盈余。然而,在中国需求持续复苏的推动下,以及预计俄罗斯产量将进一步下降,这种地缘政治局势推动的盈余已经结束。

中国需求持续复苏

中国的需求正在复苏,预计今年实现强劲增长。目前中国原油需求已恢复到80万桶/日左右,展望未来,2022下半年和2023年中国需求预期将分别下调40万桶/日和20万桶/日。总的来看,高盛预计2022年和2023年中国原油需求年环比增长将分别为-20万桶/日、+80万桶/日。

欧盟制裁大棒下,俄罗斯逐步减产

虽然到目前为止,俄罗斯出口下降幅度不大,但预计在欧洲禁令实施后,俄罗斯的产量将进一步下降。

高盛指出,此前受制裁的高度不确定性的影响,俄罗斯产量在4月下旬跌至谷底,下降了100万桶/日,之后随着转向亚洲的力度加大,5月份的产量恢复至仅-60万桶/日。在5月15日欧盟实施禁运制裁后,考虑到船只/所有权/租船人很容易转移到非制裁国家,6月份俄罗斯石油出口存在适度下行风险。

俄罗斯产量前景已出现恶化,目前西方进口商宣布了广泛的禁运俄石油禁令,在俄罗斯2021年第四季度730万桶/日的总出口量中,西方进口商占了约500万桶/日。高盛预计,俄罗斯的产量将从5月的1080万桶/日下降到年底的980万桶/日,在12月23日之前可能反弹至1000万桶/日(比1月22日的预期低180万桶/日,3月22日的水平为1130万桶/日)。

供需赤字恶化且难以弥补

高盛认为,全球市场供需情况将恶化,供应赤字或较之前进一步扩大,目前全球库存较之前减少了7500万桶。从长远来看,这个起点很重要,其为平衡全球原油市场创造了额外的障碍,平衡供需要先弥补缺口。

数据显示,1至4月的平均赤字为-60万桶/日,高盛估计,6月22日的赤字接近60万桶/日(按当前现货价格计算),全球需求量为9980万桶/日(中国为1400万桶/日),全球供应量为9920万桶/日(俄罗斯供应量为1045万桶/日)。这一赤字反映到了原油和石油产品的实际价格上,自5月中旬以来,所有这些产品价格都开始回升走强。

这一新的赤字将使未来几个月全球石油市场的库存和闲置产能保持在创纪录的低水平,预计2022第三季度,全球赤字将达到40万桶/日(第四季度布伦特原油平均价格为125美元/桶)。

高盛指出,燃料价格不断上涨,这对石油市场来说是一种不可持续的状态。正如高盛今年早些时候所指出的那样,历史事实表明,油价将继续上涨,直到达到足够的缓冲库存。这就是高盛的定价框架,即价格需要持续上涨,才能使库存最终实现正常化。

高油价下全球原油需求仍具弹性

油价上涨和金融环境收紧等不利因素还不足以严重阻碍原油需求增长。

得益于重新开放,原油需求强劲增长

全球经济仍在增长,除中国外,第二季度实际GDP年环比增长约4.3%。高盛估计,紧缩的金融环境对全球石油需求在2022年第四季度达到峰值,将减少70万桶/日。然而,这并不是一股强大的逆风,不足以抵消私营部门、家庭的需求增长。

亚太地区新冠疫情后的重新开放有助于原油需求增长,2022年原油需求或增加170万桶/日。总的来看,高盛预计2022年和2023年的弹性需求增长将分别达到290万桶/日、280万桶/日,油价或达到125美元/桶。

需求破坏才刚刚开始,短时间内影响不明显

油价上涨影响需求主要通过两方面因素:(1)对全球经济增长的负面影响。高盛经济学家估计,油价每上涨10%,GDP将下降0.2%;(2)需求弹性影响,导致消费能力降低和寻找其他替代品。油价每上涨10%,需求下降0.3%。

自2月底以来,燃油零售价格居高不下,高盛数据显示,4月份对喷气燃料的需求较2019年下降了0.9%。根据高盛以GDP、零售价格和天气三重因素对全球石油需求模型,在全球GDP增长2.5%、零售价格上涨100%的情况下,对应的需求弹性为3.1%,与此前得出的3%的总需求弹性相近。

而目前根据高频月度数据,高盛发现汽油需求与2019年4月的水平(乘用车)大致持平,馏分油需求下降3%,这意味着原油需求疲软的唯一领域是工业,家庭需求依然强劲。

此外,零售价格被扭曲,政府补贴干预力度加大也在一定程度上支撑需求。

各方原油供应对价格反应迟钝

在探讨了需求预期后,高盛转向了供应,重点值得关注欧佩克豁免生产商,欧佩克核心生产国、非石油输出国组织生产国,最后是页岩油商。今年迄今,总体生产水平令人失望,供应缺乏弹性。

欧佩克核心成员国(较高)的石油产量与被豁免成员国(较低)的产量相抵消

伊朗:伊核谈判陷入僵局,但有可能推迟恢复伊核协议(JCPOA)。因此,高盛将伊朗产量的预期增长推迟到2023年第二季度,虽然重返JCPOA可能仍取决于油价,但鉴于伊朗维持100万桶/日或更高的出口量,这一协议达成可能性较大;

利比亚:生产将在未来几个月内大致恢复,长期以来政治动荡问题悬而未决,未来几个月内或持续出现间歇性中断的风险;

委内瑞拉:委内瑞拉出口量或较去年有所下降,其出口的国家越来越倾向于打折的俄油;

总的来看,高盛预计伊朗/利比亚/委内瑞拉将在2022年5月至2023年12月期间增加130万桶/日的产量。食品价格居高不下以及随之而来的政治动荡风险不断上升,代表着不容忽视产量下行风险,可以抵消风险的是,油价上涨的情况下美国对伊朗和委内瑞拉放松制裁。

欧佩克非核心国则很难贡献更多的产量,甚至证据证明,其在2021年产量已经出现下滑。具体来看,高盛上调了对阿尔及利亚(+80/+100)、安哥拉(+120/+150)和伊拉克(+80/+130)未来两年的产量,而尼日利亚(-120/-130)继续与衰退和混乱作斗争。

虽然核心欧佩克愿意增产,但并没有带来什么缓解今年夏季新增供应20万桶/天,按比例在所有国家(仍包括俄罗斯)进行分配,到9月产量水平保持不变。

高盛预计,核心欧佩克国家的产量将超过当前配额,沙特、阿联酋和科威特的产量预计将在第三季度达到创纪录的季度平均水平,较5月水平增加约10万桶/日,比19年第一季度的水平高出约120万桶/日。

最后,提高欧佩克核心产量仍面临多重挑战,炼油能力受限,增产需要时间等。总的来说,2022年上半年,欧佩克+产量低于此前预测,其他国家供应中断的不利影响(利比亚/伊朗/委内瑞拉)远远抵消了核心欧佩克和伊拉克的产量增长。然而,从2022年下半年开始,不利影响将更大,库存将进一步减少。

高盛预测,2022年下半年欧佩克+俄罗斯(和墨西哥)的产量为3410万桶/日(较增加60万桶/日),2023年为3510万桶/日(较之前增加110万桶/日),价格将持续上涨到2024年才能重建必要的缓冲库存。

页岩油和欧佩克以外的产量仍然缺乏弹性

除了欧佩克+和美国之外,尽管油价大幅上涨,但石油供应方面的情况仍令人失望,高盛正降低其对各国的2022和2023年产量预期:加拿大(分别-80 千桶/日),挪威(-200/-130),除中国外的亚洲(-40/-5),非洲其他国家(-45/-40);

剩余国家上调产量:墨西哥(+85/+95),巴西(+50/+100),中国(+90/+130)。

页岩油供应受限

因此,页岩油是短期内唯一产量增长来源。然而,今年迄今为止,美国石油产量的增长缓慢,去年12月至今年5月,产量仅增长17.5万桶/日。展望未来,高盛预计,由于投资者和物流方面的阻力,2022年和2023年的产量增加80万桶/日。

其中,尽管油价高涨,美国页岩油商大赚之后并不是投入再生产,而是更偏向于分红;另外,钻探过程中,完井活动滞后,训练有素的压裂员工减少导致完井能力严重不足。

结构性短缺仍未解决

长期短缺的加剧将需要市场在近期出现盈余

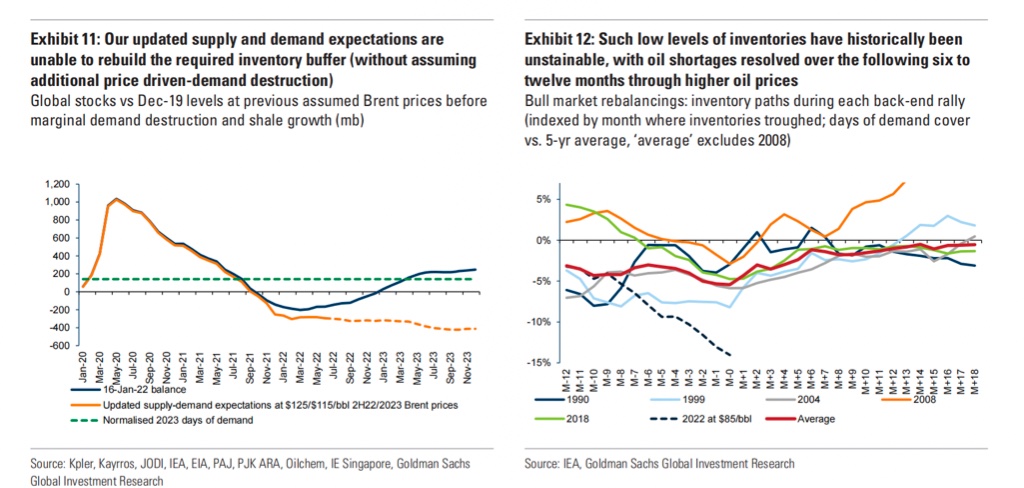

高盛认为,结构性短缺尚未解决,长期短缺的加剧将需要市场在近期出现盈余。同时,在创纪录的低库存和欧佩克的闲置产能的帮助下,市场才能在短期内实现供需平衡并重建明年必要的缓冲库存。

具体而言,高盛指出,其之前的价格预测(布伦特原油在2022-2023年下半年的目标价为125-115美元/桶)将使市场在出现-20万桶和-25万桶/日的赤字。为了使市场在短期内达到平衡,并在明年创造过剩库存,需要上调这两个时期的油价预测。根据高盛估计的3%的需求弹性和页岩油增产弹性,以及考虑到零售价格与布伦特价格的脱节,该行预测油价将需要在2022年下半年升至135美元/桶,2023年达到125美元/桶,较此前预期上调10美元/桶。按月计算,布伦特原油价格夏季峰值为140美元/桶,零售价格将达到160美元/桶。

如何应对油价上涨?

最后,高盛给出了三个交易机会,以供投资者利用这一油价上行并克服近期基本面的不确定性。

首先,做多2022年12月的柴油裂解价差合约 。高盛认为,即使美国和沙特关系缓和导致欧佩克原油供应增加,市场仍要为今年夏天的价格潜在飙升做好准备,该交易仍能获利。

其次,高盛继续建议做多2023年12月交货的远期布伦特原油合约,并且重申能源股继续跑赢大盘的观点。

第三,高盛维持其只在短期内看涨原油的观点,炼油产能有上行的可能性。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处