美联储如期加息75BP 年内或将继续加息175BP ——美联储6月议息会议解读与政策展望

摘要:美联储6月议息会议如期加息75BP,这是1994年11月以来联储最大的单次加息幅度。联储承诺坚决将通胀率恢复到2%,并重申认为持续加息是适当的,故联储接下来将会继续加息抑制通胀。本次会议全面下调了今后三年GDP预期,上调今后三年联邦基金利率预期中值。

鲍威尔表示,最新75BP加息决定,除了5月CPI高于预期外,还有消费者的通胀预期大幅上涨的影响。加息75BP的举措不会成为常态,为了使通胀恢复正常,下一次依然有可能加息50至75BP,希望在年底前将利率维持在3%-3.5%的紧缩性水平。

美联储6月会议声明整体偏鹰派,然而无论是最新的决定还是点阵图的调整,已经被市场所预期与计价,而鲍威尔讲话相较于会议声明偏鸽,美指和美债收益率先扬后抑,贵金属先弱后强。

对于美联储货币政策,关注焦点依然是通胀及通胀预期,美联储政策收紧对通胀抑制作用或不及预期,美联储2022年剩余时间或将再度加息175BP,可能的路径是50-50-50-25或者75-50-25-25;路径的选择则会根据通胀和通胀预期的表现进行调整,联储将会继续前置加息幅度,预计后者实现的可能性大。美联储加速收紧货币政策,从需求端抑制通胀,但是亦对经济产生较大的冲击,叠加美国5月零售数据意外下滑影响,美国经济衰退担忧加剧。

联储货币政策调整逐步被市场所计价,美指和美债收益率上方空间相对有限,政策收紧预期落地与经济刷退担忧,贵金属配置价值依然存在。

美联储如期加息75BP 点阵图利率预期大幅调整

北京时间6月16日凌晨2点,美联储公布6月议息会议声明、经济预期和点阵图。整体来看,美联储6月议息会议如期加息75BP,将基准利率上调至1.50%-1.75%区间,这是1994年11月以来联储最大的单次加息幅度。美联储承诺坚决将通胀率恢复到2%,并重申认为持续加息是适当的,故美联储接下来将会继续加息抑制通胀。经济与通胀预测方面,美联储全面下调了今后三年GDP预期,上调今后三年的失业率预期、今年的PCE通胀预期和今明两年的核心PCE通胀预期。点阵图方面,今后三年联邦基金利率预期中值大幅上调至3.4%,3.8%,3.4%,美联储或在2024年开始降息。FOMC委员们以10-1的投票结果通过此次的利率决定,投反对票者是美联储乔治,她被认为是长期以来的通货膨胀鹰派,然而本次却支持加息50BP,被认为本次鹰派加息中的唯一意外。

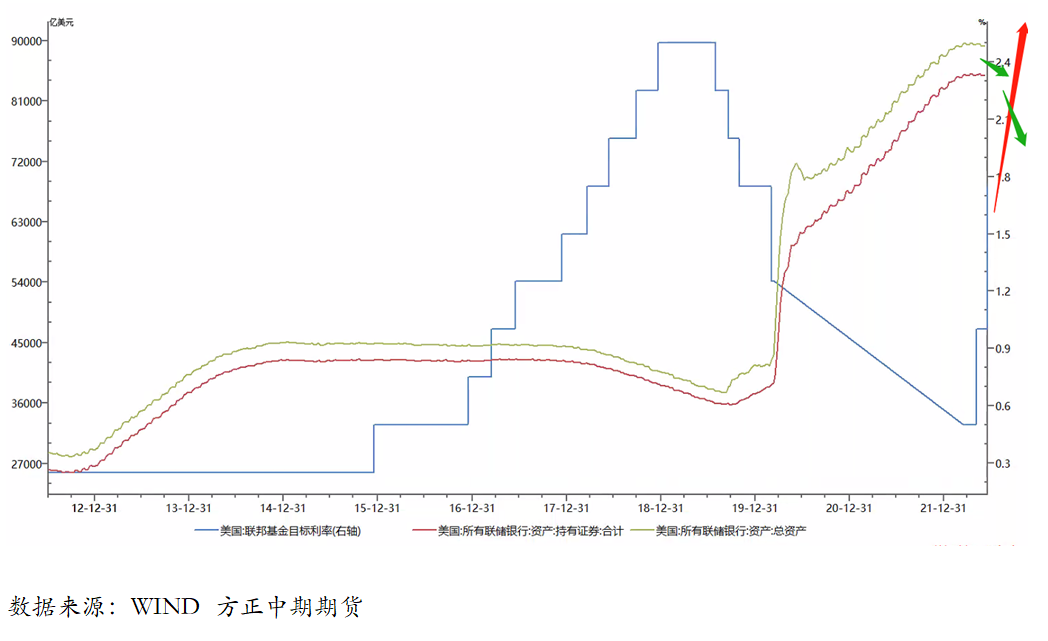

2022年3月,美联储将联邦基金利率目标区间从接近于零的水平上调了25个基点,开启了遏制通胀的加息周期;5月议息会议,美联储又宣布加息50个基点应对通胀;面对通胀和通胀预期继续飙升,6月议息会议大幅加息75BP,实现了美联储1994年11月以来联储最大的单次加息幅度。会议声明和上一次的会议声明亦有较大的变化,主要有以下几点变化。

第一,本次会议将联邦基金利率的目标区间上调至1.5%至1.75%,这不同于上次议息会议“将联邦基金利率的目标区间上调至0.75%至1%”的加息调整,加息幅度在增加。第二,删除5月4日声明中有关“预计通胀率将回到2%的目标”的表述,称委员会坚定致力于让通胀回归其2%的目标。删除有关FOMC预计通胀将回到2%的说辞表明,美联储认为物价压力会持续存在,而且对通胀预期可能失控变得更为警惕。第三,缩表方面,本次会议强调将继续减持美国国债、机构债券和机构抵押贷款支持证券,这不同于上次会议“决定在6月1日开始减持美国国债、机构债券和机构抵押贷款支持证券”的表述。第四,经济活动方面,强调整体经济活动在第一季小幅下降后似乎已有所回升,不用于5月会议“尽管第一季整体经济活动小幅下降,但居民支出和企业固定投资保持强劲”的表述。第五,就业方面,本次会议强调最近几个月就业增长强劲,且失业率保持在低位,而上次会议则肯定了最近几个月就业增长强劲,且失业率大幅下降;说明美联储以为美国就业市场表现基本到顶,未来或因为政策收紧而使得失业率出现回升。第六,本次会议声明,堪萨斯城联储主席乔治投下反对票,她主张加息50个基点。乔治被认为是长期以来的通货膨胀鹰派,然而本次却支持加息50BP,被认为本次鹰派加息中的唯一意外。

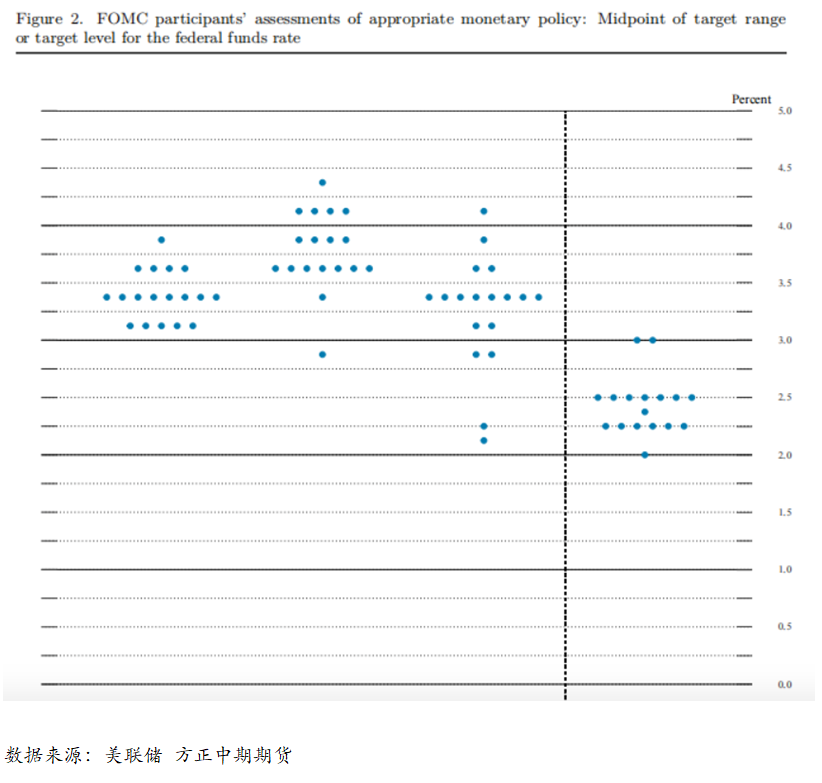

点阵图方面,从最新点阵图可以得知,美联储官员普遍认为2022、2023、2024年底联邦基金利率预期中值分别为3.4%,3.8%,3.4%,相较于3月1.9%、2.8%、2.8%的预期出现大幅调整;并且最新发布的点阵图显示,美联储或在2024年开始降息。

具体来看,美联储官员预期未来利率水平点阵图显示,相比今年3月发布的上次点阵图,近两年加息预测更为激进。所有联储官员都预计,到2022年底,政策利率联邦基金利率将升至3%以上,5月这样预期的官员只有一人;本次有8人(占总人数的44%)预计2022年底利率最终升至3.25%到3.50%,5人(将近28%的官员)预计2022年底利率升至3.5%以上,5人预计升至3.0%至3.25%。对于2023年利率预期,共有16人预计2023年利率将处于3.5%以上,其中5人预计利率超过4%,但有一人预计利率会降至3%以下,这意味着此人预计2023年会降息。对于2023年利率预期,有14人预计,政策利率仍高于3.0%,其中12人预计超过3.25%,8人预计在3.25%至3.5%之间,仅4人预计低于3.0%。美联储或在2024年开始降息。

从美联储6月点阵图来看,美联储2022年剩余时间或将再度加息175BP。2022年,美联储还有四次会议,分别为7月、9月、11月和12月,可能的加息路径是50-50-50-25或者75-50-25-25;路径的选择则会根据通胀和通胀预期的表现进行调整,通胀仍维持高位,美联储将会继续前置加息幅度,预计后者实现的可能性大。

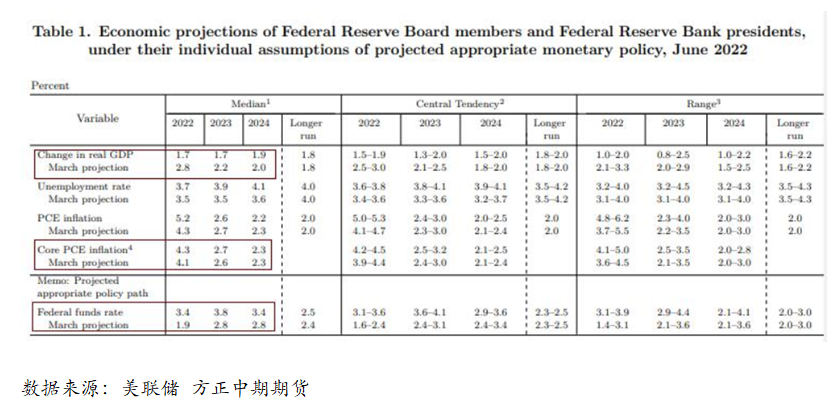

经济、通胀与就业预测方面,美联储全面下调了今后三年GDP预期,上调今后三年的失业率预期、今年的PCE通胀预期和今明两年的核心PCE通胀预期。经济预期方面,全面下调经济预期,预计2022年GDP增长1.7%,较3月预期增速2.8%下调1.1个百分点;2023年和2024年的GDP预期增速分别从2.2%和2.0%下调至1.7%和1.9%。失业率方面,2022年和2023年失业率预期从3.5%分别升至3.7%和3.9%,2024年失业率预期从3.6%升至4.1%。通胀预期方面,2022年PCE通胀率预期从4.3%升至5.2%,2023年PCE通胀率预期从2.7%降至2.6%,2024年预期从2.3%降至2.2%。2022年核心PCE通胀率预期从4.1%升至4.3%,2023年预期从2.6%升至2.7%,2024年预期持平,仍为2.3%。能源危机、粮食危机与供应链危机继续困扰美国经济,美国经济下行,通胀上行,“滞胀”现象愈发明显,不排除再度出现可能。预计美国经济将会进一步下调。

鲍威尔强调加息75BP的举措不会成为常态

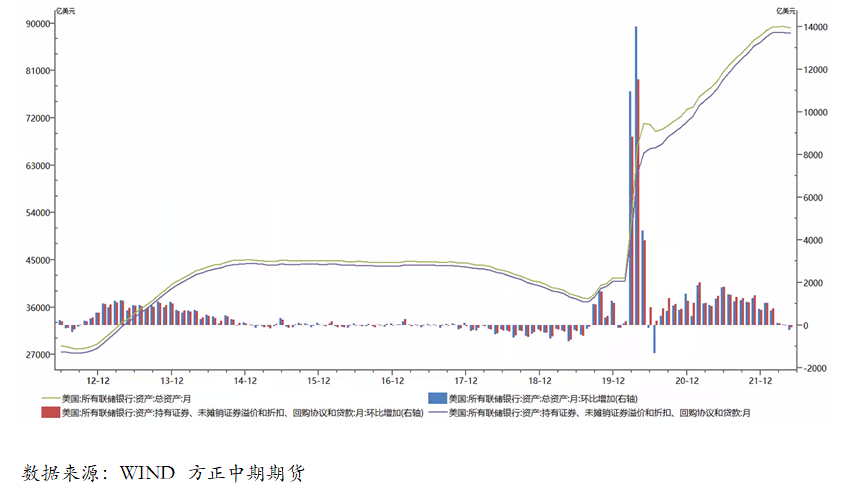

北京时间6月16日2:30,美联储主席鲍威尔就美联储货币政策调整及预期召开新闻发布会。鲍威尔表示,最新75BP加息决定是不同寻常的,除了5月CPI高于预期外,还有消费者的通胀预期大幅上涨的影响。预计加息75个基点的举措不会成为常态,为了使通胀恢复正常,下一次依然有可能加息50至75BP,希望在年底前将利率维持在3%-3.5%的紧缩性水平。美联储将坚定不移地把通胀目标锚定在2%,美联储高度关注高通胀风险,并坚决致力于降低通胀,美联储的政策一直在适应,并将继续这样做。缩表方面,美联储重申每月缩表规模为475亿美元,9月扩大到950亿美元;鲍威尔表示没有理由认为量化紧缩会导致流动性不足的问题,市场似乎没有过多受到量化紧缩的影响。

经济方面,鲍威尔表示,美国经济强劲,有能力应对金融政策的紧缩;美国本季度实际GDP增速回升,紧缩的金融条件应会缓和需求。房地产活动、商品固定投资等似乎正在放缓。工资增长强劲,劳动力市场需求旺盛,但供应依然低迷。美联储预计劳动力市场供需将更加平衡,并缓和工资过快增长带给企业的压力。美联储看到经济有所放缓,但仍处于健康的增长水平,美联储不会试图引发经济衰退。

6月议息会议总结、评论与展望

美联储6月议息会议如期加息75BP,这是1994年11月以来联储最大的单次加息幅度。美联储承诺坚决将通胀率恢复到2%,并重申认为持续加息是适当的,故美联储接下来将会继续加息抑制通胀。经济与通胀预测方面,美联储全面下调了今后三年GDP预期,上调今后三年的失业率预期、今年的PCE通胀预期和今明两年的核心PCE通胀预期。点阵图方面,今后三年联邦基金利率预期中值大幅上调至3.4%,3.8%,3.4%,美联储或在2024年开始降息。

美联储主席鲍威尔召开新闻发布会表示,最新75BP加息决定是不同寻常的,除了5月CPI高于预期外,还有消费者的通胀预期大幅上涨的影响。预计加息75个基点的举措不会成为常态,为了使通胀恢复正常,下一次依然有可能加息50至75BP,希望在年底前将利率维持在3%-3.5%的紧缩性水平。

整体来看,美联储6月会议声明整体偏鹰派,然而无论是最新的决定还是点阵图的调整,已经被市场所预期与计价,而鲍威尔讲话相较于会议声明偏鸽一些,金融市场和商品市场亦受到此影响,美元指数和美债收益率先涨后回落,贵金属先走弱后再度走强,美股全线上涨。

美联储企图通过货币政策加速收紧抑制通胀,但是影响程度,相对于美联储预期而言偏弱。本轮通胀不仅仅是受到需求端的拉动,更是受到了供给端偏紧的影响。美联储超宽松的货币政策和美国联邦政府超宽松的财政政策,使得需求端表现异常强劲,推升通胀水平;但是另一方面,疫情所导致的供应链危机以及地缘政治等风险事件引发能源危机和粮食危机等,从供给端影响通胀;故本轮通胀的推动是供需两端同时推动的,解决通胀问题更需从供需两端同时发力。美联储货币政策加速收紧,仅仅会从需求端抑制通胀,但是无法对供给端产生影响,通胀回落的速度亦会弱于预期。所以说仅仅依靠美联储货币政策加速转向抑制通胀,影响效果有限,也难以出现大幅的回落。

对于美联储货币政策,关注焦点依然是通胀及通胀预期,美联储政策收紧对通胀抑制作用或不及预期,美联储2022年剩余时间或将再度加息175BP,还有四次会议,可能的路径是50-50-50-25或者75-50-25-25;路径的选择则会根据通胀和通胀预期的表现进行调整,通胀仍维持高位,美联储将会继续前置加息幅度,预计后者实现的可能性大。缩表方面则正常进行,预计9月扩大规模至950亿美元。

美联储加速收紧货币政策,从需求端抑制通胀,但是亦对经济产生较大的冲击,叠加美国5月零售数据意外下滑影响,美国经济衰退担忧加剧,即便是没有陷入经济衰退,但是经济超预期回落可能性大增。

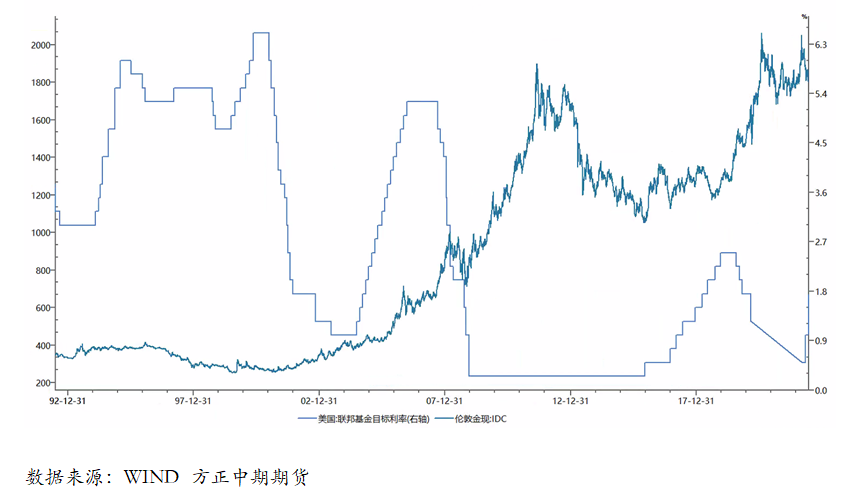

美联储货币政策调整逐步被市场所计价,美元指数和美债收益率上方空间相对有限,政策收紧预期落地与经济刷退担忧,贵金属配置价值依然较高。

美联储加息周期与贵金属走势关联性分析

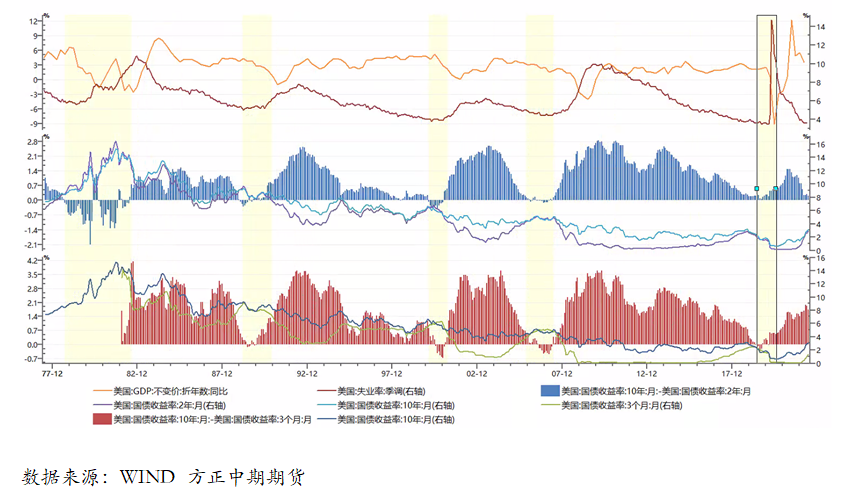

对于贵金属而言,地缘政治局势对金价的影响将是短期的,一旦地缘政治局势明朗或开始和谈或出现实质性进展,贵金属的运行逻辑将会回归以美联储货币政策调整为核心的宏观因素。从美联储近40年加息周期和白银走势来看,无论是1988-1989年加息周期、1994-1995年加息周期、1999-2000年加息周期,还是2004-2006年加息周期和2015-2018年加息周期,黄金价格均表现出先跌后涨的趋势。美联储货币政策转向预期加强之际,如缩减购债和加息预期升温之际,黄金维持弱势,当货币政策调整被市场消化或者落地之际,黄金往往走出利空出尽反弹的行情。2021年,美联储货币政策调整预期不断加强,黄金亦震荡走弱;随着美联储货币政策转向被市场所计价,黄金开始走强,这一趋势将会持续。

政策收紧落地与经济衰退担忧贵金属配置价格仍存

美联储货币政策调整步伐、地缘政治局势进展和经济衰退担忧继续主导贵金属行情;超鹰派转向、局势向好和经济依然强劲利空贵金属,反之则形成利多影响。政策收紧预期短期对贵金属形成利空影响;一旦政策加速收紧预期被市场所计价,地缘政治短期没有出现实质性缓解,流动性依然泛滥,高通胀虽见顶但是仍维持在高位,经济衰退担忧加剧,避险需求增加,贵金属将会再度回归震荡偏强行情。国内贵金属表现继续关注人民币汇率走势。

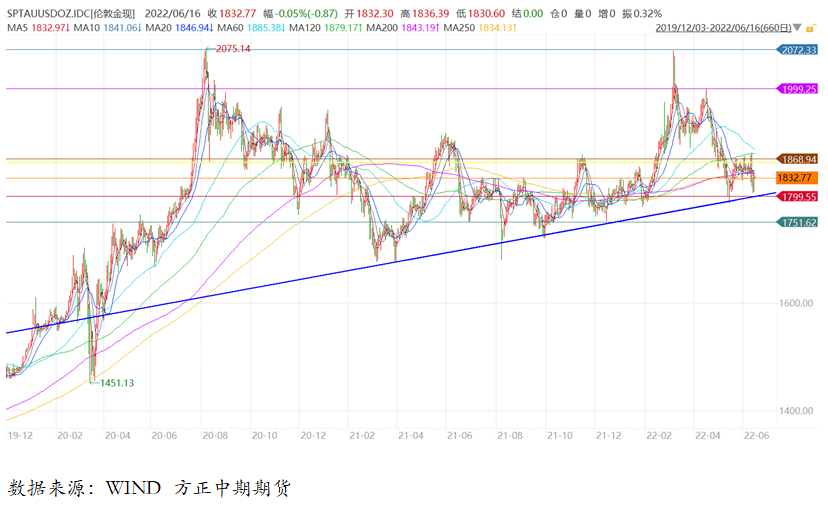

美联储加速收紧货币政策预期使得贵金属承压,1800美元/盎司依然为核心支撑,如跌破则关注1750美元/盎司关口;随着联储政策收紧影响逐步被市场计价,经济衰退担忧加剧、地缘局势无实质性向好和资产配置需求等因素影响,黄金上方继续关注1900和2000美元/盎司关口。沪金下方支撑位为387-390元/克区间,上方继续关注420元/克关口。白银因为经济弱势表现偏弱,下方核心支撑20-20.43美元/盎司,上方关注24美元/盎司位置(5000元/千克)和26美元/盎司位置(5300元/千克)。美联储再度释放更加鹰派信号(美元指数和美债收益率上涨),贵金属仍有再度走弱的短期可能;然而贵金属因政策调整预期和恐慌回落则是买入时机,建议维持逢低配置的中长线操作。

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处