股指期货移仓换月策略效率分析

期货日报 作者:魏刚 宋栋鸣

股指期货作为基础性风险管理工具,在机构投资者开展套期保值和对冲套利交易中发挥着重要作用。在期货交易中,交割环节是连接期货市场与现货市场的纽带,通过强制收敛机制,促使期货价格与现货价格具备联动性和同步性,确保期货价格最终回归现货,实现套期保值的目的。不过,交割制度也限制了期货合约的持有时间。当投资者需要进行长期投资或者套期保值时,就不得不面对期货合约到期的问题。这时,需要考虑如何进行移仓换月。

方案设计

对移仓换月的效率产生影响的主要因素是基差。无论是旧合约的平仓,还是新合约的开仓,都面临基差问题。如果将新旧合约合并考虑,那么二者的基差问题就成为在移仓换月时点上新旧合约的价差问题,这是移仓换月的主要风险因素。此外,还需考虑期货合约的流动性。若流动性较差,则会加大冲击成本,进而提高移仓换月的成本。流动性严重不足,甚至会造成无法整体完成移仓换月。因此,为了规避流动性风险,一般选择到期日前几个交易日开始移仓,特别是持仓量较大时,可在到期日前的几个交易日分批进行。

本文设计了3套移仓换月方案,并进行实证分析,分别是——

方案1:当月合约在到期日前第二个交易日移仓到下月合约。

方案2:当季合约在到期日前第二个交易日移仓到下季合约。

方案3:将方案1和方案2进行1:1配比组合。

为了便于统计和对比,本文统一设定在旧合约到期日前第二个交易日按照合约当日收盘价进行移仓换月。例如,当前持有IF2112合约,将在12月17日到期。移仓换月操作就是在12月15日,平仓IF2112,并买入次月合约IF2201。

之后分别计算在指定时段,通过3套移仓换月方案长期持有股指期货的总体收益、风险以及收益风险比,并对比同一时间段对应的现货指数的收益,从而比较3种方案的优劣。由于不对不同指数进行横向对比,只对比在同一时间段上指数和3套方案的效果,故收益指标使用绝对收益,而不进行收益率年化,风险指标则采用年化波动率,收益风险比采用年化收益率除以年化波动率。另外,开平仓手续费设为万分之0.5,暂不考虑冲击成本等其他成本。

长期数据分析

沪深300期货2010年4月16日上市,上证50期货和中证500期货则是2015年4月16日上市。统计3个股指期货品种上市至今年6月30日,3种移仓换月策略的表现,结果见下表:

可以看出,方案1在收益、风险、收益风险比上都占优势,且相较于现货股指具有一定的超额收益。详细分析数据发现,在股指期货上市初期,移仓换月都会产生一定的正收益,特别是中证500,上市第一年大幅贴水,带来了近6000点的超额收益。

近3年数据分析

为了反映近期市场的变化,本文选择近3年的数据,即2019年7月1日—2022年6月30日的数据,再次分析3种移仓换月策略的表现。统计结果见下表:

可以看出,股指期货通过移仓换月相较于现货股指仍旧拥有超额收益。虽然绝对的差额有所减小,但年化后,沪深300的年化超额收益有所增大,中证500的则有所减小,上证50的大致持平。此外,方案1不再完全超越另外两套方案,虽然风险方面方案1仍旧占优,但在收益和收益风险比上,方案2要优于方案1。无论是从股指期货上市以来,还是近3年的表现来看,通过移仓换月来长期持有股指期货,都比直接持有相应现货指数的效果更好。

不同行情数据分析

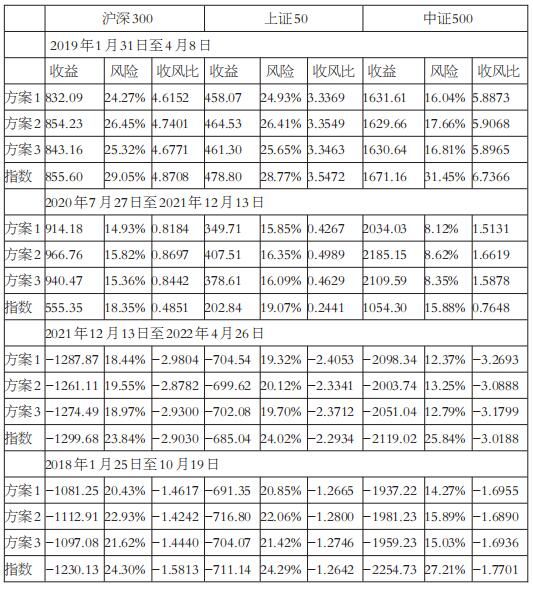

在不同的行情走势下,3套方案的表现各有什么特点?接下来选取上涨行情和下跌行情的各两个时段,对比分析股指期货移仓换月的效果。上涨时间段选择2019年1月31日—4月8日、2020年7月27日—2021年12月13日;下跌时间段则选择2021年12月13日—2022年4月26日、2018年1月25日—10月19日。统计结果见下表:

可以看出,在波动加大、快速涨跌行情中,股指期货移仓换月方案的表现和现货指数的表现差别不大。部分时段,股指期货的表现甚至略差于现货指数的表现。不过,在波动较小、运行平缓的行情下,股指期货移仓换月方案相较于现货指数具有一定的超额收益。这主要因为大幅波动行情下,基差风险变大,抬升了股指期货移仓换月的成本。再次对比3套方案发现,多数情况下,方案2的表现更有优势。

结论

长期数据分析显示,选择当月合约移仓换月的效果更好,而近期数据以及不同行情下的数据分析显示,选择当季合约移仓换月的效果更好。综合来看,在流动性压力不大时,可以选择当季合约进行移仓换月,而在流动性压力较大时,可以辅以当月合约进行操作。无论长期还是近期数据都显示,通过移仓换月长期持有股指期货,比直接持有相应现货指数的效果更好。(作者单位:恒泰期货)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处