沥青 生产企业利润将得到修复

原标题:沥青 生产企业利润将得到修复

2021年成本端上涨对沥青价格形成明显支撑,但供需面疲软令沥青生产企业利润持续下滑。2022年在基建向好的预期下,沥青供需结构有望改善,沥青生产企业利润将得到修复。

图为基建与道路运输投资累计同比

图为沥青炼厂装置开工率

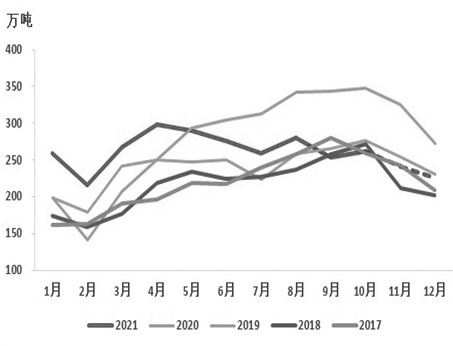

图为中国石油沥青产量

图为国内公路建设投资总额

图为全国公路建设投资

A 国内经济增速下滑

2020年在新冠肺炎疫情冲击下,基建投资作为逆周期调节工具,持续发力,同时随着国内疫情得到控制以及终端消费持续复苏,2021年国内经济逐步回归正轨,并呈现稳步复苏态势。2021年国内货币政策整体有所转向,上半年中性甚至局部偏紧,下半年中性偏宽松。2021年上半年政府债务增量偏低,二季度之后居民中长期贷款和企业中长期贷款双双走弱,使得广义社融维持收缩态势。

展望2022年,国内经济有望继续复苏,但由于受到外部冲击,同比增速将下降,预计呈现前低后高态势。制造业库存周期、房地产投资风险是上半年的潜在压力,基建投资将继续对冲经济下行,预计不会出现系统性风险。中性偏宽松的货币政策将贯穿2022年全年,稳货币、宽信用的方向不变,全年来看降准仍有可能,甚至若经济承压超预期,调降基准利率也是政策选项。财政政策将前置,增加对冲经济下行压力,因此预计2022年上半年资金层面将好于下半年。

B 油价中枢预计走低

石油沥青是原油蒸馏后的残渣,为原油加工的副产品,因此沥青期货与国内外原油期货价格走势具有非常强的关联性,长期相关性在0.9左右。沥青整体走势以跟随原油为主,大趋势上基本与原油保持一致,但由于供需面阶段性差异,个别时期两者中短期走势存在一定差异。2021年,原油作为具有较强金融属性的品种,在宏观经济持续复苏以及流动性宽松的推动下,整体表现要强于沥青,这导致沥青生产企业利润被持续压缩。

2022年,宏观面及原油供需端压力均将加大,油价上行支撑明显减弱。从宏观层面上来看,2022年全球经济增长预计放缓,全球流动性趋于收紧,而疫情的不确定性仍然存在,对经济和消费的冲击难以避免;从原油供需角度来看,在能源转型压力下,原油长周期供应增长受限,但2022年环比或将进一步恢复,而原油需求增量相对有限,因此全球原油市场在经历了2021年的持续去库后,预计2022年会出现一定程度的累库,不过供需矛盾并不突出。

宏观经济及流动性预期转弱将对油价形成长周期打压,加之原油供需平衡表预计转弱,累库压力进一步压制油价高度,预计2022年油价运行中枢会下移。在此背景下,沥青走势将受到成本端的明显压制,但基于原油的波动率及波动幅度往往会高于沥青的历史经验,因此在油价下跌过程中,沥青企业生产利润可能会被动修复。

图为沥青与原油比价

C 沥青产能严重过剩

沥青原料端经历多次变革。近几年,国内沥青炼厂主要的加工原料为马瑞油、稀释沥青和其他偏重质的原油品种。马瑞油产于委内瑞拉,属于偏重质的原油,沥青出率高,在2019年之前,马瑞油作为沥青原料的占比达到60%,但由于马瑞油产量下降以及在西方制裁下出口减少,马瑞油对中国的供给持续下滑,至2020年降至零。随后稀释沥青以与马瑞油品种相似的特点成为马瑞油的替代品,中国进口量从2019年的161万吨增至2020年的1650万吨,一定程度弥补了国内沥青原料供应的缺失。但2021年5月出台的稀释沥青进口消费税政策抬升了稀释沥青进口成本。

图为国内稀释沥青进口量

对于沥青炼厂来说,有原油进口配额的炼厂有更多的选择,部分炼厂选择使用其他原油品种以及继续使用部分稀释沥青作为原料,而无配额的炼厂一部分继续使用稀释沥青,一部分产能停产。同时,2021年国内原油非国营贸易进口配额明显收紧,无形中增加了其他原油品种作为原料的成本,令沥青原料端供应雪上加霜。整体来看,虽然国内沥青炼厂原料经历了多次变革,但由于国内沥青产能过剩严重,因此原料端问题对国内沥青供给的影响相对有限。

国内沥青产能过剩严重,开工率长期处于低位。国内沥青产能在过去十几年持续增长,有关机构统计,到2021年年底,国内沥青总产能达到6620万吨,环比增长7.3%。其中,2021年新增产能415万吨,淘汰产能110万吨。目前,鑫海石化、中海油营口、盘锦益久新的常减压装置已建成,但2022年是否投产以及投产后是否会排产沥青仍存在不确定性,而广东石化炼化一体化项目计划于2022年投产,沥青调和装置设计产能为130万吨/年,因此预计2022年国内仍有新增沥青产能投放,但预计增量不大。

2021年在国内沥青产能过剩、生产利润持续走低以及成品油走势相对偏强的背景下,国内沥青炼厂开工负荷整体处在历史同期低位水平,尤其是四季度国内沥青炼厂开工负荷进一步走低。受此影响,2021年1—11月国内沥青产量累计达到2902万吨,同比下降5.41%,结合2021年12月的排产情况来看,2021年全年国内沥青产量预计将达到3127万吨,同比降幅为6.3%。2022年国内仍有新增常减压装置以及沥青调和产能投产,但受制于原料供给,即稀释沥青消费税政策以及原油进口配额收紧,同时沥青需求增量也较为有限,预计2022年炼厂沥青产出仍将受限。

国内沥青进口同比下降。2021年以来,国内沥青进口同比下滑明显。2021年1—10月,国内沥青累计进口282.67万吨,同比下降31%;国内沥青累计出口45.25万吨,同比下滑39%。从进口来源地来看,韩国、新加坡仍然是国内主要的沥青进口来源国,两国进口量合计占比达到85%。而国内沥青进口之所以下降:一是国内沥青消费在“十四五”开局之年表现欠佳,进口需求下降;二是随着国内沥青产能的提升,沥青产品质量也在不断提高,对进口沥青的依赖在下降。此外,随着炼油装置低硫化趋势的不断推进,进口沥青供应在下降。未来海外炼油装置的变化趋势决定进口沥青供应仍会受制约,国内沥青进口一定程度上仍取决于国内需求。

图为国内沥青产能及产量

D 公路建设增速放缓

2022年国内基建投资有望改善。2021年国内基建投资整体弱于2020年,且财政政策后置一定程度上也影响了上半年基建资金到位情况,下半年随着地方专项债发行加速,资金问题有所缓解。2021年地方政府专项债发行额度预计为3.65万亿元,较2020年下降了1000亿元,2021年1—11月地方政府专项债累计发行量达到3.47万亿元。2022年基建投资仍将是稳经济的重要抓手,财政前置及上一年专项债额度结转将令2022年一季度资金充裕,2021年12月中旬财政部提前下达的2022年新增专项债务额度为1.46万亿元,占2021年额度的40%,这是提前下达额度历史最高规模。另外,2021年预计有1.4万亿元专项债在建项目结转至2022年继续建设,在2022年年初形成实务工作量,结转项目资金同样达到历史最高值。多家机构预计2022年国内新增专项债券规模在3.5万—3.7万亿元,同时专项债投向基建的比重有望提升,但主要是新基建和提升城市管理、应对极端自然灾害急需的领域(地下管网设施、智慧城市等),对传统基建的支持相对偏少。整体上,2022年财政表现或与2021年相反,财政前置将令2022年上半年基建投资资金端有所改善,尤其一季度资金面宽松,但受制于基建资金投向,预计对公路项目建设的支持力度将不及预期。

“十四五”第二年公路建设投资增量预计有限。国家“十四五”公路建设规划尚未出台,从“十四五”第一年的公路建设情况来看,公路项目多数处于前期阶段,沥青用量相对较少。从公路建设投资情况来看,2021年1—10月,国内公路建设投资累计同比增长了5%,同比增速在年内持续下降。其中,仅东部地区在2021年下半年同比增速出现下滑,其他地区均保持增长,尤其是中部地区同比增速相对较高。2022年,政策上有利于基建投资增长,但考虑到在传统基建领域的投资有限,因此预计2022年国内公路建设投资增量仍然不高。同时,从长周期来看,随着国家公路网的逐步完善,未来新建公路需求增量将逐步减少,国内公路建设投资需求增速将进一步下降。

2022年沥青消费预期好转。2021年在国家基建支持有限以及“十四五”第一年公路项目建设需求偏少等因素影响下,沥青消费整体不佳。有关数据显示,2021年1—10月,沥青表观消费量同比下降6.7%,而在过去10年,国内沥青表观消费量基本保持稳步增长。从国内沥青消费结构来看,2021年道路需求占比仍然最大,在75%左右;建筑防水需求占比在22%左右;焦化船燃需求占比在4%左右。从变化趋势上来看,道路及焦化船燃需求同比有所下降,而建筑防水需求增长明显。未来,由于船用油需求的低硫化,焦化船燃方向的需求将进一步减少,同时公路建设步伐的放缓也将制约道路需求的沥青用量。建筑防水需求会是主要的沥青消费增长点,但从总量上来看,道路需求仍是绝对主力。2022年在国内基建投资有望改善的预期下,公路建设项目资金紧张情况有望出现缓解,同时“十四五”第二年部分公路项目将进入施工期,或带动沥青用量的增长。整体上,2022年沥青需求有望好于2021年,但基于国内公路建设的大环境,预计沥青需求增量有限。

图为地方政府专项债发行量

综上所述,2022年国内经济增速预期将下滑,基建投资将受到政策支持,同时财政政策前置将令2022年上半年基建投资资金相对充裕,但基建资金在公路项目等传统基建领域的投向占比预计有限。2022年国内沥青市场预计仍会有新增产能释放,这将令沥青产能过剩现状进一步加剧,在此背景下,沥青炼厂开工负荷仍将维持在偏低水平,沥青供给增量受限。在基建受到政策支持的背景下,预计2022年公路项目资金层面将有一定改善,同时“十四五”第二年大型公路项目将进入施工期,从而带动沥青刚需释放,但从长期来看,由于公路建设网逐步饱和,项目建设增量相对有限,因此沥青需求增量也会受到制约。整体来看,2022年沥青供需结构有望改善,原油价格重心下移将对沥青走势形成明显压制,预计沥青价格运行中枢将跟随成本下移,同时沥青生产企业利润得到修复。(作者单位:方正中期期货)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处