5月28日财经早餐:市场升息预期降温,美元下滑股市大涨,黄金连涨二周,布油逼近120关口

商品收盘方面,COMEX6月黄金期货收涨0.20%,报1851.30美元/盎司,本周累涨约0.45%;COMEX7月白银期货收涨0.73%,报22.096美元/盎司,本周累涨约1.85%;WTI7月原油期货收涨0.98美元,涨幅0.86%,报115.07美元/桶,本周累涨4.34%;布伦特7月原油期货收涨2.03美元,涨幅1.73%,报119.43美元/桶,本周累涨6.11%。

美股收盘情况:道琼斯指数收盘上涨576.36点,涨幅1.77%,报33213.55点;标普500指数收盘上涨100.45点,涨幅2.48%,报4158.29点;纳斯达克综合指数收盘上涨390.48点,涨幅3.33%,报12131.13点。

全球主要市场行情一览

此前连续七周下跌的美国股市继续反弹,机构投资者的月末仓位调整可能提振了股市,周五标普500指数上涨2.5%,是5月4日以来最大涨幅,收复5月份失地;全周上涨6.6%,为2020年11月以来最大单周涨幅;纳斯达克100指数上涨3.3%;全周上涨超过7%。

此前连续七周下跌的美国股市继续反弹,机构投资者的月末仓位调整可能提振了股市,周五标普500指数上涨2.5%,是5月4日以来最大涨幅,收复5月份失地;全周上涨6.6%,为2020年11月以来最大单周涨幅;纳斯达克100指数上涨3.3%;全周上涨超过7%。

美国消费者信心在5月底进一步恶化至10年新低,因愈演愈烈的通胀担忧黯淡了经济前景。另一份报告显示,美国4月份经通胀因素调整后的消费者支出创下三个月最大增幅,表明面对持续的物价压力,美国民众通过减少储蓄保持了消费坚挺。

美国银行的报告援引EPFR数据称,全球股票基金取得10周来最大资金流入,美股基金为首由于担心鹰派央行将把经济推向衰退,市场今年以来一直非常波动,分析师们对股市是否已经触底依然意见分歧。

摩根士丹利和美国银行最近表示,可能还有更多下跌空间;贝莱德将发达市场股票评级下调至中性。

与此同时,花旗集团策略师建议回归股市,尤其是欧洲和新兴市场,因其估值有吸引力瑞信和美国银行策略师警告称,随着债券收益率见顶、经济复苏停滞,今年大幅跑赢成长股的价值股正开始失去吸引力。

贵金属与原油

现货黄金周五小幅攀升,收报1853.53美元/盎司,且周线连续第二周上涨,受助于美元和美债收益率回落,同时对美联储激进收紧政策的担忧有所消退。

RJOFutures高级市场策略师DanielPavilonis表示,美联储从某种程度上说将坚持计划,不过未来两次升息后会发生什么存在不确定性,这种预期在10年期美债收益率上有所体现,该收益率已从高位大幅回落。

道明证券大宗商品策略师RyanMcKay表示,经济仍然表现不错,而且PCE表明价格同比峰值可能已经出现,总体而言,最近金价走强,因为对经济增长放缓的担忧导致一些交易员怀疑美联储是否真的想大幅收紧到进入经济衰退的地步。

指标10年期美债收益率日内下跌,稍早曾因强劲的消费者支出数据而短暂上涨,美元势将连续第二周下跌。

周三发布的美联储5月3-4日政策会议记录凸显出,6月和7月会议上可能加息50个基点。

油价周五上涨,在美国阵亡将士纪念日长周末到来之前收涨,这是美国需求旺季的开始,同时欧洲国家就是否全面禁止进口俄罗斯原油展开谈判;本周,布油涨超5%,美油涨逾4%。

全球对燃料的强劲需求支撑了油价,今年汽油和取暖油期货的价格涨幅均超过原油。AgainCapitalLLC合伙人JohnKilduff表示,需求强劲,成品油领涨,尤其是汽油,带动原油一起上涨。

瑞银分析师GiovanniStaunovo表示,美国的驾车季和强劲的旅行需求应该会提振价格。由于供应增长滞后于需求增长,石油市场可能会继续供应不足。因此,我们仍对原油价格前景持乐观态度,

欧盟国家正在就一项针对俄罗斯石油的制裁协议进行谈判,该协议将禁运通过海运交付的俄罗斯石油,但推迟对通过管道输送石油的制裁,以争取匈牙利和其他内陆成员国的支持。欧盟各国政府特使可能于周日在布鲁塞尔达成一项协议,以便各国领导人在5月30-31日的峰会上批准该协议。

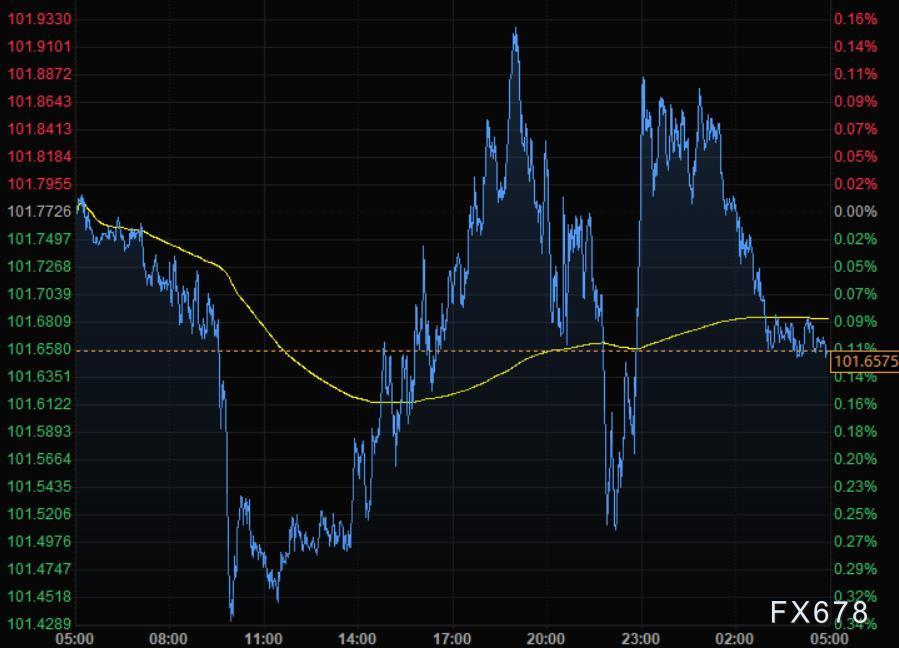

美元周五小幅下跌,周线连续第二周大跌,交易员降低对美联储升息的预期,且通胀和消费者支出数据改善缓解了对经济衰退的担忧。

美元指数跌0.11%,报101.65,稍早曾触及101.43,为4月25日以来最低;本周,美元指数下跌1.33%,前一周跌幅为1.41%。

美元指数跌0.11%,报101.65,稍早曾触及101.43,为4月25日以来最低;本周,美元指数下跌1.33%,前一周跌幅为1.41%。

加拿大丰业银行的策略师在一份客户报告中称,我们继续认为美元普涨的最佳时期已经过去,尽管美元可能尚不会大幅下跌,但进一步上涨的可能性不大,美联储的因素已经完全消化,且如果经济放缓速度快于预期,今年晚些时候的加息预期可能会被修正。

美元指数本月稍早曾触及105上方的近20年高位,但随后回落,同样回落的还有对美联储今年可能升息幅度的预期。

WesternUnionBusinessSolutions高级市场分析师JoeManimbo表示,随着美联储在秋季暂停加息的观点获得更多支持,美元正在失去动能。

本周公布的美联储5月会议记录显示,多数与会委员认为,在6月和7月的政策会议上各加息50个基点是合适的,但许多人认为,前期大幅加息将为今年稍晚暂停行动留出空间,以评估收紧政策是否有助于抑制通胀。

周五公布的数据显示,尽管4月通胀继续上升,但物价涨幅低于最近几个月。个人消费支出(PCE)物价指数上涨0.2%,这是自2020年11月以来的最小涨幅,3月涨幅为0.9%。在截至4月的12个月里,PCE物价指数上涨了6.3%,3月涨幅为6.6%。

指标美债收益率周五走低,但在4月通胀数据公布后短暂从日低反弹,该数据推动了物价上涨最严重时期已经过去的希望。另一份报告显示,美国4月消费者支出增长超过预期,家庭购买了更多商品和服务。

下周美国的关键数据将是周五的5月非农就业数据。Manimbo称,就业数据将暗示第三季后收紧政策的空间。

欧元一直是美元下跌的主要受益者,但这一势头也已停滞,投资者相信,欧洲央行加息预期在很大程度上已经反映在当前的汇率中。

欧元兑美元涨0.07%至1.0730,稍早曾触及一个月高位,本周欧元兑美元累涨1.62%,为近四个月来的最佳单周表现。一些分析师认为,如果市场预期美联储在9月之后继续加息,那么欧元或许难以进一步上涨。

摩根大通策略师BenjaminShatil等人在一份报告中表示,我们仍然怀疑欧元的韧性是否会持续下去,如果欧元区陷入增长停滞,或者欧洲央行收紧货币政策会加剧滞胀,欧元显然难以保持韧性。

英镑兑美元上涨0.21%,报1.2628美元。对风险敏感的澳元兑美元涨0.86%,报0.7157美元。纽元兑美元上涨0.85%,报0.6533美元,为5月5日以来最高水平。法国兴业银行驻伦敦的首席外汇策略是KitJuckes写道,新西兰联储的鹰派声明提振了纽元,但更重要的是,随着债券收益率下降,风险情绪改善,美元走弱。

市场要闻

【美国4月核心PCE物价指数同比增长4.9%较前值回落】美国商务部数据显示,美国4月PCE物价指数同比增长6.3%,预期值为6.2%,前值6.6%,这也是该指标自2020年11月以来的最小增幅。

【美国前财长萨默斯:美联储“终于”采取了适当的政策立场】前美国财政部长萨默斯对美联储的最新政策立场表示强烈支持。此前他曾经长期批评美联储在应对达到数十年高点的通胀问题上行动缓慢。萨默斯表示:“我认为美联储的立场终于大致上合适了……现在的问题将是坚持到底。”美国金融环境收紧程度可能会影响利率最终需要达到的高度。萨默斯说:“我不确定利率必须要达到哪里才能实现”让失业率上升的经济下行–这是拉低通胀的必要条件。“特别是在股市和信贷市场发生所有这些不利于金融状况的事情的情况下。”

【美国消费者信心跌至十年新低,因通胀黯淡了经济前景】最新数据显示,美国5月份密歇根大学消费者信心指数终值从初值59.1降至58.4,进一步恶化至10年新低,因愈演愈烈的通胀担忧黯淡了经济前景;4月份的终值为65.2。家庭对短期和长期经济展望变得格外悲观。当前经济状况指标跌至63.3,为13年来最低;预期指标跌至55.2。消费者预计未来一年价格上涨5.3%,接近40年高点;他们预计未来5-10年价格将以每年3%的速度攀升。调查主管JoanneHsu在一份公告中说:“最近的下降主要是因为消费者对住宅和耐用品的当前购买环境继续持负面看法,以及消费者对经济前景的担忧——主要是出于对通胀的担忧。”该指数系列中的耐用品购买指标在5月份降至历史最低水平。

【伊朗革命卫队扣押两艘希腊油轮】当地时间27日,伊朗革命卫队发表声明称,由于违反相关法律,革命卫队当天在波斯湾海域扣押两艘希腊油轮。另据伊朗官方通讯社伊通社消息,据官方证实,两艘希腊油轮分别在伊朗南部阿萨鲁耶港和伦格港附近海域被扣押。(央视新闻)

【A股加速“新陈代谢”,净化市场助力高质量发展】2022年以来,A股退市数量明显增加,截至目前,已有29家公司发布退市消息,另有12家公司在4月底已经发布股票停牌暨可能被终止上市的风险提示公告。这些数据说明A股市场正在加快“新陈代谢”进程。随着注册制改革稳步推进、常态化退市机制逐步形成,将进一步加速资本市场优胜劣汰。而随着劣质公司不断被淘汰,相信将有更多资金投向优质公司,这些公司可以借助市场聚焦主业,提升自身可持续经营能力和市场竞争力,并带动产业链的整体发展。(证券日报)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处