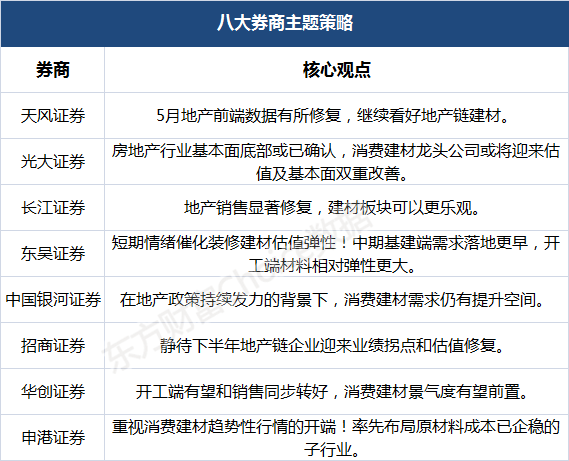

八大券商主题策略:建材板块可以更乐观!上涨空间几何?地产链龙头梳理

每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

天风证券:5月地产前端数据有所修复 继续看好地产链建材

从实际需求角度看,6月前17天30个大中城市商品房销售面积同比下降21.7%,而5月同比降幅为48.3%,6月继续保持了降幅收窄的态势,我们认为当前销售面积处于逐渐复苏的阶段,随着复苏进程延续,地产链条建材发货端有望出现改善契机。

继续看好稳增长和成长相关品种,推荐消费建材/新材料等。1)消费建材去年受地产景气度、资金链,以及大宗商品价格持续上行带来的成本压力影响,当前上述因素有望逐步改善,中长期看,龙头公司已经开启渠道变革,规模效应有望使得行业集中度持续提升,消费建材仍然是建材板块中长期优选赛道。

2)玻璃、碳纤维等新材料面临下游需求高景气和国产替代机遇,龙头公司拥有高技术壁垒,有望迎来快速成长期。

3)塑料管道板块下游兼具基建和地产,基建端有望受益市政管网投资升温,地产端与消费建材回暖逻辑相似。

4)水泥有望受益于后续基建和地产需求改善预期,中长期看,供给格局有望持续优化。

5)当前玻璃龙头市值已处于较低水平,今年行业整体供需或仍呈紧平衡,浮法玻璃单位利润下行空间有限,光伏玻璃有望受益产业链景气度回暖。

6)玻纤需求端受风电、海外等下游带动,供给侧增量有限,电子下游需求恢复有望带动电子纱景气向上。

光大证券:房地产行业基本面底部或已确认 消费建材龙头公司或将迎来估值及基本面双重改善

5月,地产销售及新开工单月同比增速均出现拐点,房地产行业基本面底部或已确认。后续随着更多宽松政策释放及落地,销售数据或迎来持续回暖,进而带动新开工及竣工端的回暖。随着房地产销售数据持续向好,消费建材龙头公司或将迎来估值及基本面双重改善,建议配置细分赛道中的龙头企业,推荐东方雨虹、北新建材、伟星新材,建议关注坚朗五金。伴随地产周期触底以及“保交付”持续推进,竣工修复逻辑将会继续演绎,玻璃行业此前积压需求有望集中释放,企业盈利有望迎来见底回升、重回高景气,从而带动相关标的股价上涨。推荐旗滨集团、南玻A,建议关注金晶科技。

长江证券:地产销售显著修复 建材板块可以更乐观

复盘来看,当销售底部修复时,建材板块可以更乐观对于基本面的传导,在地产政策明确的转向之后,大多会经过1-2 个季度左右后向地产的销售等基本面数据传导;对于家装建材,因为产业链需求的传导时滞,其基本面企稳则是在地产销售企稳的2-3 个季度之后。从股价传导来看,影响家装建材拐点主要为两个变量:地产销售、企业基本面。同时满足地产销售见底和企业基本面见底,股价即见拐点,否则往往都是反弹。地产销售是对地产链标的是否可以重仓的最重要指标,销售增速确认见底后(不需要转正),往往通过判断企业基本面的底部来确认股价的底部。

Q2 磨底震荡,Q3 弹性释放,优选优质家装龙头Q2基本面磨底震荡,Q3 有望释放弹性:目前看地产销售增速底部已经确立,后续在基数效应与需求修复下向上趋势或进一步显现。同时企业基本面底部或也已逐步磨出,Q2 基本确认就是基本面的底,预计在需求修复的推动下,叠加疫情防控进一步向好以及季节性由淡转旺,Q3基本面大概率可以迎来较为明显的修复,部分企业有望释放成长与盈利弹性。

短期地产链标的基本面底部已经明朗,在地产销售见底回升趋势下,股价拐点也将出现。中长期看本轮β修复可能会偏弱,企业自身成长性更为重要,走向集中(包括渠道改革)与品类延伸是配置核心落脚点,配置思路包括更为确定的成长(东方雨虹、三棵树、坚朗五金、伟星新材)和更具性价比的低估值(北新建材、兔宝宝),地产链其他标的也将受益。

东吴证券:短期情绪催化装修建材估值弹性!中期基建端需求落地更早 开工端材料相对弹性更大

短期情绪催化装修建材估值弹性,中期基建端需求落地更早,开工端材料相对弹性更大,比如水泥和防水材料。行业龙头往往在行业底部也是逆势扩张和率先加杠杆的企业。推荐华新水泥、东方雨虹、科顺股份、坚朗五金、北新建材、伟星新材,建议关注上峰水泥、海螺水泥、中国联塑等。

大宗建材方面:长三角需求随着复产复工推进环比继续回升,但雨水、农忙等季节性因素制约全国整体需求回升幅度,因此出货量环比改善较弱但同比回升明显,行业最差的时候或已逐步过去。短期来看,华东、华中等市场竞争较为激烈的市场价格已经与熟料价格倒挂,且逼近高成本企业成本线,后续下行空间较为有限。在政策全面加强基建的基调下,随着疫情缓解,华东加速复工,基建项目落地贡献实物需求,6 月水泥需求有望环比继续改善,三四季度集中释放。需求回升叠加行业协同的修复,仍看好下半年旺季的价格弹性,尤其是产能利用率比较高、行业格局良好的沿长江和珠三角市场。

装修建材方面:基建投资逐步落地加之疫后赶工有望提振需求,但成本端如沥青等价格压力仍大,防水企业已发布第二轮提价,预计在疫情影响减弱、政策效果逐步显现之下装修建材发货及订单情况有望好转,成本压力逐步传导。在地产放松政策效果逐步显现、坏账计提和现金流风险预期逐渐释放之下,板块整体有望迎来业绩及估值修复。参考消费建材板块历史经验和当前的竞争态势来看,在地产行业资金缓和+信心从底部逐渐恢复的阶段,部分公司或将率先借助渠道领先布局、经营效率优势或融资加杠杆等进一步提升份额、进入新的扩张周期,发货或订单增速的拐点可作为右侧信号。推荐东方雨虹、科顺股份、坚朗五金、北新建材、伟星新材、蒙娜丽莎、凯伦股份、垒知集团,建议关注中国联塑、公元股份、海象新材等。

中国银河证券:在地产政策持续发力的背景下 消费建材需求仍有提升空间

在地产政策持续发力的背景下,竣工端将逐步恢复,叠加旧改需求的释放、县城城镇化建设的推进以及消费建材企业对市政和基建业务的拓展,消费建材需求仍有提升空间。

投资建议来看,消费建材:推荐具有规模优势和产品品质优势的龙头企业东方雨虹、公元股份、伟星新材、北新建材、科顺股份、坚朗五金。玻璃纤维:推荐产能进一步扩张的玻纤龙头中国巨石。水泥:推荐水泥区域龙头企业华新水泥、上峰水泥。玻璃:建议关注高端产品占比提升的旗滨集团、南玻A。

招商证券:静待下半年地产链企业迎来业绩拐点和估值修复

5 月份数据显示当前房地产市场仍在探底,但新房和二手房交易数据已在局部市场回暖,静待下半年地产链企业迎来业绩拐点和估值修复;短期内零售市场表现出环比改善;考虑到大B 资金链维紧,集采增速放缓,二手房市场率先回暖,保障房建设持续推进,绿色建材下乡发力,叠加2C 企业抗通胀能力突出,我们仍然维持今年C 端(含小B)市场占优的判断。行业性压力促使消费建材行业加速出清,头部企业品牌力/渠道力/规模优势进一步显现,行业集中度有望持续提升。投资建议:伟星新材、北新建材、蒙娜丽莎、东方雨虹、科顺股份、亚士创能、科达制造、东鹏控股、豪美新材、志特新材。

华创证券:开工端有望和销售同步转好 消费建材景气度有望前置

水泥板块:重点推荐海螺水泥,建议关注上峰水泥、华新水泥、青松建化。玻璃板块:22 年竣工预计呈现出上半年较弱、下半年走强的格局,增速拐点大概率出现在22Q3 末,带动玻璃需求回暖,行业供给端缩减趋势已现,预计冷修高峰在22Q1 到来,供需齐振,重点推荐旗滨集团。玻纤板块:风电中长期规划,提升玻纤材料需求预期,重点推荐中国巨石。

消费建材板块:开工端有望和销售同步转好,开工端消费建材景气度有望前置。石膏板重点推荐北新建材;防水行业重点推荐东方雨虹、科顺股份。管材行业重点关注伟星新材、永高股份。五金行业重点关注坚朗五金。涂料行业重点关注三棵树。

申港证券:重视消费建材趋势性行情的开端!率先布局原材料成本已企稳的子行业

重视消费建材趋势性行情的开端,5 月基本面探底,地产销售同样有望探底,我们展望持续的边际改善,股价底或已经出现,率先布局原材料成本已企稳的子行业(更大业绩改善幅度)。我们认为扩品类以及集中度提升的大逻辑并未发生改变,具备Alpha 属性的优质企业如雨虹、伟星依然是稀缺品种。继续推荐消费建材龙头东方雨虹、伟星新材、三棵树。

投资策略来看,稳增长链条重点推荐强者恒强的东方雨虹、规模红利持续兑现的钢结构龙头鸿路钢构;地产复苏首推建材中消费属性占优的伟星新材、逆境反转的三棵树、建议关注业绩稳健增长的板材龙头兔宝宝;新材料推荐传统业务保持高景气同时步入新成长期的旗滨集团。

(文章来源:东方财富研究中心)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处