华创证券张瑜评7月PMI数据:复苏为何趋缓?主要原因可能是外需、地产、去库

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

【华创宏观·张瑜团队】复苏为何趋缓?——7月PMI数据点评&每周经济观察第30期

张瑜 陆银波一瑜中的

主要观点

数据简述:制造业采购经理指数降至收缩区间

制造业:7月制造业PMI为49%,前值为50.2%,回落1.2个百分点。具体分项来看:1)PMI生产指数为49.8%,前值为52.8%。生产指数环比回落3.0个百分点。2)PMI新订单指数为48.5%,前值为50.4%,回落1.9个百分点。PMI新出口订单指数为47.4%,前值为49.5%。3)PMI从业人员指数为48.6%,前值为48.7%。4)供货商配送时间指数为50.1%,前值为51.3%。5)PMI原材料库存指数为47.9%,前值为48.1%。

非制造业:1)7月,建筑业PMI偏强。建筑业商务活动指数为59.2%,高于上月2.6个百分点。2)7月份,服务业商务活动指数为52.8%,比上月回落1.5个百分点。

数据点评:复苏为何趋缓?

7月PMI不及预期。7月,制造业采购经理指数为49.0%,比上月下降1.2个百分点,位于临界点以下。7月份,综合PMI产出指数为52.5%,低于上月1.6个百分点,表明我国企业生产经营活动总体继续扩张,但步伐有所放缓。

(一)疫情有影响,但可能不是主要原因

7月疫情有所反复。但疫情可能不是7月复苏放缓的主要因素。原因是,物流、服务业PMI、地铁客运量等数据看,7月依然较为正常。

物流方面,7月制造业供货商配送时间指数为50.1%,比上月下降1.2个百分点,仍高于临界点,表明制造业原材料供应商交货时间较上月略有加快。

服务业PMI方面,7月份,服务业商务活动指数为52.8%,比上月回落1.5个百分点,继续保持在扩张区间。根据统计局解读,“调查的21个行业中,有16个行业商务活动指数位于扩张区间,其中航空运输、住宿、餐饮、生态保护及公共设施管理等行业高于60.0%……”

出行方面,根据29城地铁客运量数据,7月前27日,29城地铁客运量平均为5724万人,同比-12.8%,6月同期为-15.9%。

(二)主要原因可能是:外需、地产、去库

复苏放缓的主要原因,我们认为更值得关注的是外需、地产及去库。

外需方面,7月欧美PMI大幅低于预期。欧元区PMI降至49.6%,2020年7月以来首次低于荣库线以下。美国Markit制造业PMI降至52.3%。受此影响,中国新出口订单指数降至47.4%,前值为49.5%。

地产方面,受7月断贷事件影响,新房销售明显转弱。7月前30日,我们统计的67城商品房同比下降25%,6月为-16%。

去库方面,受7月大宗商品价格大幅回落影响,7月PMI数据呈现明显的去库特征。采购量、产成品库存、原材料库存、进口、生产等指数全部低于6月。其中生产指数为49.8%,大幅低于前值52.8%。

(三)展望:突围靠投资

无论是7月建筑业PMI所反馈的,还是7月28日政治局会议、7月29日国常会所透露的,下半年围绕着政策性贷款、开发性金融工具,继续推动投资增加,可能是下半年主要的经济对冲力量。

每周经济观察:参见正文。

风险提示:

俄乌冲突持续扩大带动油价上行。疫情反复影响施工与消费。地产投资持续下行。美联储货币政策超预期收紧。

报告目录

报告正文

一

为何复苏趋缓?

7月PMI不及预期。7月,制造业采购经理指数为49.0%,比上月下降1.2个百分点,位于临界点以下。7月份,综合PMI产出指数为52.5%,低于上月1.6个百分点,表明我国企业生产经营活动总体继续扩张,但步伐有所放缓。

那么,复苏步伐为何放缓?

(一)疫情有影响,但可能不是主要原因

7月疫情有所反复。但疫情可能不是7月复苏放缓的主要因素。原因是,物流、服务业PMI、地铁客运量等数据看,7月依然较为正常。

物流方面,7月制造业供货商配送时间指数为50.1%,比上月下降1.2个百分点,仍高于临界点,表明制造业原材料供应商交货时间较上月略有加快。

服务业PMI方面,7月份,服务业商务活动指数为52.8%,比上月回落1.5个百分点,继续保持在扩张区间。根据统计局解读,“调查的21个行业中,有16个行业商务活动指数位于扩张区间,其中航空运输、住宿、餐饮、生态保护及公共设施管理等行业高于60.0%,前期受抑制的消费需求持续释放,相关行业业务量继续较快恢复。”

出行方面,根据29城地铁客运量数据,7月前27日,29城地铁客运量平均为5724万人,同比-12.8%,6月同期为-15.9%。

(二)主要原因可能是:外需、地产、去库

复苏放缓的主要原因,我们认为更值得关注的是外需、地产及去库。

外需方面,7月欧美PMI大幅低于预期。欧元区PMI降至49.6%,2020年7月以来首次低于荣库线以下。美国Markit制造业PMI降至52.3%。受此影响,中国新出口订单指数降至47.4%,前值为49.5%。根据统计局解读,“调查结果显示,反映市场需求不足的企业占比连续4个月上升,本月超过五成,市场需求不足是当前制造业企业面临的主要困难,制造业发展恢复基础尚需稳固。”

地产方面,受7月断贷事件影响,新房销售明显转弱。7月前30日,我们统计的67城商品房累计成交面积2387万平,同比下降25%,低于6月。6月累计成交面积为2740万平,同比下降16%。

去库方面,受7月大宗商品价格大幅回落影响,7月PMI数据呈现明显的去库特征。采购量、产成品库存、原材料库存、进口、生产等指数全部低于6月。其中生产指数为49.8%,大幅低于前值52.8%。根据统计局解读,“由于价格水平大幅波动,部分企业观望情绪加重,采购意愿减弱……纺织、石油煤炭及其他燃料加工、黑色金属冶炼及压延加工等高耗能行业PMI继续位于收缩区间,明显低于制造业总体水平,是本月PMI回落的主要因素之一。”

(三)展望:突围靠投资

7月,建筑业PMI偏强。建筑业商务活动指数为59.2%,高于上月2.6个百分点。根据统计局解读,“从行业情况看,土木工程建筑业商务活动指数、新订单指数和从业人员指数分别为58.1%、51.8%和51.9%,比上月上升0.2、1.6和1.0个百分点,表明基础设施项目建设加快推进,市场需求有所回升,企业用工继续增加,行业有望保持平稳增长。”

7月28日政治局会议、7月29日国常会,均重点提到了财政货币政策助力投资弥补需求不足。“加快中央预算内投资项目实施,督促地方加快专项债使用。以市场化方式用好政策性开发性金融工具,支持的项目要符合‘十四五’等规划,既利当前又惠长远,主要投向交通、能源、物流、农业农村等基础设施和新型基础设施,不得用于土地储备和弥补地方财政收支缺口等。……在确保工程质量前提下在三季度尽快形成更多实物工作量。”

二

数据简述:制造业采购经理指数降至收缩区间

7月制造业PMI为49%,前值为50.2%,回落1.2个百分点。具体分项来看:

1)PMI生产指数为49.8%,前值为52.8%。生产指数环比回落3.0个百分点。2)PMI新订单指数为48.5%,前值为50.4%,回落1.9个百分点。PMI新出口订单指数为47.4%,前值为49.5%。3)PMI从业人员指数为48.6%,前值为48.7%。4)供货商配送时间指数为50.1%,前值为51.3%。5)PMI原材料库存指数为47.9%,前值为48.1%。

其他分项指标看:

1)外贸:7月制造业新出口订单指数为47.4%,前值为49.5%。进口订单指数为46.9%,前值为49.2%。

2)物价:7月,价格指数大幅回落。出厂价格指数为40.1%,前值为46.3%,连续三个月处于收缩区间。主要原材料购进价格指数为40.4%,前值为52%。根据统计局解读,“黑色金属冶炼及压延加工业两个价格指数在调查行业中最低,原材料采购价格和产品出厂价格显著回落。”

3)库存:去库特征明显。7月采购量指数为48.9%,低于前值51.1%。原材料库存指数为47.9%,低于前值48.1%。产成品库存指数为48.0%,低于前值48.6%。

4)预期:有所回落。7月制造业生产经营活动预期指数为52%,低于前值55.2%。建筑业业务活动预期指数为61%,低于前值63.1%。服务业业务活动预期指数58.8%,低于前值61%。

三

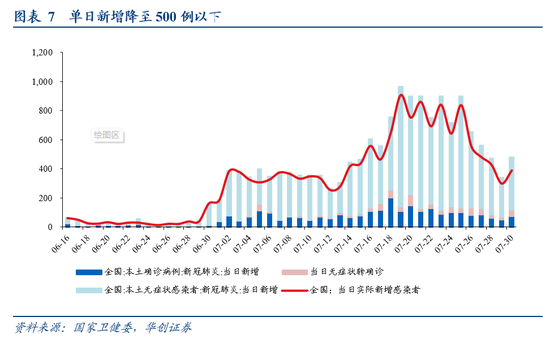

疫情现状:单日新增降至500例以下

7月24日-30日当周,单日新增平均为518例,上一周平均为736例。7月27日以来,单日新增已降至500例以下。7月30日,新增本土感染者389例(74+360-45),比前一日增加90例。涉及疫情的省份为11个,7月23日为13个。截至7月30日,全国共有中高风险地区1092个,7月23日为1067个。

新增病例仍集中在甘肃和广西。7月30日,两省新增均在100例以上,合计报告266例,占昨日报告总数的68.4%。具体看,新增本土确诊病例来自7省,其中广西32例,甘肃31例,四川5例,上海3例,福建、河南、广东各1例。新增无症状感染者涉及10省,其中广西124例,甘肃79例,山东53例,河南33例,其余7省各有10例以下。

四

每周经济观察

(一)生产:开工率延续下滑

货运物流:未见明显改善。7月24日-30日,货运物流指数平均为101.7,同比下降19%,7月17-23日当周同比下降18%。截至7月30日,7月货运物流指数平均为101.9,同比下降18%,6月货运物流指数平均为102.9,同比下降20%。

水泥:价格,变化不大。7月25-29日当周,全国水泥价格指数平均为142.5,与上一周基本持平。发运率及磨机运转率降幅均收窄,7月16日-22日当周,水泥发运率45.3%,同比下降19.8pcts,上一周同比降幅为22.4pcts。7月15日-21日当周,水泥磨机运转率为47.7%,同比下降4.7pcts,上一周同比降幅为8.9pcts。

螺纹钢:产量下降,需求略有好转。产量,连续6周回落。7月16-22日当周,主要钢厂产量为230万吨,为近四年来最低值。上一周(7月9日-7月16日)为246万吨,7月前三周(7月1日-7月15日)平均为257万吨。表观消费,连续两周走弱后,有所回升。7月16-22日当周为305万吨,7月9日-7月15日当周为298万吨,7月2日~7月8日当周为305万吨。库存,连续5周去库。7月16-22日当周社库+厂库合计去库74万吨,前四周平均每周去库42万吨,去库速度加快。

开工率:行业开工率延续下滑。7月底,除螺纹钢、石油沥青装置这两个行业开工率未更新外,其余7个行业中,仅江浙织机、汽车全钢胎开工率较上周有所回升,其余5个行业开工率延续下滑,其中PVC、汽车半钢胎开工率连续两周下滑,唐山高炉、PTA开工率连续4周下滑,焦化开工率连续6周下滑。

(二)需求:地产销售降幅收窄

出行:仍受疫情影响。地铁出行,7月27日,29城地铁客运量为5594万人(7DMA,下同),同比去年-7.1%,7月20日为-16.3%;同比2019年-11.8%,7月29日为-9.5%。7月前27日,29城地铁客运量平均为5724万人,同比-12.8%,6月同期为-15.9%。航空,7月30日,每日执行航班数同比-17%,7月22日同比-22%。7月前30日,每日执行航班数同比-9%,6月为-37%。百城拥堵指数,7月30日为1.50,与上周持平。

地产:销售降幅收窄,7月30日,67城商品房成交面积为72万平(7DMA,,下同),同比下降19%;7月23日为68万平,同比下降26%。7月前30日,67城商品房累计成交面积2387万平,同比下降25%,6月累计成交面积为2740万平,同比下降16%。政策方面,7月28日政治局会议强调,要稳定房地产市场,坚持房子是用来住的、不是用来炒的定位。因城施策用足用好政策工具箱,支持刚性和改善性住房需求,压实地方政府责任,保交楼、稳民生。

土地成交仍低迷。7月18-24日,100大中城市住宅类土地成交面积426万平,同比去年+12%,上一周为+30%;同比2019年-41%,上一周为-24%。7月前3周,累计成交面积为1384万平,同比去年+6%,6月同期为-41%;同比2019年-46%,与6月同期持平。7月28日,上海第二批次集中供地结束,共出让涉宅用地34宗,其中12宗底价成交,共获土地出让金780亿元,平均溢价率为4.49%,较今年首批次的3.32%有所提升。

汽车:批零增速仍有韧性。7月18日-24日当周,汽车日均零售同比为25%,上一周为16%;当周批发同比为47%,上一周同比为35%。7月前24日,汽车零售当月累计同比为19%,6月同期为27%;汽车批发当月累计同比为32%,6月同期为39%。

服务消费:电影票房有所回落。7月24日当周电影票房收入5.1亿元,较去年同期-24%,7月17日当周为-22%;7月24日当周票房较2019年同期-56%,7月17日当周为-43%。

(三)物价:猪价继续小幅回落,煤炭现货价格走弱

本周猪肉价格继续小幅回调,蔬菜价格转跌。本周猪肉平均批发价下跌2.2%,本月上涨21.5%;本周蔬菜、水果平均批发价分别下跌1.3%、1%,水果平均批发价上涨1.8%,本月蔬菜、水果和鸡蛋批发价分别上涨14%、0.6%、8.5%。综上,预计7月CPI食品项环比涨幅约2.5%。此外,受益于猪价上行,据环球时报,“2022年4月到7月,新增生猪养殖相关企业3500余家,新增注册企业月平均增速达46.3%”。

动力煤港口价继续回落,焦煤期现价格分化。本周山西产5500Q动力煤秦皇岛港口平仓价收于1145元/吨,较上周下跌70元/吨,跌幅5.8%。自7月中旬以来,动力煤现货价跌幅超过100元/吨,主要是受港口累库、下游电厂库存不缺导致补库意愿不足以及化工建材等需求不旺等因素影响。焦煤期货和现货价格走势分化,焦煤期货结算价反弹13.8%,而京唐港主焦煤库提价继续下跌13%。期货价格上涨或有焦煤下游库存偏低、保交楼稳地产政策支撑需求预期等因素影响。

国际油价小幅上涨。价格方面,本周美油和布油期价分别收于98.62和110.01美元/桶,分别上涨4.1%、6.6%。库存方面,7月22日当周美国商业原油库存减少452.3万桶,下降1.1%。供给方面,重点关注8月3日OPEC+会议,在拜登访问沙特之后,OPEC+是否会增产。

螺纹钢和铁矿石价格持续反弹。本周螺纹钢现货价收于4050元/吨,上涨4.7%;中国铁矿石价格指数收于412.13,上涨10.7%。本周,主要钢厂螺纹产量继续大幅下行,库存继续去化至往年平均水平。

(四)贸易:IMF继续下调全球经济增速预期

BDI指数本周环比-6.2%;CRB现货指数与工业原料指数本周环比+0.4%、+0.6%;中国进口干散货运价指数本周环比-4%;中国出口集装箱运价指数环比-1.3%,其中美东航线与欧洲航线运价指数环比+0.1%、-1.8%。

IMF发布7月全球经济展望,继续下调全球经济增速预期。预计2022-2023年全球经济增速将放缓至3.2%、2.9%,分别较4月下调0.4、0.7个百分点;全球三大经济体(美国、中国、欧元区)经济增长放缓,对全球经济前景带来较大拖累。预计2022-2023年美国经济增速2.3%、1%,较4月下调1.4、1.3个百分点;欧元区经济增速2.6%、1.2%,较4月下调0.2、1.1个百分点。

(五)利率债:用好地方政府专项债券资金,支持地方政府用足用好专项债务限额

地方债周度发行计划更新:8月1日当周计划发行新增地方债16亿,全为一般债。7月累计发行新增地方债1248亿,其中一般债635亿,专项债613亿。8月1日当周计划发行再融资地方债1234亿,其中安徽将发特殊再融资债(可偿还存量债务)208亿。

地方债季度发行计划更新:截至7月31日,从17个省市已披露Q3地方债发行计划看,8月新增专项债计划发行320亿(7月实际613亿)。

国债、证金债周度发行计划更新:截至7月31日,7.25当周国债发行1257亿,净发453亿;8.1当周待发1500亿,净发1298亿。7.25当周证金债发行1397亿,净发-170亿;8.1当周待发210亿,净发-576亿。7月累计发行国债10535亿,净发3940亿;7月累计发行证金债5693亿,净发1066亿。

政策方面,7月28日,政治局会议要求用好地方政府专项债券资金,支持地方政府用足用好专项债务限额。7月29日,国常会要求督促地方加快专项债使用。以市场化方式用好政策性开发性金融工具,项目要符合“十四五”等规划,既利当前又惠长远,主要投向条件成熟、有效益、能尽快发挥作用的基础设施和新型基础设施,不得用于土地储备和弥补地方财政收支缺口。有效投资重要项目协调机制要继续高效运转、并联审批,依法依规加快手续办理,在三季度尽快形成更多实物工作量,确保工程质量。7月29日,国家发改委召开推进有效投资重要项目协调机制第一次会议,要求选准选好项目,更好发挥“四两拨千斤”的作用,带来更多投资拉动,吸引更多社会投资,形成更多实物工作量;抢抓三季度施工旺季的时间窗口,提高工作效率,尽快形成实物工作量。

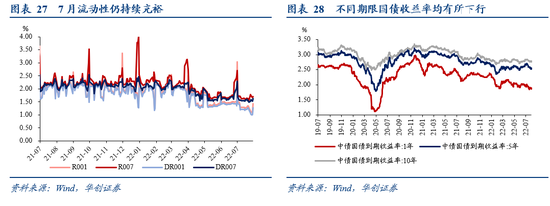

(六)资金:央行缩量操作下,资金面仍持续宽松

截至7月29日,DR007收于1.6329%,DR001收于1.2724%,较7月22日环比分别变化+8.5bps、+15.03bps。本周央行公开市场净回笼为120亿,下周到期量为160亿。央行的缩量操作下,当下资金面仍持续宽裕。

截至7月29日,1年期、5年期、10年期国债收益率分别报1.8623%、2.5136%、2.7560%,较7月22日环比分别变化-4.13bps、-6.65bps、-3.1bps。资金面宽松叠加经济修复疲软,本周不同期限国债收益率均有所下行。

具体内容详见华创证券研究所7月31日发布的报告《【华创宏观】哪复苏为何趋缓?——7月PMI数据点评&每周经济观察第30期》。

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处