友山基金郭盛华:宽松政策下日元汇率大幅贬值

友山基金郭盛华在节目上表示,美联储货币紧缩,也让日元汇率兑美元出现大幅贬值。同时日本政府债券下跌,也是美联储以及全球货币政策转向的一个影响案例。

以下为文字精华:

主持人:接下来关于经济或者经济前景比较重点的内容,再给大家解读一下?

郭盛华:日本央行目前仍然决定维持宽松的政策来支持经济,背后就是日本的经济复苏相对来说比较弱的表现,同时它的通胀压力非常小。我们可以看一些数据,拿日本的GDP来说,2021年日本的GDP实际增速只有1.7%,美国去年的增速是5.7%,差距是比较显著的。今年一季度日本的GDP同比增长只有0.7%,虽然它实现了连续四个季度的同比增长,但是一季度的增速比起美国的同比增长3.5%,欧元区增长5.4%,英国增长8.7%,这样横向比较的话日本的经济复苏表现是比较弱的。

而且第一季度日本的GDP环比下降0.1%,也就是说它的复苏并不稳固。在这样的经济表现的情况下,日本央行决定继续实施它的带收益率曲线控制的量化质化宽松和负利率政策,继续购买日本政府债券,来支持经济的复苏和增长,来实现它的通胀目标(2%)。

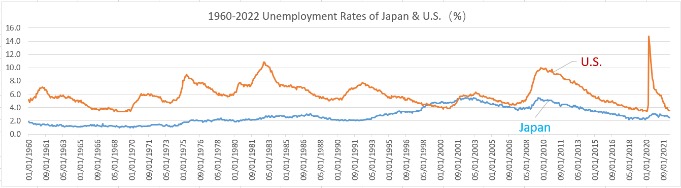

有一个方面日本是做的比较好的,就是它的失业率,它的劳动力市场。我们看数据的话,过去60多年日本的失业率都一直比较低,像日本的失业率和美国的失业率比的话,美国的失业率波动就比较大,失业率高的时候非常高,当然它恢复的也比较快,但是日本的失业率一直保持在比较低的水平。

2020年公共卫生事件发生之后,日本的失业率仅仅是从2月份的2.4%,升高到10月份的3.1%,这个幅度其实真的不算大。美国我们做对比的话就发现,2020年4月美国的失业率达到14.7%,公共卫生事件发生之前它只有3.5%,反差非常明显。今年的4月,日本的失业率降到2.5%,基本恢复到正常的水平,这是它比较好的一个方面。

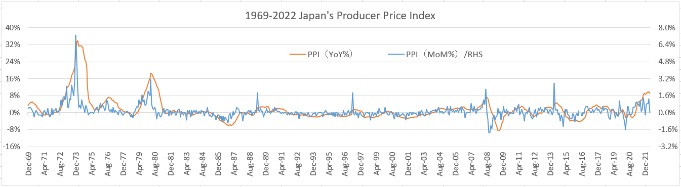

但是如果我们看日本的通胀就会发现比较大的问题,一方面我们看它的PPI,生产价格指数,它这个涨幅是非常快的,4月份同比上涨9.8%,是1981年以来最高的,这个方面和美国、欧洲情况差不多。5月份它同比上涨9.1%,比4月份稍微慢了一点,但是这个速度涨幅还是非常高的,非常快的。也就是说今年包括能源、粮食等大宗商品价格大幅上涨,还有包括一些供应方面的因素也推高了日本的PPI快速上涨,但是我们看CPI又是另外一个表现,也就是说上游价格的压力没有向下游顺利的传导,这在其他一些经济体也有类似的现象。

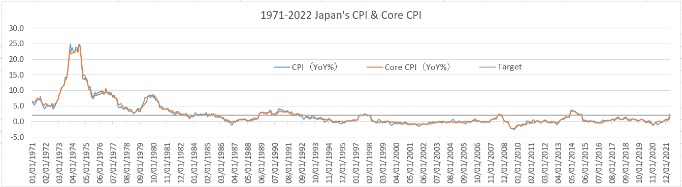

我们看CPI,2021年日本的CPI下跌了0.2%。今年因为能源、粮食等大宗商品上涨,加上供应链的影响等等,其他经济体通胀非常严重,日本的CPI也有所加快。4月份的时候,日本的CPI同比涨幅达到了2.5%,这个是2014年以来最快的,也是8年以来日本的CPI首次超过日本央行设定的2%通胀目标,但是我们把日本的通胀CPI和美国、欧洲来比的话,那是相当温和的一个数据。4月份日本的核心CPI同比上涨是2.1%,非常温和,日本的通胀压力非常小。结合日本的经济复苏表现和通胀压力情况,日本央行在6月的会议上决定实施宽松政策,来支持经济和实现它的通胀目标。

根据日本央行最新的预测,2022年到2024年,日本的经济增速仍然会比较低,大概在1%、2%,不超过3%的增速。日本的CPI、核心CPI仍然比较温和,同比涨幅大概在1%-2%之间,这个通胀压力还是比较小。日本的通胀压力在我们预计的接下来一段时间,它还是很温和的,压力非常小。

在这样的环境下,日本央行的政策立场就比较好理解,这是日本经济和日本央行政策之间的关系,我们从这些经济指标方面做了一个分析。

主持人:接下来看一下日本的资本市场,包括债市和汇率?

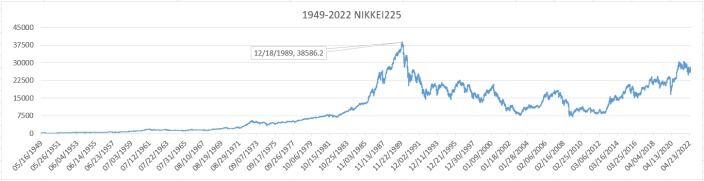

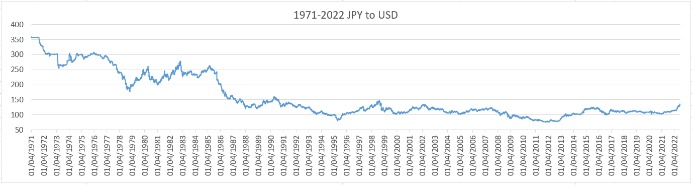

郭盛华:今年日元的汇率兑美元的话,出现了比较大幅度的贬值。如何看日元汇率的贬值,除了刚才分析的美联储政策,日本经济、日本通胀、日本央行的政策之外,我们从市场本身再来做一个介绍,日本金融市场有几个领域是有关系的。美联储实施比较大力度的紧缩政策,美元指数上涨,美债收益率上涨,对全球金融市场的影响是非常大的。今年全球主要股指是下跌的,日本的股指同样持续下跌,日本央行17号会议结束的当天,日本的225股指跌破了两万六,今年以来跌幅超过了三千多点,跌幅达到11.4%,这跟全球其他主要股指都是一样的。

这会有什么影响?如果看资金的流动,它既反映在汇率上,也反映在债券上,也反映在股指上。从这个角度我们再来看日本政府债券。日本政府债券的收益率和价格我们一开始就提过,6月15号当天日本政府债券的期货价格大幅下跌,盘中触发熔断。

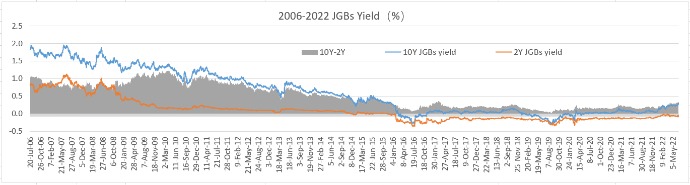

到了6月17号日本央行政策会议结束的当天,十年期的日本政府债券收益率盘中最高达到0.268%。前面提过一个很重要的区间就是日本央行的10年期日本政府债券收益率的目标就是0上下浮动25个基点,它现在达到0.268%,就超过了这个目标上限。今年以来,2年期等短期的日本政府债券利率有小幅的上涨,这个长短利差是有所扩大的,这是一个典型的经济复苏的表现。

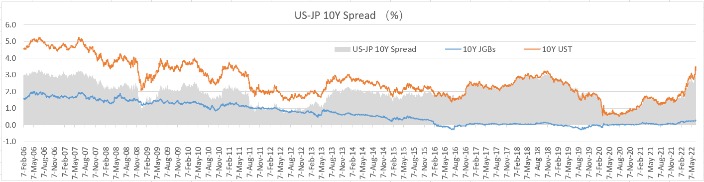

接下来更重要的是美日息差,这对汇率,对债券市场有直接的影响。从今年以来的情况来看,美日十年期息差扩大了144.9个基点,这对日本市场的影响非常显著。

我们看一个数据,国际资本的流动。由于美元上涨,美元指数表现强势,美债收益率上涨,2022年4月份美国的TIC长期资本净流入877亿美元,比3月231亿美元增加646亿美元,这个就非常重要了,我们可以从国际资本的流动来理解日本债券的暴跌,日本汇率的持续贬值。到6月17号,日本央行政策会议结束当天,日元汇率兑美元是134.96,比年初贬值幅度达到16.22%,这个幅度是超过了欧元、英镑、澳元等。

日本央行继续实施宽松的政策,美联储在收紧政策,美元指数上涨,美债收益率上涨,美日息差扩大,国际资本流向美国,布局美国的资本市场金融资产。所以,美债和所有的债券都在下跌,包括日本债券,主要的货币兑美元都出现了贬值,日元只是其中的一种。我们看主要货币贬值幅度的话,可以很明显地发现这个表现。

今年以来,欧元兑美元汇率贬值了大概10%,英镑贬值了大概10%,澳元贬值了大概7%,日元的贬值幅度为16.22%,比它们要大,主要的原因是其他央行政策都开始调整,而日本央行仍然维持宽松的政策,所以它的货币贬值幅度大。

几乎所有的货币都在贬值,但是日元的贬值幅度比较大,于是就出现了趁着日元便宜,大家去日本市场扫货,买各种自己喜欢的手机、化妆品等等,出现了这种现象。条件具备的一些网友,还可能会在放假的时候去日本旅游等等,因为非常合算,这是汇率贬值带来的一些现象。

主持人:美联储紧缩货币周期里,全球资本市场、金融市场要关注哪些方面?

郭盛华:前面从内外两个方面解释了日本金融市场的一些变化,包括美联储收紧政策,包括日本经济、通胀,以及日本央行的政策实施。我们分析了日本政府债券下跌,日元汇率持续贬值,大幅度的贬值,这只是美联储以及全球货币政策转向的一个很有说服力的案例。

但实际上在日本政府债券期货触发熔断的当天,也就是6月15号当天,欧洲央行举行了一次紧急会议,欧洲的债券市场当天也是大幅下跌的,欧洲央行举行紧急会议的目的就是宣布对成员国的政府债券提供支持,买入政府债券,来缓解市场的下跌压力。

也就是说,不只是日本债券市场出现了问题,欧洲同样面临非常大的压力,这是一个普遍的现象。二者区别在哪里?区别在于前面我们说过,欧洲央行已经宣布7月份要加息,日本央行目前看不到这个迹象。

也就是说欧洲央行会用加息解决这个问题,日本央行会继续用宽松政策刺激经济。日本央行如果继续买入债券,实际上这是继续宽松,继续放水,那么这会刺激经济,复苏经济,同时通胀压力可能会继续加大,直到日本央行认为通胀率基本达到通胀目标,经济也稳住了,可能就会缩减宽松的力度,甚至在必要的时候,部分采取紧缩的政策,这是未来需要观察的。在美联储政策紧缩的过程中,未来可以预见全球金融市场仍然会面临各种压力,只是表现形式会有所区别。

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处